7 уловок брокеров-мошенников

Уловка 1. Кредитный брокер просит аванс

100% мошенник. «Утром — деньги, вечером — стулья». У таких «специалистов» хитро составленные договора, в которых написано, что вы платите за «информационные» услуги или консультирование. Получив отказ по заявке от банка, он пожмет плечами и извинится. Деньги вам возвращать никто не будет.

Уловка 2. Брокер предлагает «сделать» копию трудовой книжки или 2-НДФЛ

Скриншот: spravkaodoxodax.ru

100% мошенник. Помимо того, что подделка документов — уголовное преступление, есть риск попасть в межбанковский стоп-лист и навсегда испортить КИ («за предоставление поддельных документов»). Банки собирают базы фирм-«помоек», по которым будет видно, что предоставленный документ — поддельный. Плюс банки проверяют налоговую историю фирмы, делают прозвон и приезжают на работу.

Скриншот: youtube.com

Задайте себе вопрос: зачем успешному брокеру с собственными наработками делиться с кем-то информацией? Это его «хлеб», конкурентное преимущество. Такие вебинары устраиваются только с целью привлечь новых клиентов или продать курсы по созданию собственного «прибыльного» бизнеса.

Что касается участия в телепередачах, наличия сертификатов — это просто реклама, которая зазывает наивных заемщиков, обещая помочь даже в безвыходной ситуации. Еще раз повторю. Если и есть реально помогающие посредники, то они не нуждаются в публичности и подобной рекламе. Они привлекают клиентов другими способами.

Уловка 4. Кредитный брокер говорит что у него связи в службе безопасности банков

Скриншот: youtube.com

Сотрудники в службе безопасности банков не участвуют в рассмотрении заявки и не могут повлиять на вашу кредитную историю.

Если бы у брокеров действительно были «свои» люди в банке, зачем ему тогда отдавать 80% от суммы выданного кредита? Выгоднее и безопаснее действовать через собственных подставных лиц.

Уловка 5. Кредитный брокер предлагает «подчистить» мою кредитную историю

Скриншот: улучшим-кредитную-историю.рф

Запомните, кредитную историю невозможно удалить или исправить. КИ можно только улучшить. И «специалисты», которые говорят вам что у них «свои» люди в БКИ или банках — мошенники.

Уловка 7. У этого кредитного брокера много положительных отзывов в Интернете

В интернете есть несколько сайтов с фрилансерами, которые за несколько рублей напишут любые отзывы о брокерах. Несколько примеров.

Как вы думаете, это реальные отзывы?

Скриншот: seychas.net

Скриншот: seychas.net

Скриншот: seychas.net

Даже вот такой отзыв можно заказать в интернете за 100 рублей:

Кто регулирует деятельность ипотечных брокеров в России

Сегодня в России отсутствует надзорный орган, регулирующий эту деятельность. Даже полномочия финансового мегарегулятора – ЦБ РФ – на посредников между кредиторами и заемщиками не распространяются.

Отсутствует и федеральный закон о понятии кредитного брокериджа, правах и обязанностях участников рынка. Соответствующий законопроект был разработан, но впоследствии остался непринятым.

Посему в России свободно работают как белые, так и черные брокеры, чья деятельность не нарушает Гражданский, Уголовный и другие кодексы. Белые чтут законы, черные умело их обходят, пользуясь юридической неграмотностью или просто наивностью тех, кто верит их обещаниям, дает предоплату, остается ни с чем.

Заемщикам лучше выбирать добропорядочного поставщика услуг из списка членов АКБР – Ассоциации кредитных брокеров России. АКБР в меру своих возможностей содействует развитию цивилизованного рынка в стране.

Схема работы с кредитным брокером

Схема работы кредитного брокера при получении займа следующая:

- Обращение клиента в компанию, являющуюся кредитным брокером.

- Приглашение клиента на встречу с целью обсуждения предмета кредитования, подписания договора о взаимодействии. Договор обязательно должен содержать размер комиссии: процент от суммы кредита или же фиксированная сумма.

- Предоставление кредитным брокером квалифицированной консультации по всем интересующим финансовым вопросам. После анализа документов заемщика и его финансового состояния, кредитный брокер выбирает самую подходящую для клиента кредитную программу, оказывает помощь в заполнении анкеты, заявлений и иных документов.

- Подача кредитным брокером необходимого пакета документов в банк, выбранный заранее при обсуждении с заемщиком. Банк обрабатывает и рассматривает поданные документы и выносит предварительное решение о кредитовании заемщика.

- Если решение банка положительное, то сотрудник банк осуществляет подготовку кредитного договора, договора обеспечения кредитной сделки. Как только кредитный договор, договор обеспечения, договор страхования будут подписаны, клиент вступает с банком в кредитные отношения, становится заемщиком и наделяется определенными гражданскими правами и обязанностями.

В России существуют следующие виды кредитных брокеров:

- Кредитные брокеры, которые работают с микробизнесом и физическими лицами. В основном они занимаются беззалоговыми кредитами;

- Кредитные брокеры, которые работают преимущественно с собственниками бизнеса и юридическими лицами;

- Ипотечные брокеры, которые оказывают помощь в получении ипотечного кредита или же денежных средств под залог недвижимости.

Замечание 2

Наиболее распространен первый вид, поскольку такие посредники специализируются на массовых кредитных операциях.

Кого можно считать кредитным брокером

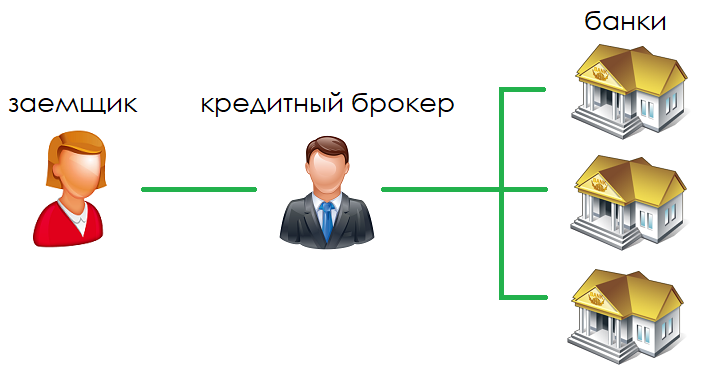

Под кредитным брокером понимаются специалисты, выступающие посредниками между

клиентами и кредитными организациями. Их работа связана со сбором кредитных

предложений, их анализом и предоставлению клиентам информации о наиболее

приемлемых программах кредитования. Со стороны брокеров предоставляются услуги

сбора требуемой банком документации, подачи заявок и изучения причин полученных

отказов.

Кредитный брокер может вести самостоятельную деятельность, представлять специализированную

компанию или консалтинговую фирму. Предоставляется помощь специалистов как

физическим, так и юридическим лицам. Отдельные специалисты работают с залоговым

кредитованием и ипотекой.

Те услуги, которые предоставляются брокерами, являются выгодными как для банков, так и для заемщиков. Сотрудничающие с брокером банки могут получить надежного клиента и прорекламировать себя. Для

клиентов такое сотрудничество выражено в получении консультаций, поддержке и

выборе наиболее привлекательного условия кредитования. На сегодняшний день

сотрудничество с кредитными брокерами не развито.

Схема работы

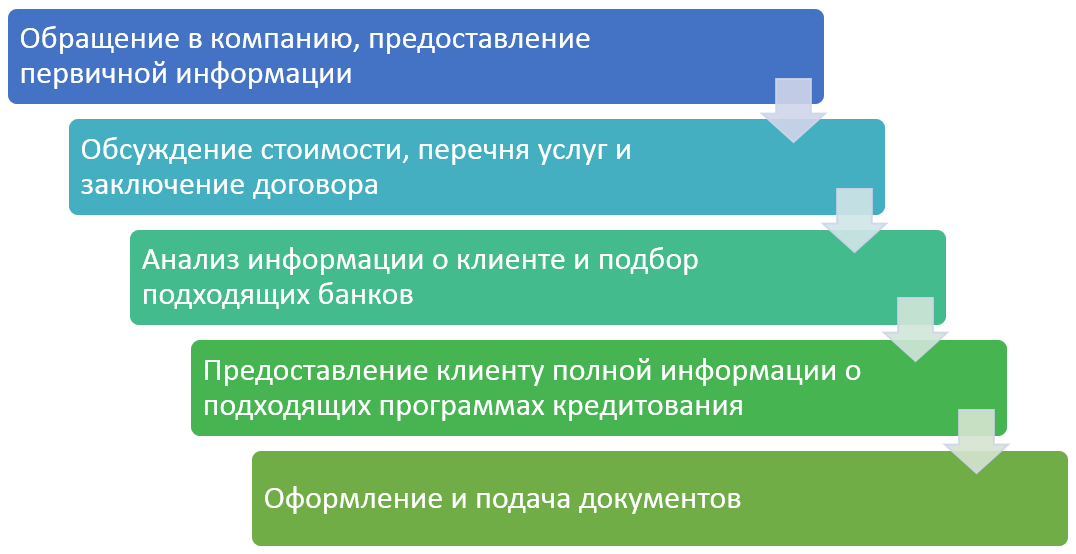

Кредитные брокеры работают как с обычными гражданами, желающими взять ипотеку, автокредит или потребительский кредит, так и с индивидуальными предпринимателями или компаниями, которым кредит необходим для открытия или развития бизнеса. Какие-то брокеры специализируются на конкретных типах клиентов, другие работают со всеми, однако схема работы брокеров остается одинаковой:

- Клиент обращается в компанию, предоставляя первичную информацию о своих пожеланиях, кредитной истории и платежеспособности. Проводится бесплатная консультация и предварительная оценка

- Менеджер брокера заключает с клиентом договор, в котором прописываются стоимость услуг и обязательства сторон

- Брокер анализирует всю информацию о клиенте и подбирает подходящие под его запросы банки и программы кредитования

- Клиент получает полноценную консультацию и узнает все условия оформления кредита в подобранных банках

- Брокер помогает получить и оформить документы и подает заявки в выбранные клиентом кредитные организации

- При одобрении заявки менеджер брокера может сопровождать клиента при заключении сделки в банке вплоть до момента подписания кредитного договора

Кто такие кредитные брокеры

Благодаря участию кредитных брокеров любые предложения по займу становятся выгоднее, доступнее. При их участии процедура оформления всех документов происходит гораздо быстрее. По сути, кредитные брокеры становятся посредниками, за отдельную плату подбирающими оптимальные условия для клиента. Ещё они соглашаются передавать документы, когда это требуется. Клиенту остаётся только заключить сам договор, посетив банковское отделение.

Кредитный брокер оказывает посреднические услуги

Кредитный брокер оказывает посреднические услуги

Шансы на успех увеличиваются при подключении к делу посредника, хотя это не значит, что заём будет оформлен именно в организации, выбранной гражданином изначально. Далее расскажем, как работают кредитные брокеры.

В чём конкретно заключается деятельность специалистов

Суть работы состоит в заключении агентских договоров, с участием сразу нескольких организаций. Именно благодаря доступу сразу к нескольким кредитным договорам такие специалисты готовы предложить клиентам лучший вариант.

Здесь есть несколько нюансов:

- Кредитные брокеры собирают подробную информацию относительно факторов, учитываемых банками при рассмотрении заявок, в первую очередь.

- Оказывается полная поддержка на этапе сбора, оформления документов.

- Когда это необходимо даётся указание по всем подводным камням, содержащимся в договоре. Что часто способствует дополнительной экономии.

- В качестве оплаты они берут либо фиксированную цену, либо определённый процент от общей суммы кредита.

Вариант с фиксированной стоимостью получил в нашей стране более широкое распространение. Вот и стало понятно, кто такие брокеры по кредитам.

Кредиты с открытыми просрочками: как могут помочь

Кредитные брокеры могут стать последним доступным вариантом для тех, кто в других банках и организациях постоянно получает только отрицательные ответы.

Открытые просрочки относятся к проблемам, с которыми такие специалисты справляются легко и быстро. Конечно, существует вариант с реструктуризацией кредита. Но крупные финансовые учреждения редко соглашаются идти на уступки клиентам, у которых есть открытые просрочки. А кредитный брокер помогает найти выход даже из такой сложившейся ситуации. К примеру, можно найти программу кредитования с более выгодными условиями, оформить рефинансирование.

О помощи при получении кредитов

Благодаря участию кредитных брокеров клиенты экономят время и нервы. Иногда это касается и личных финансов. Полномочия у этих специалистов включают и другие пункты:

- Помощь при оформлении займов даже с плохой кредитной историей.

- Представление интересов клиентов при взаимодействии с банками.

- Оспаривание незаконных сделок, дополнительных комиссий.

Брокер помогает выбрать оптимальный вариант кредита

Брокер помогает выбрать оптимальный вариант кредита

Главное – помнить о том, что нормальные брокеры никогда не будут использовать в своей работе методы, нарушающие действующее законодательство. Количество «чёрных» брокеров на рынке тоже большое. Но из-за их деятельности возникает вероятность того, что будет применена уголовная ответственность.

О «Чёрных Брокерах» и мошенниках

У белых кредитных брокеров имеется несколько главных признаков:

- Официальная работа.

- Применение только законных методов.

- Соблюдение профессиональной этики.

Такие специалисты часто вступают в профессиональные ассоциации. Они никогда не согласятся на подделку документов, другие виды подлога. И отказываются от использования ложных сведений. Посредники честно скажут клиенту, если уровень платёжеспособности вызывает серьёзные опасения.

А вот методы работы чёрных брокеров вызывают большие сомнения:

- Подделка печатей и документов.

- Привлечение подставных поручителей.

- Использование данных из чужих паспортов.

Из-за этого велика вероятность навсегда испортить кредитную историю, быть привлечённым к уголовной ответственности. Услуга часто оценивается в 25% от стоимости займа. Городской офис чаще всего отсутствует, как и телефон. Часто поступает просьба сразу оплатить услугу, и только потом приступать к дальнейшим действиям.

Зачем нужны кредитные брокеры?

Если заграницей получать кредитные займы через специализированные брокерские организации является привычным делом, то в России подобная практика пока еще считается эксклюзивом и вызывает недоверие. Ожидать сверхъестественного от посредников не стоит – они решают только узкий круг вопросов.

У многих может возникнуть вопрос, зачем обращаться к посредникам, когда можно самостоятельно объехать кредитные учреждения и выбрать подходящую программу, или вообще узнать о ней на сайте банка? Нюанс заключается в том, что клиенту придется затратить немало времени на это, а выбранные предложения могут содержать ряд «подводных камней», из-за которых вся выгодность может потеряться.

Как выбрать и оформить кредит через брокера

Лучше воспользоваться следующими критериями:

- определить, кто лучше способен удовлетворить ваши запросы;

- прочесть отзывы клиентов, кому помогли;

- внимательно изучить лицензию на ведение деятельности;

- сделать визит в офис и провести беседу с персоналом;

- действовать по схеме, что указана выше в тексте.

Источники

- https://kreditkavbanke.ru/kak-stat-kreditnym-brokerom.html

- https://www.kredibank.ru/kreditnye-brokery/kak-rabotajut-kreditnye-brokery/

- https://ipotekaved.ru/v-rossii/ipotechnyj-broker.html

- https://www.Sravni.ru/enciklopediya/info/kak-stat-brokerom/

- https://greedisgood.one/ipotechniy-broker

- http://creditzzz.ru/kreditnyj-broker/kak-stat-kreditnym-brokerom.html

- https://kakbiz.ru/kredit/kak-stat-kreditnyim-brokerom.html

- https://xn—-8sbebdgd0blkrk1oe.xn--p1ai/biznes-plan/yslygi/kak-stat-kreditnym-brokerom.html

- https://credits-pl.ru/bankg/kak-stat-kreditnym-brokerom-otkrytie-brokerskoj-kompanii/

- https://exbico.ru/kak-stat-kreditnym-brokerom/

- https://greedisgood.one/kreditnyy-broker

Оставить свой отзыв

Недобросовестное брокерство

Существует достаточно большая категория лиц, желающих получить в банке потребительский или автомобильный кредит, не обладая при этом надлежащей платеже- и кредитоспособностью. Кредитная фальсификация происходит тогда, когда один или больше физических лиц обманывают финансовое учреждение, преднамеренно представляя ложную информацию. Некоторые кредитные брокеры, банкиры, риелторы и др. могут быть втянуты в нелегальное кредитование.

Ниже перечислены наиболее часто встречающиеся типы обмана со стороны брокера[источник не указан 2810 дней]:

- подделывание справки о доходах, свидетельств о праве собственности на активы и других документов;

- неполное объяснение заёмщику условий кредитования и политики банка;

- убеждение заёмщика рефинансировать кредит без очевидной выгоды;

- скрытие процентного вознаграждения или других плат, перед подписанием соглашения с заёмщиком;

- воздействие на оценщика с целью повышения оценки имущества;

- использование в своих целях отсутствия опыта заёмщика в вопросах кредитования.

Выбор брокера на фондовом рынке

В настоящее время на рынке можно вредить немало недобросовестных компаний, поэтому следует внимательно изучать основные нюансы работы кредитных брокеров.

Рассмотрим наиболее важные критерии выбора надежного брокера:

История деятельности. следует отдавать предпочтение тем брокерам, которые довольно давно ведут свою деятельность на финансовом рынке (более 3-х лет). Длительность работы говорит о грамотности выстраивания отношений компании и законности ее действий. В большинстве случает финансовые пирамиды работают не так долго. Между тем сотрудничество с кредитными брокерами всегда связано с некоторыми рисками.

Рекламная политика. Следует выбирать тех брокеров, которые не представляют в своей рекламе сомнительной и завлекательной информации.

Структура брокера

С осторожностью следует сотрудничать с теми брокерами, которые имеют только один офис и зарегистрированы где-нибудь в оффшорной зоне. Надежные компании имеют большое число отделений по стране и миру

Более того, огромное число клиентов будет подтверждать высокую степень доверия к данной фирме.

Гарантии. Выбирая брокера, необходимо проверить наличие у него лицензии на осуществление деятельности. В России список лицензированных профессиональных участников рынка можно посмотреть на официальном ресурсе ЦБ.

Поддержка клиентов. Большое значение при ведении деятельности имеет поддержка клиента со стороны брокера.

Репутация. Изучая репутацию брокера следует учитывать, что даже самые надежные компании имеют недовольных клиентов

Важно только понимать, насколько такие претензии являются обоснованными и значимыми.

Восстановление пароля

Как правильно выбрать ипотечного брокера

https://youtube.com/watch?v=6lNI6sPFW1o

https://youtube.com/watch?v=6lNI6sPFW1o

Успех сотрудничества с кредитным брокером будет зависеть от его опыта и профессионализма. Выбирая к кому обратиться, постарайтесь следовать нескольким правилам:

Лучше всего общаться со специалистом через агентство, специализирующееся на оказание подобного рода услуг или конкретного застройщика;

При выборе обращайте внимание на рекомендации людей, уже воспользовавшимися услугами данного профессионала. Помните, что положительные отзывы на сайте агентства могут быть заказными и не иметь к реальности никакого отношения;

Ипотечный брокер, который заботится о своей репутации, всегда представляет интересы своего клиента, а не банка или агентства недвижимости;

Специалист, имеющий большой опыт работы в сфере недвижимости, всегда более предпочтителен, чем недавно появившийся на рынке

Профессионалами становятся только после нескольких лет успешной работы в свое отрасли;

Оптимальный размер оплаты услуги ипотечного брокера 10000, в особо сложных случаях — 30-60 000. Предпочтительнее оплачивать работу частями: 50 % предоплата, 50 % — после подписания ипотечного договора.

Особенности российского брокерства

Сегодня в России работают более 4 тысяч брокерских организаций. Назвать их точное число не может никто. Большинство из них объединены под эгидой Национальной ассоциации кредитных брокеров и финансовых консультантов. Это официальная организация, которая выдает специалистам сертификаты, одобренные Ассоциацией региональных банков России. Наличие такого сертификаты обычно является подтверждением качества и добросовестности компании.

Среди ключевых представителей можно назвать фирмы «Кредитный и Финансовый Консультант», «Финмарт», «Кредитмарт», «Финансовое агентство». Однако похожие услуги часто представляют и небольшие частные компании, частные лица, другие финансовые организации, что затрудняет совершить точный подсчет количества кредитных брокеров.

Большой процент непрофессиональных брокеров повредил репутации профессионального сообщества. Например, некоторые клиенты жаловались, что после обращения в подобные организации им выдавали скопированный из интернета список банков и их кредитных предложений, причем за немаленькую сумму. Конечно, все это не имеет ничего общего с настоящим брокерством.

Еще одна темная сторона этого вида деятельности – «черное брокерство». Организации помогают «трудным» клиентам – должникам, людям с плохой кредитной историей и отсутствием официальных источников дохода. Они предлагают оформить поддельные справки о доходах, свидетельства о праве собственности, другие документы. Все это относится к разряду преступлений, которые подлежат уголовному наказанию. При выявлении банком подделки, проблемы могут быть как у клиента, предоставившего ложную информацию, так и у организации, согласившейся на подделку документов.

Существуют два направления работы брокеров:

- с физическими лицами;

- с юридическими лицами.

Последнее направление в России пока развито слабо, поскольку есть определенные сложности на этапе оценки платежеспособности юридического лица. Это мешает специалистам давать экспертную оценку пакету документов, представлять интересы компаний в банке.

Исследователи прогнозируют дальнейшее развитие отечественного рынка брокерства. Если сравнивать опять же с западными странами, то там от 30 до 50 процентов всех кредитных сделок осуществляются при их прямом посредничестве. В России эти показатели намного ниже, хотя и не поддаются точной оценке.

Признаки нелегальных посредников

Так называемые «черные» кредитные брокеры также оказывают помощь с получением кредита, но делают это незаконными способами.

Арсенал их методов работы достаточно широк:

- подделка справок о зарплате и других документов, подтверждающих статус заемщика для банка;

- одобрение заявки на кредит «своим» сотрудником в банке;

- выдача кредита на подставных лиц и поддельные паспорта, и т.д.

Эти методы являются незаконными и преследуются согласно Уголовному кодексу РФ. Например, за предоставление ненастоящей справки о доходах в отношении заемщика могут возбудить уголовное дело по обвинению в подделке документов. «Свой» сотрудник в банке – это коммерческий подкуп.

Кроме откровенно незаконных операций, «черные» брокеры могут предлагать услуги мошеннического характера, например:

- «поправить» кредитную историю. Это невозможно в принципе – кредитная история ведется БКИ и зависит от полученных человеком кредитов и своевременности платежей по ним;

- предлагает варианты, по которым на 100% придет положительный ответ. Такого тоже быть не может, т.к. банки рассматривают всех заемщиков индивидуально;

- предлагает заем не от банка, а от другого человека или фирмы. В этом случае ставка будет намного выше, чем в банке.

Отметим, что по некоторым данным, половина людей, обращающихся к кредитным брокерам, могли бы без проблем оформить кредит самостоятельно в банке. Тогда не придется платить проценты посреднику.

Как же отличить «черного» брокера от «белого»? Есть несколько признаков нелегального посредника:

- завлекающая реклама – на улице, в листовках, в интернете;

- посредник просит оплату авансом. Добросовестные брокеры работают только по результату;

- у брокера подозрительно много положительных отзывов в интернете. Это может указывать на купленные отзывы и желание поправить репутацию;

- посредник предлагает нарушить закон для получения кредита. Это однозначно указывает на «черного» брокера.

Отличие «черных» от «белых» заключается в стоимости услуг. Вместо 2-5-10% от суммы кредита «черный» брокер может запрашивать до 50-70% от суммы кредита. Разумеется, чем хуже кредитная история заемщика, тем больше будет процент «комиссионных».

Учитывая все это, работать с нелегальными и полулегальными посредниками однозначно не стоит. Это в лучшем случае ни к чему не приведет, а в худшем – обернется уголовным делом.

Отличия легальных кредитных брокеров

Отсутствие норм, регулирующих сферу предоставления информационных услуг кредитными

брокерами, служит поводом для возникновения мошеннических схем.

Нелегальные брокеры готовы к сотрудничеству даже с теми клиентами, чья кредитная история не

может позволить оформить даже малейший займ.

Произошло возникновение «серых» брокеров. В их число, как правило, входят те банковские

сотрудники, которые закончили свою карьеру в финансовых учреждениях, но в виду

наличия личных связей могут оказать помощь в получении кредита. Их деятельность

не связана с проверкой клиентов, а направлена исключительно на рассылку заявок.

Такие брокеры работают на условиях предоплаты и могут получать окончательный

расчет за счет полученного займа.

Признаки легального брокера заключаются в:

- наличии офиса, необходимого для проведения встреч и городского

контактного телефона; - его обязательной регистрации в ЕРЮЛ;

- законности применяемых им в работе методов;

- отсутствии гарантирования результата и обещании оказания

помощи; - не быстрой работе. Как правило, для получения кредита

требуется неделя; - наличии обновленного и хорошо организованного сайта,

положительных отзывов; - достойной рекламе в СМИ;

- простом общении с клиентом, без признаков перегруженности

речи; - отказе от получения предоплаты, в случаях, когда требуемый

клиентом результат не был достигнут. В такой ситуации брокер попросит оплатить

лишь свои консультационные услуги.

Кредитный брокер — помощь в получении кредита

Кредитный брокер — специалист, который помогает сэкономить время, нервы, а иногда и деньги клиентов, подбирая для них выгодные кредиты, помогая с оформлением документов, решая множество сопутствующих проблем. В частности, кредитные брокеры:

- могут помочь получить деньги заемщикам с плохой кредитной историей;

- представляют интересы своих клиентов в банках;

- оспаривают незаконные страховки и комиссии.

Порой это единственная возможность получить одобрение на займ, в частности, при наличии открытых просрочек по действующему кредиту. Но помните о том, что получения займа достойный доверия брокер никогда не будет добиваться незаконными методами (например, подделкой документов или подтасовкой фактов) — «черных» брокеров на современном рынке работает немало, но это прямой путь к уголовной ответственности.

Ваша заявка принята

В ближайшее время с вами свяжется наш менеджер. Благодарим, что воспользовались нашим сервисом.

На главную

Как работают легальные кредитные посредники

Легально работающие посредники могут быть кредитными агентами или кредитными брокерами. Разница между ними принципиальная:

- кредитный агент работает по договору с одним банком и предлагает его услуги;

- кредитный брокер работает от себя и предлагает клиентам самые выгодные варианты среди нескольких банков.

Кредитный агент, хоть и обычно не входит в штат банка, по сути предлагает те же условия, что можно получить при обращении в офис банка. Поэтому посредником он является только номинально.

Другое дело – кредитный брокер. Суть его деятельности сводится к тому, чтобы подобрать клиенту наиболее оптимальный вариант кредита. С учетом того, какие клиенты к ним чаще всего обращаются, работа брокера – найти хотя бы один банк, который выдаст этому клиенту кредит.

Схема работы кредитного брокера включает несколько этапов:

- сначала брокер консультирует клиента и фиксирует все необходимые данные. При необходимости указывает, какие документы нужно собрать;

- подбирает подходящие предложения от разных банков;

- помогает клиенту выбрать оптимальный вариант из предлагаемых;

- консультирует в процессе оформления кредита и сопровождает договор.

В современном мире кредитного брокера может с легкостью заменить интернет. Стало совсем несложно сопоставить предложения по кредитам от разных банков, можно сразу подать предварительную заявку на кредит.

Но не все могут пользоваться интернетом. Это и люди старшего возраста, и те, у кого на это нет времени. Кроме того, кредитный брокер может помочь и с другими вопросами:

- подсказать варианты рефинансирования проблемного кредита;

- показать, как можно поправить кредитную историю;

- помочь оформить кредит без дополнительных услуг (вроде ненужных страховок).

Еще брокер может проконсультировать насчет кредитных продуктов разных банков. Обычно брокеры собирают информацию о том, в каких банках чаще всего отказывают в кредитах и по каким причинам. Укажут они и на «подводные камни» в договоре.

Это все – работа добросовестного кредитного брокера. К сожалению, в реальности таких немного. Дело в том, что брокер работает за процент от выданного кредита, поэтому в его интересах сделать так, чтобы клиент получил деньги. Условия кредита в этом случае могут отходить на задний план.

Это не означает, что услугами брокеров пользоваться категорически нельзя. Если банки отказывают в кредите, то обращение к брокеру иногда может помочь получить его

При выборе брокера нужно обращать внимание на несколько нюансов:

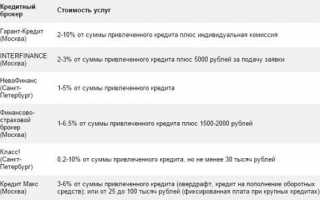

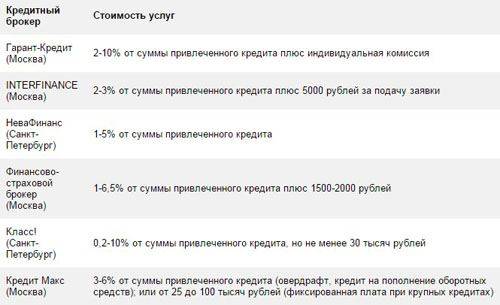

За помощь в оформлении кредита брокер может попросить от 2% (за ипотечный кредит) до 10% (за потребительский кредит). Некоторые услуги (вроде дополнительной проверки кредитной истории) оцениваются в фиксированную сумму.

Как найти хорошего кредитного брокера?

Для начала стоит оценить — так ли уж вам нужна его помощь. Напомним, что кредитные брокеры:

-

не могут гарантировать, что вы получите кредит;

-

не влияют на размер процентной ставки по кредиту и займу;

-

не исправят вашу кредитную историю и не повысят ваш кредитный рейтинг.

Если брокер уверяет вас в обратном, это обманщик и его услугами пользоваться не стоит.

А если брокер к тому же предлагает оформить поддельные документы о доходе или собственности, это преступник и с ним точно не нужно работать.

Без особых опасений можно обращаться к брокерам, которые предлагают POS-кредиты в магазинах. Обычно это сотрудники самой торговой точки — а она не меньше вашего заинтересована в том, чтобы вам одобрили кредит и вы смогли приобрести их товар. Скорее всего, вам не придется платить за их услуги, поскольку они получают зарплату или комиссию от самого магазина или кредитора.

Но и в этом случае стоит все тщательно взвесить. Возможно, условия по кредитам, которые предлагают брокеры, не самые выгодные и самостоятельно вы могли бы найти более приемлемые варианты. Подробнее об особенностях таких займов можно прочитать в тексте «POS-кредит, или кредит в точке продаж: стоит ли его брать».

В других случаях нужно быть еще внимательнее при выборе посредника. Честные брокеры обозначат вам границы своей компетенции: они помогут вам отобрать несколько банков и МФО, которые максимально соответствуют вашим требованиям. И проконсультируют, какие документы стоит собрать, чтобы повысить свои шансы на кредит. Если время вам дороже денег и вы готовы заплатить за такие услуги, то кредитный брокер может быть вам полезен.

Стоит выбирать из тех специалистов, которые берут фиксированную плату, а не процент от будущего кредита. Так вы сразу поймете свои расходы на услуги брокера. При этом нужно четко обозначить, что вы готовы платить именно за консультацию, и понимать, что деньги за нее вам не вернут, даже если эти советы не помогут получить кредит.

Светлана и Николай в результате согласились заплатить брокеру 6000 рублей за то, что он составит им сводную таблицу с условиями разных банков. В ней он укажет не только проценты по ипотечным кредитам, но также количество и адреса офисов и банкоматов, в которых можно вносить платежи, комиссии за переводы со счетов в других банках, штрафы за возможные просрочки и другую важную информацию. Кроме того, брокер даст свою оценку, насколько велики их шансы получить кредит в разных банках, в том числе если они дополнительно привлекут созаемщиков или поручителей.

Объективных критериев для выбора кредитных брокеров не существует. Нет государственного реестра кредитных брокеров или рейтингов, которые могли бы стать для вас ориентиром. Так что, как и при выборе агента по недвижимости, лучше всего опираться на рекомендации друзей и знакомых.

Читайте также

Какими уловками пользуются мошенники

На рынке можно встретить не только честных брокеров, но и мошенников. Чтобы снизить вероятность обращения к ним, надо изучить основные уловки, которыми они пользуются для привлечения доверчивых граждан:

- специалист прост аванс, хотя все надежные брокеры работают только при условии, что оплата их услуг производится исключительно после того, как клиенту будет одобрен;

- предлагается удалить информацию из БКИ о кредитной истории заемщика, но эти предложения являются пустыми словами, так как убрать данные из данного бюро просто невозможно;

- брокер имеет свои каналы в разных соцсетях и сервисах, а также предлагает платные вебинары, а такие действия могут рассматриваться как отсутствие достаточного количества клиентов для получения оптимальной прибыли, поэтому можно утверждать об отсутствии этики и профессионализма;

- специалист утверждает, что у него имеются знакомые в конкретном банке, поэтому даже при наличии плохой кредитной истории не составит труда оформить;

- специалист находит варианты программ кредитования в неизвестных банках, где якобы не интересуются репутацией заемщиков и их доходами, но это явно говорит о специальных мошеннических схемах;

- предлагаются поддельные документы, позволяющие обмануть работников банка, причем такие действия являются преступлением, за которое назначается уголовная ответственность;

- конкретный брокер имеет слишком много положительных откликов в сети, причем обычно они составляются обычными фрилансерами за вознаграждение, поэтому такая ситуация всегда выглядит подозрительно.

Таким образом, зная, как определить мошенника, можно избежать потери средств.

Как работает кредитный брокер

В первую очередь, специалист получает от заемщика необходимые сведения – возраст, адрес проживания, место работы, трудовой стаж и другие. По этим сведениям он проверяет КИ своего клиента. Если история хорошая, то работа переходит на следующий этап.

Далее он будет предлагать программы, которые подходят клиенту в его ситуации. На этом этапе он подробно разбирает каждое предложения, учитывает все условия, требования и «подводные камни». Если ни один из кредитов клиенту не подошло, то брокер может другой вариант – например, заем на выгодных условиях или кредитную карту.

Затем он помогает сформировать пакет документов. Он подскажет, как правильно написать заявление, какие документы лучше всего предложить и что указать в качестве залога. Готовую заявку он отсылает в один или несколько банков.

После получения результата брокер и заемщик обсуждают дальнейшие действия. В случае отказа они обращаются в другую организацию или ищут способы исправления ситуации. В случае одобрения посредник анализирует договор, помогает рассчитать расходы по кредиту и составить график платежей.

Некоторые брокеры могут также помочь оформить рефинансирование и реструктуризацию кредита, если его выплата вызвала затруднения.

Услуги кредитного брокера всегда платные. Платой может быть фиксированная сумма или процент от суммы кредита. Это зависит от суммы кредита и условий, на которых он был взят. Некоторые посредники берут оплату только после успешного заключения кредитного договора.

Окупаемость

Срок окупаемости первоначальных вложений во многом зависит от того, насколько качественно работает фирма. Из 60–70 клиентов, которые ежемесячно посещают брокерскую контору, кредиты получают 30–40 человек. Часть отсеивают банки, а от работы с остальными отказываются сами специалисты. Сначала у вас будет примерно по 20 посетителей в месяц. Но со временем клиентская база начнет расти, а доход увеличиваться. Успех в работе обеспечивает удачная рекламная кампания. При благоприятном стечении обстоятельств вы вернете стартовый капитал через 3–4 месяца. Теперь вы знаете, как стать брокером в России, поэтому все в ваших руках.