Учет на балансе компании

С точки зрения предприятия долгосрочными являются инвестиции во внеоборотные активы, а также приобретение объектов с целью последующей перепродажи. Для целей бухучета долгосрочными признаются вложения, срок которых превышает 1 год. К ним относится:

- строительство зданий, сооружений;

- приобретение объектов капитального строительства;

- покупка земельных участков;

- создание или покупка объектов интеллектуальной собственности

Например, компания приобрела земельный участок 400 гектар. Из них 100 гектар предприятие использовало для строительства собственного цеха, а оставшиеся земли фирма держит для перепродажи в будущем другому бизнесу. Именно этот участок считается долгосрочным вложением капитала, а земля под застройкой – долгосрочными активами.

Таким образом, учет долгосрочных инвестиций в компании подразделяется на:

- долгосрочные вложения;

- основные средства;

- нематериальные активы (патенты, лицензии)

Все эти позиции отражаются в активах компании. Они показывают суммарный объем средств, вложенных в собственное развитие.

Финансовые долгосрочные инвестиции

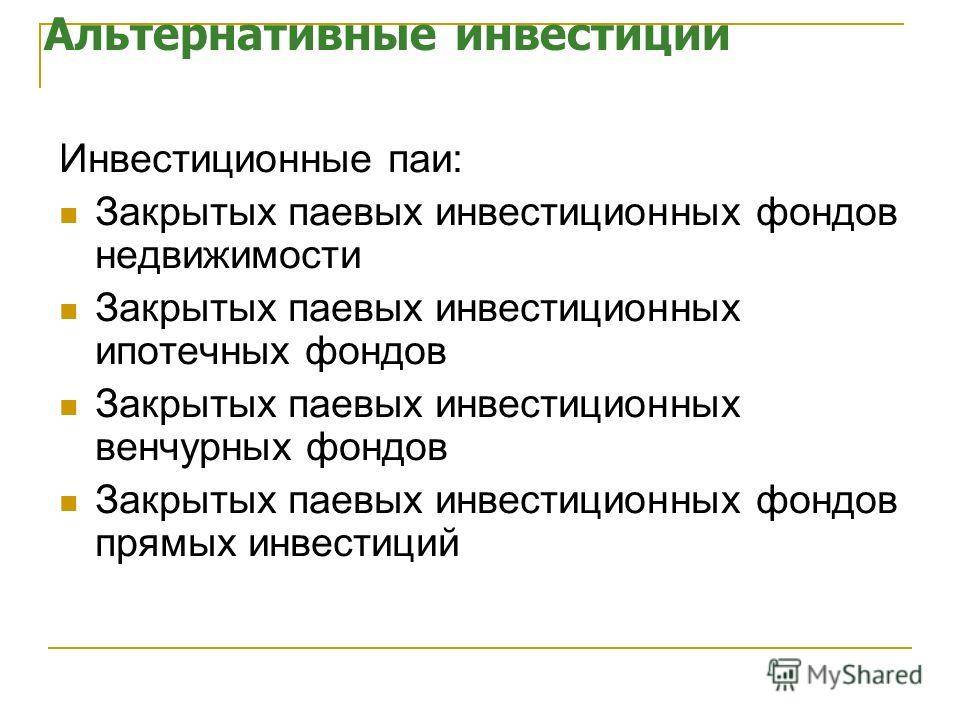

Помимо этого, выделяют финансовые долгосрочные вложения, которые выражаются в форме:

- предоставления займов другим компаниям;

- покупки долей в уставных капиталах иных организаций;

- приобретения ценных бумаг с длительным сроком погашения

Анализируя вложения в долгосрочные финансовые и нефинансовые инструменты, а также иные денежные потоки, инвестор может попытаться спрогнозировать дальнейшее развитие предприятия и оценить его инвестиционную привлекательность.

Когда фирма приобретает долевые или долговые инструменты (акции и облигации), решение о том, следует ли классифицировать эти инвестиции как краткосрочные или долгосрочные вложения имеет довольно важные последствия для оценки компании. Краткосрочные инвестиции отражаются в оборотных активах, и любое снижение их стоимости признается как убыток.

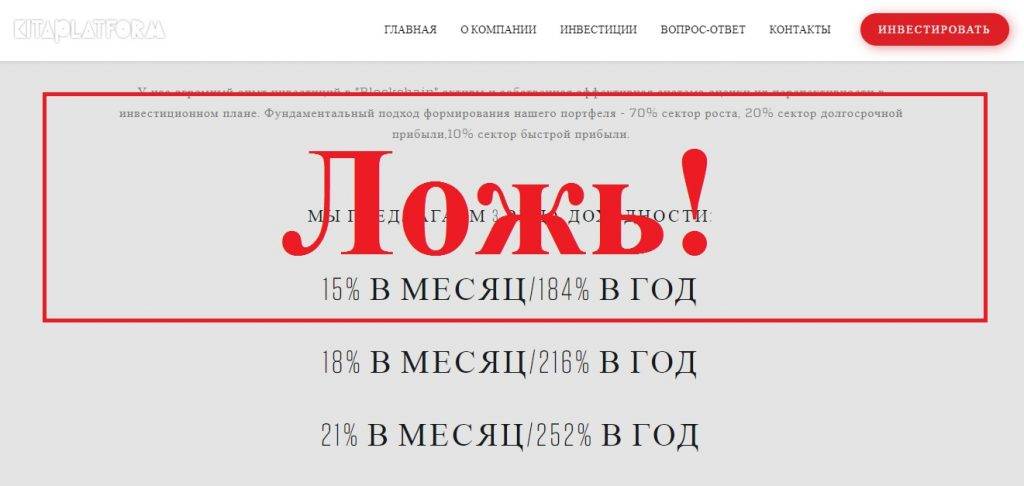

Но: одновременно с этим увеличение цены не признается прибылью, пока ценная бумага не реализована. Поэтому балансовая классификация инвестиций — будь то долгосрочные или краткосрочные вложения — оказывает непосредственное влияние на чистую прибыль предприятия, которая отражается в отчете о прибылях и убытках. Практический вывод в том, что в случае каждой компании необходимо разбираться, к какой категории она относит свои вложения, так как у нее существует определенный простор для манипуляций с отчетностью.

Как начать инвестировать?

Инвестирование всегда начинается с создания личного финансового плана. Инвестировать без плана — все равно что отправляться в путешествие без карты, компаса и маршрута.

Первое, что вы должны сделать — определиться со своими финансовыми целями (Как ставить финансовые цели?). У каждого человека есть как минимум одна финансовая цель — это обеспечить себя на пенсии. Среди других финансовых целей может быть квартира, дом, зарубежная недвижимость, образование детям или что-то другое.

Каждая цель должна быть описана подробно. Как минимум должны быть определены следующие параметры: страна, валюта, срок достижения и будущая стоимость. Например, если это квартира, то в каком городе, в каком районе, какой площади, какой стоимости и через сколько лет. Если пенсия — то в какой валюте, начиная с какого года, и ее месячная величина в будущих деньгах.

Начните вести ежемесячный учет доходов и расходов (Как вести личный бюджет). Это поможет вам узнать, откуда и сколько к вам приходит денег, на что вы их тратите, и сколько у вас остается в конце месяца — это ваш свободный денежный поток, который можно инвестировать. Если у вас есть долги, постарайтесь избавиться от них в первую очередь.

Создайте финансовую подушку безопасности, которая защитит вас в случае потери работы или крупных непредвиденных расходов. В этом случае вам не придется изымать деньги из вашего инвестиционного портфеля.

Определите вашу устойчивость к риску — насколько вы готовы идти на риск в инвестициях. В этом вам помогут различные тесты на определение риск профиля, например, этот.

Определите структуру активов в вашем портфеле. Выбор состава портфеля и пропорций между активами главным образом зависит от ваших целей, горизонта инвестирования и риск-профиля. Структура активов определяет риск и доходность вашего портфеля. Обычно в портфель включают акции, облигации, недвижимость, товары и деньги.

Подберите финансовые инструменты для каждого выбранного класса активов. В один и тот же класс активов можно инвестировать разными способами. Например, в акции можно вложиться через ETF, ПИФ, mutual fund, доверительное управление, выбрать их самому или с помощью консультанта. Каждый вариант имеет свои особенности, плюсы и минусы.

Выберите финансовую компанию. Инвестировать можно различными способами: через российского брокера, зарубежного брокера, управляющую компанию, банк, страховую компанию. Каждый способ имеет свои преимущества и недостатки

При выборе финансового посредника нужно обратить внимание на перечень доступных финансовых инструментов, условия обслуживания и тарифные планы, защиту на случай банкротства, наличие лицензий регулирующих органов и надежность.

Чем инвестирование лучше обычной работы?

На работе вы получаете фиксированную сумму, которая ограничена в размерах. Для этого приходится постоянно тратить время, усилия. Пока вы трудитесь, вы получаете зарплату. С инвестициями все по-другому. Размер инвестиционного капитала может меняться, он ограничен вашими возможностями. Есть не только активные (работаю — получаю), но и пассивные инвестиции. Ваш капитал приносит доход даже тогда, когда вы не работаете.

С зарплаты вы платите большие налоги, но государственной пенсии все равно не хватает на нормальную жизнь. Доходы от инвестиций можно регулярно приумножать. Вы сами создаете свою пенсию, размер которой не зависит от государства.

Таким образом, личные инвестиции помогают стать финансово независимым и избавиться от рутинной работы, не приносящей удовлетворения. Потребуются годы для того, чтобы стать успешным инвестором. Если вы начнете сегодня, первые результаты инвестирования не заставят себя ждать

Спасибо за внимание, всегда ваш Максимальный доход!

Реальные и другие виды инвестиций

По некоторым параметрам инвестиции в реальный сектор схожи с прямыми вложениями средств. Но между этими видами инвестирования имеется и ряд существенных различий.

| Критерий сравнения | Прямые инвестиции | Портфельные инвестиции | Реальные инвестиции |

| Срок вложения | Длительный | В зависимости от задач инвестора | Длительный |

| Ликвидность | Низкая | Высокая | Низкая |

| Значение для ВВП | Невысокое | Невысокое | Высокое |

| Кто инвестирует | Венчурные фонды, бизнес ангелы, фонды прямых инвестиций | Частные инвесторы, инвестиционные фонды (паевые, биржевые и др.) | Предприятия, в т. ч. государственные, т.е. государство является соинвестором |

| Предмет инвестиций | Стартапы, молодые бизнесы в IT-сфере и традиционных секторах экономики | Ценные бумаги зрелых компаний и их фонды | Материальные ресурсы, замена оборудования, произв. помещений |

| Участие в бизнесе | Непосредственное участие либо только контроль | Инвестор не контролирует эмитентов | Непосредственное участие вплоть до заключения договоров |

| Доходность и риски | Высокие | Зависят от портфеля | Средние |

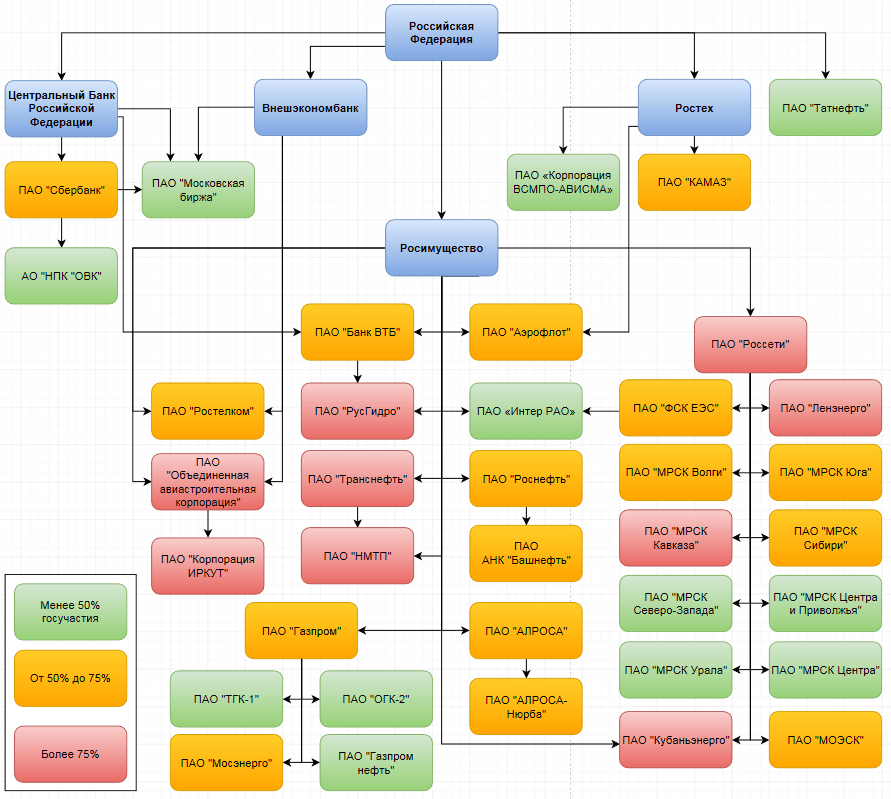

Если рассматривать инвестиции в основной капитал в масштабах страны, то их экономический эффект очевиден: создаются новые рабочие места, увеличивается уровень ВВП в стране, улучшается общее благосостояние населения. Поэтому государство либо входит в крупных реальных инвесторов заметной долей, либо старается поддерживать их посредством различных государственных программ и софинансированием бизнес-проектов за счет бюджетных средств. Также возможен вариант льготного налогообложения.

Кроме того, в интернете можно встретить понятие «финансовые инвестиции», которые обычно противопоставляют реальным. По факту они ближе всего к портфельным, но могут включать в себя не только классы активов фондовой биржи, как акции, облигации или паи на золото, но и спекулятивные инструменты товарного, срочного и валютного рынка, а также структурные продукты. В результате такие вложения в зависимости от инструментов могут быть скорее краткосрочной ставкой на то или иное событие, чем на долгосрочный рост бизнеса.

Риски реальных инвестиций

Инвестиции в реальные активы потенциально являются более доходными, чем портфельные, но обычно менее прибыльными, чем венчурные или прямые. Получение доходности от реальных инвестиций сопряжено с определенными рисками:

- финансовый – нехватка средств на реализацию проекта;

- маркетинговый – неверный подсчет прибыли от вложений;

- инфляционный – обесценивание стоимости активов;

- человеческий – неопытные специалисты могут навредить проекту

Существуют и другие виды рисков, которые не зависят от предприятия. Например, обвал экономики страны, война, введение новых налогов прочие. Для минимизации рисков управление реальными инвестициями должно осуществляться высококвалифицированными специалистами, которые имеют опыт выявлять общие проблемы на стадии планирования и устранять их при реализации проекта.

Вопрос 2

Инвести́ции— вложения капитала

с целью получения прибыли, денежные

средства, ценные бумаги, иное имущество,

в том числе имущественные права, иные

права, имеющие денежную оценку,

вкладываемые в объекты предпринимательской

и (или) иной деятельности в целях получения

прибыли и (или) достижения иного полезного

эффекта

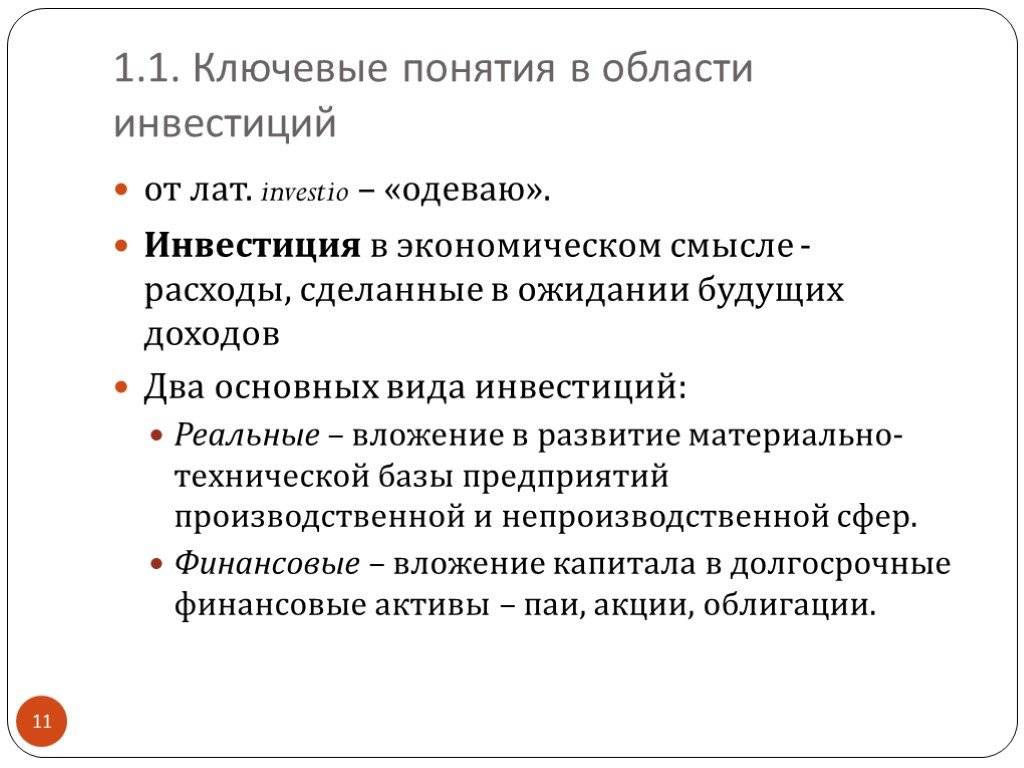

Виды инвестиций

Реальные- вложения в реальные объекты

и производство

Портфельные- вложения в ЦБ(иностр.инвестор)

Финансовые- вложения в цБ и

производные(фьючерс(в основеЦб).форвард(в

основе товар),опцион)

Вопрос 3

Инвестиционная

деятельность

— это вложение инвестиций, или

инвестирование, и совокупность

практических действий по реализации

инвестиций.Субъектами

инвестиционной деятельности являются

инвесторы, заказчики, исполнители

работ, пользователи объектов инвестиционной

деятельности, а также поставщики,

юридические лица (банковские, страховые

и посреднические организации,

инвестиционные биржи) и другие

участники инвестиционного процесса.

Субъектами инвестиционной деятельности

могут быть физические и юридические

лица, в том числе иностранные, а также

государства и международные

организации.Объектами

инвестиционной

деятельности являются вновь создаваемые

и модернизируемые основные фонды и

оборотные средства во всех отраслях

и сферах народного хозяйства, ценные

бумаги, целевые денежные вклады,

научно-техническая продукция, другие

объекты собственности, а также

имущественные права и права на

интеллектуальную собственность.

Вопрос 7: Вписывается ли выбранная инвестиция в ваш общий портфель активов?

Решения по инвестициям не следует принимать изолированно. Определите, вписывается ли инвестиция в ваш общий план, каково ее воздействие на портфель.

Если вы получили предложение приобрести акции предприятия по скидке, не спешите сразу же вкладывать деньги. Продумайте следующие пункты:

- будет ли судьба данного предприятия чрезмерно влиять на ваше финансовое положение;

- отразится ли приобретение акций на распределении активов в целом;

- что нужно изменить в портфеле, чтобы вклад последующих акций был уравновешен;

- насколько дорого обойдутся изменения, будут ли они чересчур сложными и вообще возможными.

Основная задача – сформировать инвестиционный портфель нескольких активов, которые работают вместе и помогают в достижении вашей цели. Не следует выбирать огромное количество разноплановых инвестиций. Тратить на них деньги можно только в том случае, если они грамотно и уместно дополняют общий портфель.

Возможно вам будет интересна статья: «Как получать дивиденды с акций».

Вопрос 4

Основными субъектами инвестиционной

деятельности являются инвесторы,

заказчики, исполнители и пользователи.

Инвесторы— это субъекты

инвестиционной деятельности, осуществляющие

вложение средств в форме инвестиций и

обеспечивающие их целевое использование.

В качестве инвесторов могут выступать

физические, юридические лица,

государственные и муниципальные

образования.Заказчики— это

субъекты инвестиционной деятельности,

которые уполномочены инвесторами

осуществить реализацию инвестиционного

проекта. Для достижения этой цели

инвестор наделяет заказчика правами

владения, пользования и распоряжения

инвестициями на период и в пределах

полномочий, установленных инвестиционным

договором, и в соответствии с

законодательством. Заказчик не должен

вмешиваться в предпринимательскую и

иную деятельность других участников

инвестиционного процесса. Заказчиками

могут быть инвесторы, а также любые

физические и юридические лица.Исполнители работ— лица,

наделенные определенными полномочиями

по реализации инвестиционного проекта

в силу заключенного с ними договора.

Исполнитель не приобретает полномочий

по владению, пользованию, распоряжению

инвестициями, заказчик выделяет ему

средства, необходимые для выполнения

определенной работы.Пользователи— это субъекты, для которых создается

объект инвестиционной деятельности.

Пользователями могут быть физические,

юридические лица, государство,

муниципальные образования.Законом

об инвестиционной деятельности

предусмотрено право субъектов

инвестиционной деятельности совмещать

функции двух или нескольких участников.

Обязанности субъектов инвестиционной

деятельности определены в названном

Законе весьма кратко и могут быть

сформулированы в виде общей обязанности

выполнения требований законодательства,

государственных органов и должностных

лиц в пределах их компетенции. В случае

отказа инвестора (заказчика) от дальнейшего

инвестирования проекта он обязан

компенсировать затраты другим его

участникам, если иное не предусмотрено

договором.

Долгосрочное инвестирование хозяйственным и подрядным способом

Каждая компания может долгосрочно инвестироваться не только за счет привлеченных извне средств, но и самостоятельно. Под этим процессом понимается приобретение основных внеоборотных средств (со сроком эксплуатации от одного года), если они не предназначены для перепродажи.

Благоприятствует такому решению уменьшение налогооблагаемой базы за счет отнесения фактических затрат на «вложения во внеоборотные активы» (Дт сч. 08). Объектами инвестирования могут быть следующие направления:

- новое капитальное строительство;

- реконструкция и расширение имеющихся производственных площадей;

- модернизация и техническое перевооружение объектов производственного и непроизводственного назначения;

- приобретение основных средств (транспорта, недвижимости, оборудования и пр.);

- получение прав на землепользование;

- покупка нематериальных активов;

- исследовательские и прочие работы, направленные на технологическое совершенствование производства.

Для того чтобы начать долгосрочное инвестирование необходим проект и смета. Реализация мер возможно двумя основными способами:

- Хозяйственный способ долгосрочных инвестиций предусматривает выполнение работ силами самого предприятия. В его рамках создаются подразделения, ответственные за выполнение конкретных заданий. Все затраты подвергаются аналитическому учету инвестиций.

- При подрядном способе, работы, предусмотренные инвестиционным проектом, производят сторонние исполнители (подрядчики), получая оплату согласно утвержденной смете.

Долгосрочное инвестирование в акции

Вложение в акции возможно на любой период. Пример Уоррена Баффета, тем не менее, демонстрирует преимущества долгосрочного инвестирования, предполагающего умение терпеливо ждать.

Однако даже начинающий инвестор понимает, что пассивность и отсутствие влияния на биржевую обстановку может привести к нежелательным последствиям в виде убытков, а то и краха.

Значительно снизить риск потерь при долгосрочном инвестировании в акции позволяет применение нескольких простых, но эффективных приемов.

Диверсификация портфеля. Речь не только о том, чтобы не покупать акции одного предприятия. Даже при их разнообразии специалисты рекомендуют приобретать активы других типов (инвестиции в облигации, тезаурусы, драгметаллы и пр.). Возможно, что они не будут демонстрировать одинаковой доходности, но угроза потерь значительно уменьшится.

Внутриклассовое распределение. Этот метод предусматривает покупку ценных бумаг разных эмитентов. Те самые «разные корзинки». Чем больше прибыльных компаний в инвестиционном портфеле, тем ниже риски волатильности.

Интернационализация вложений. Иногда кризис возникает в отдельных странах, а на экономике других государств он сказывается в меньшей степени. Международное распределение акций позволяет компенсировать потери на конкретном национальном рынке.

Диверсификация валют. Вышеприведенные аргументы справедливы и для курсов денежных единиц, в которых выплачиваются дивиденды на акции.

Перечисленные способы хороши, но и у них есть недостаток. Совокупное применение всего набора слишком трудоемко. К тому же на покупку достойного диверсифицированного портфеля требуются большие финансовые ресурсы.

См. также

- Дивестиции

- Инновация

- Инвестиционный проект

- Инвестиционный пай

- Инвестиционный портфель

- Инвестиционный меморандум

- Инвестиции в России

- Финансирование