Навигация по записям

Ложка дегтя в бочке меда

Напоследок я хотел бы напомнить о рисках, которые неизбежны даже при консервативном инвестировании.

Инвестируя в еврооблигации, учитывайте два вида риска:

Кредитный

Риск в том, что компания-эмитент и его гаранты не смогут исполнить свои обязательства перед кредиторами. Другими словами, не выкупят еврооблигацию в положенный срок по номинальной цене. Или перестанут выплачивать купонный доход (что тоже обидно).

Рыночный

Этот риск касается тех, кто продает ценную бумагу до момента погашения. Если рыночная цена еврооблигации окажется ниже номинальной, инвестор потеряет часть денег, вложенных в нее при покупке.

https://youtube.com/watch?v=EWU3stWO8XU

Мое мнение. Несмотря на отдельные недостатки, евробонды все же надежней рублевых облигаций российских компаний. Ведь их обращение и выпуск регламентируются международными институтами. Главное, помнить о том, что не все бумаги ликвидны.

А какие еврооблигации кажутся привлекательными Вам?

Подписывайтесь на обновления и делитесь ссылками на свежие посты с друзьями в соцсетях!

Субординированные облигации

Суборды выпускаются банками или финансовыми учреждениями для увеличения своего капитала. Их отличие состоит в том, что договоренность по погашению относятся ко второму уровню обязательств. Это значит, что в случае банкротства организации, выпустившей такие бумаги, долг по ним будет возвращаться в последнюю очередь.

Помимо этого, суборды могут применяться в мошеннических махинациях, потому специалисты рекомендуют воздерживаться от сделок с такими бумагами. Чаще всего информация о том, к какому виду относится бонд (к обычному или субординированному), содержится в договоре оферты.

Как зарабатывать на них

При стабильной экономической ситуации в стране и мире (при отсутствии дефолтов и форс-мажора) инвестор может получить прибыль от валютных облигаций в следующих видах:

- Регулярные выплаты по купонным процентам (ежеквартально или каждые полгода) – это главный способ получения дохода.

- Прибыль от продажи валютной облигации (разница между ценами продажи и покупки).

- Уменьшение налогов или получение налоговых вычетов по валютным бумагам.

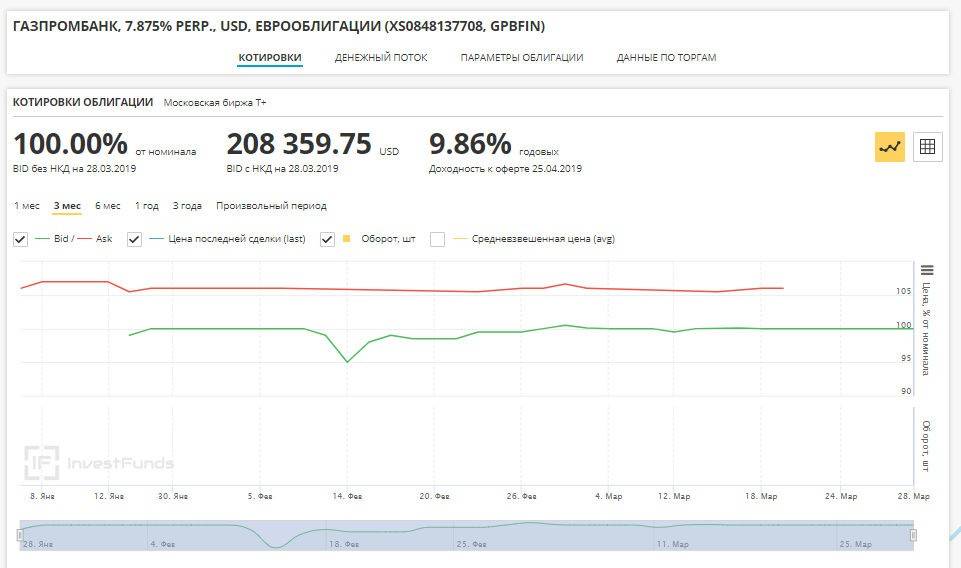

Сколько можно заработать

Стабильный купонный доход можно получать от консервативных еврооблигаций государства (минфина). Доходность их составляет в среднем 4,4% годовых. Корпоративные еврооблигации дают большую прибыль, но и риски выше.

Дополнительный доход физическое лицо может получить как налоговый вычет 13 % с каждых вложенных на счет ИИС 400 000 рублей в год.

Выгодно ли покупать

Да. В сравнении со ставками валютных вкладов (1–2 %), доходность евробумаг может быть в несколько раз выше (4–5 %).

Продать валютные евробонды можно в любой момент без потери процентов. Сумма по купону насчитывается каждый день, при продаже накопленная купонная стоимость (НКД) прибавляется к цене продажи.

Купонные выплаты регулярны, 2–4 раза в год, и в валюте. Неплохая прибыль может образоваться при девальвации рубля или инфляции.

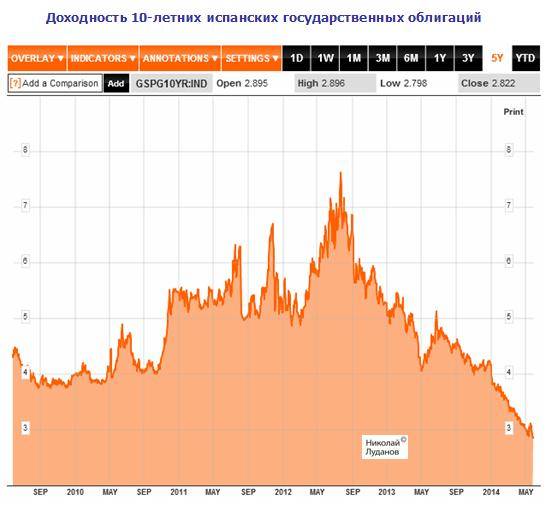

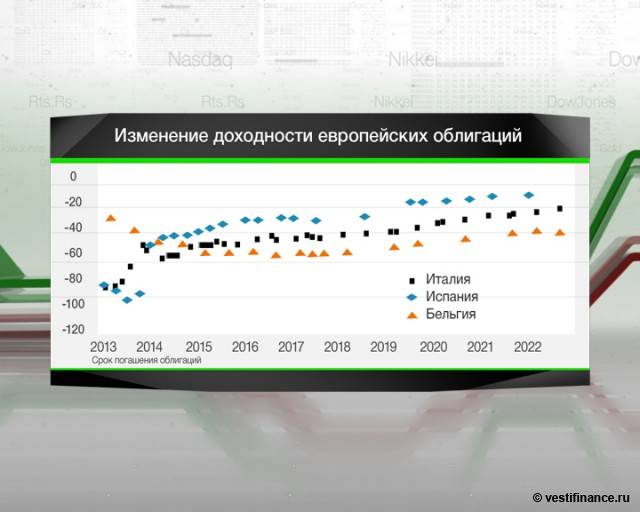

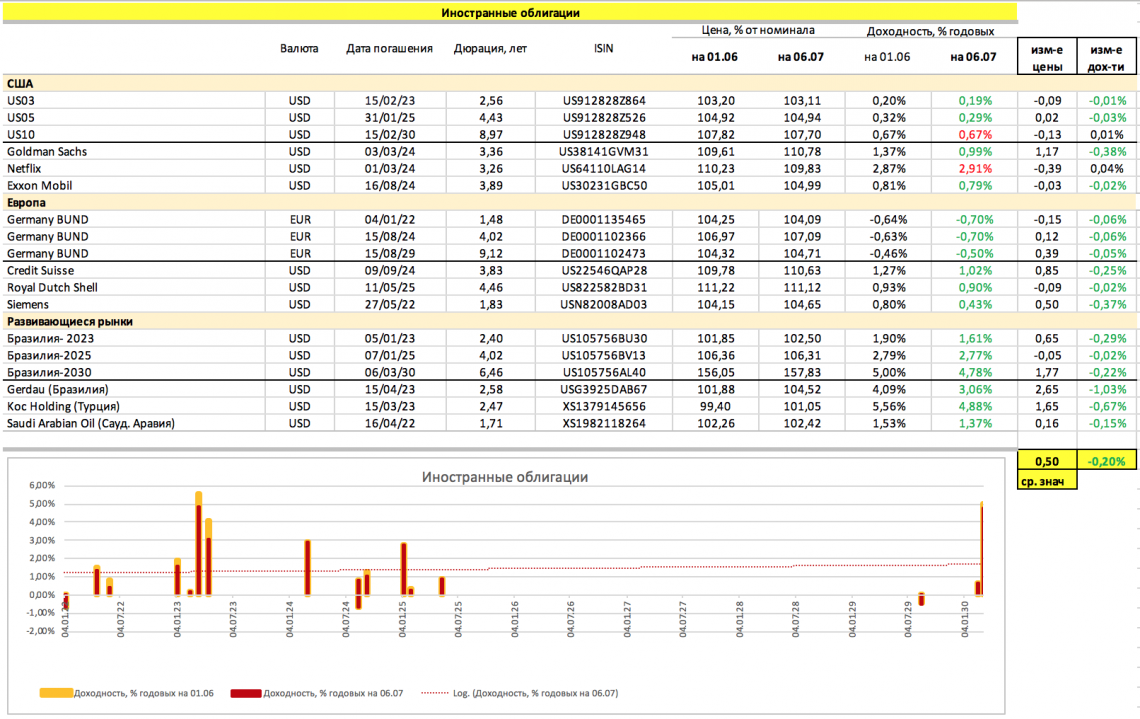

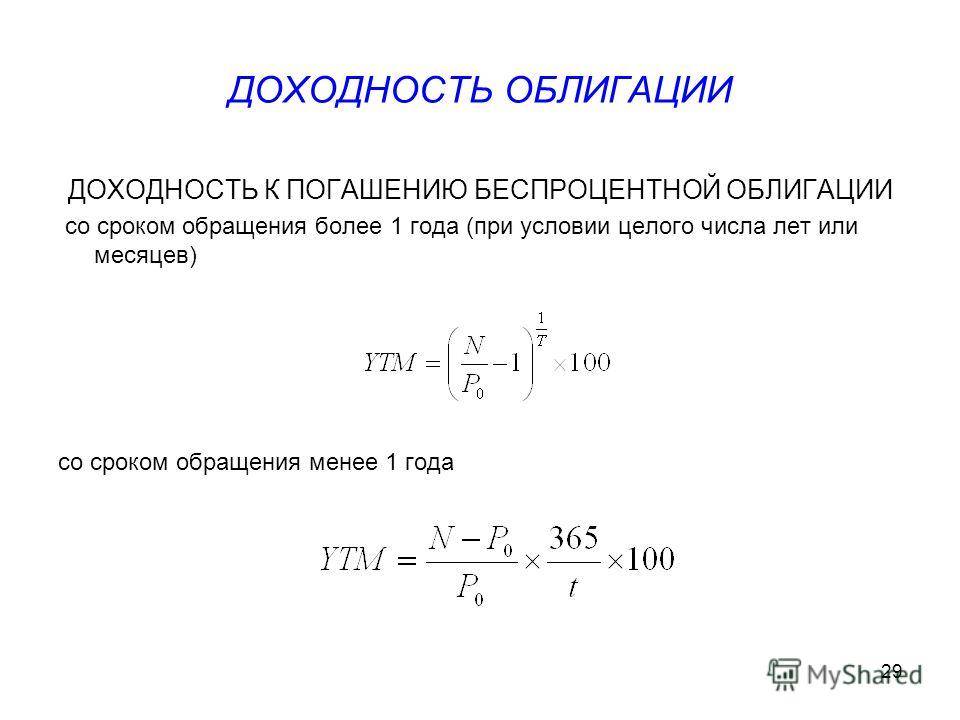

Доходность

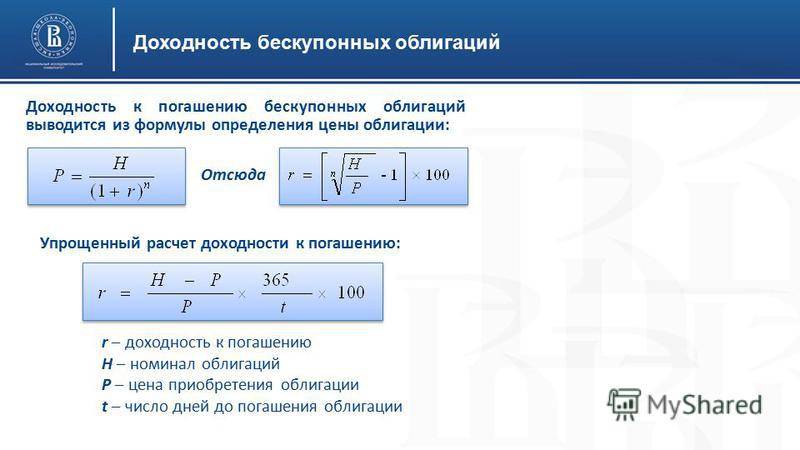

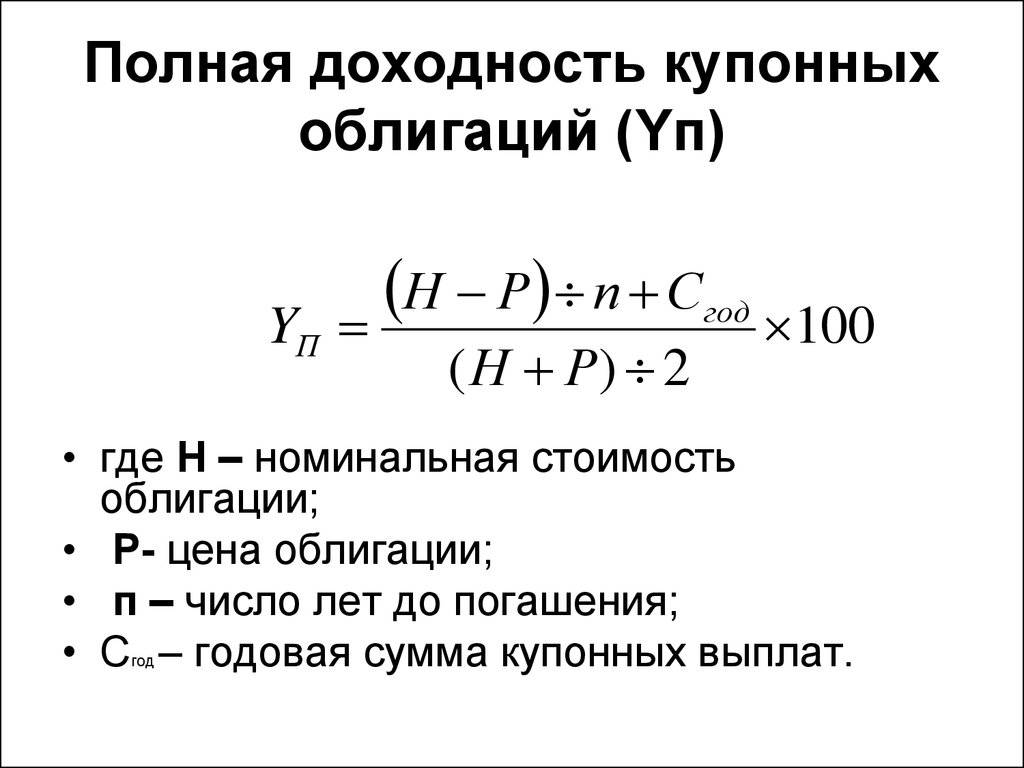

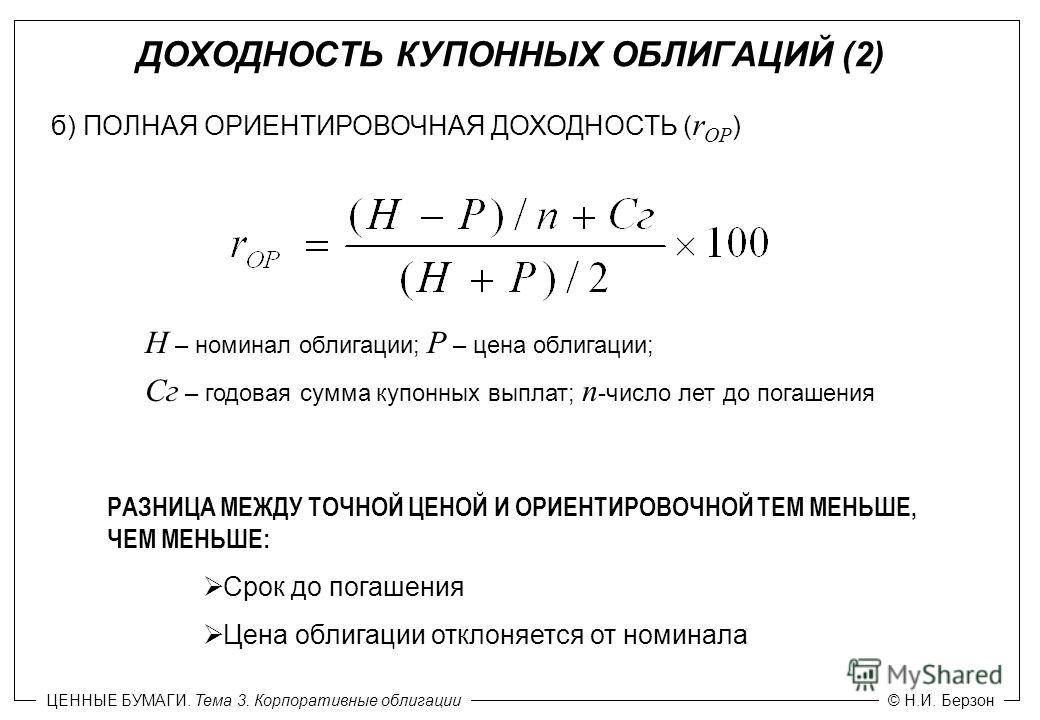

При анализе состояния вложений физических лиц в валютные облигации существует несколько разных видов доходности:

- Купонная доходность (процент купонных выплат).

- Текущая доходность – отношение купонной (процентной) ставки к рыночной цене приобретения, а не к номиналу.

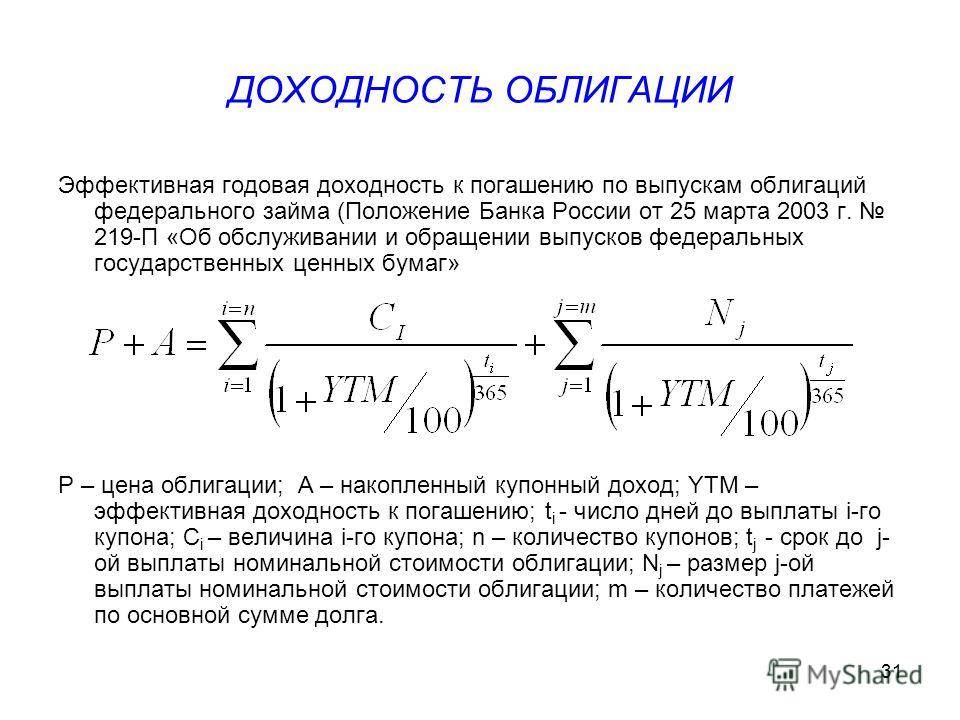

- Эффективная доходность к погашению – это доходность на момент погашения облигации с учетом выплаченных за весь период купонов и с учетом реинвестирования купонов, т.е. вложения их в приобретение дополнительных облигаций.

https://youtube.com/watch?v=BP8poEuYVnQ

Можно ли покупать на ИИС

Да, такой вариант возможен. Каждый инвестор может на бирже у надежного брокера открыть индивидуальный инвестиционный счет (ИИС) и формировать там свой инвестиционный портфель из бумаг Минфина и других. Причем для облигаций на этом счете можно использовать налоговый вычет 13 % от суммы покупки.

Где посмотреть список доступных для покупки евробондов

Посмотреть список евробондов и отметить оптимальные для физического лица можно следующими путями:

- В торговом терминале QUIK (если имеется там брокерский счет). В нем можно настроить таблицу облигаций в удобном для инвестора виде и анализировать облигации в реальном времени.

- На сайте Московской биржи размещен актуальный список валютных облигаций.

- На брокерском сайте Финам – с полной информацией о ценных бумагах и итогах торгов.

- На сайте rusbonds.ru удобно организована информация по ценным бумагам с хорошим фильтром поиска по обширному набору параметров, например, «все облигации Минфина» или «в долларах США с высоким процентом».

- На smart-lab.ru – популярном сайте по торговым операциям на бирже с хорошим списком и картами доходности.

- На cbonds.ru множество полезных инструментов для анализа, но они платные.

Сколько стоит 1 еврооблигация

Рыночная цена 1 евробонда начинается с 1000 долларов. Минфин выпустил лот, состоящий из одной еврооблигации в 1000 долларов, это RUS-28, правда минимальный торговый лот все-равно 10 000 долларов.

Все остальные евробонды Минфина продаются еще более крупными лотами. Обычно 100–200 еврооблигаций, для покупки требуется сумма в 100 000 – 200 000 долларов. Хотя с 2015 года разрешено дробление лотов – таким образом физические лица получили возможность покупать евробонды.

Номинальная стоимость валютных облигаций указывается на самих ценных бумагах при выпуске.

Принцип работы еврооблигации

Эмитент (государство или компания)

занимается выпуском еврооблигаций, чтобы привлечь заемные средства. Компания может

иметь абсолютно любые цели: финансирование текущих и новых проектов, развитие бизнеса,

решение временных финансовых трудностей. Инвесторы приобретают бумаги и получают в основном 1 или 2

раза в год фиксированные выплаты. Проще говоря, приобретая евробонды, вы даете компании в долг денежные

средства на определенное время и получаете каждый год прибыль, сумма которой известна

заранее. В конце жизненного срока облигации выплачивается основная сумма займа.

Основные характеристики еврооблигаций

аналогичны характеристикам обычных долговых бумаг.

Купонный доход — сумма выплат держателю

облигаций. Количество денег (или процентов), которое в год на одну еврооблигацию

эмитент платит заемщикам.

Номинал — цена одной бумаги.

Текущая доходность — годовая прибыль в процентах, которая зависит от цены облигации на рынке. Рыночная стоимость — цена на рынке на данный момент. Иногда она отличается от номинальной как в меньшую, так и в большую сторону. Если на еврооблигации есть повышенный спрос, они вырастают в цене. При этом изменение купонного дохода не происходит.

Дата погашения — время жизни облигации.

Сколько эмитент будет платить купонный доход и когда возвратит номинал облигации.

Разберем на примере. Номинальная стоимость облигации

составляет $1000. Купонный доход – 100 долларов, или 10 % годовых, что является

очень хорошим показателем. Такую облигацию захотят себе купить многие. В этом случае начинается рост

ее рыночной стоимости – 1100, 1200, 1300 и т. д. Купонный доход так и будет фиксированным.

Как компания платила в год 100 долларов, так и будет это делать дальше.

Но при этом доход в процентах начнет

снижаться, ведь покупатели вкладывают больше денежных средств (чем изначальная стоимость

в 1000) и отдача от капитала уменьшается: 9, 8, 7 % годовых. Т. е., если приобрести

облигацию за $1200, вы получите с нее 100 $ по купону. Текущая доходность будет

составлять 8,33 % годовых.

Что такое еврооблигации (евробонды) простыми словами

Вспомним определение облигации:

— это долговая ценная бумага с фиксированным доходом. Она выпускается эмитентом (компанией, государством, областью), которая, в свою очередь, и осуществляет процентные выплаты (купонный доход). Имеет срок обращения и обязана быть выкуплена по номинальной стоимости в день погашения (экспирация). Более подробную информацию можно прочитать в статье: облигации — что это такое.

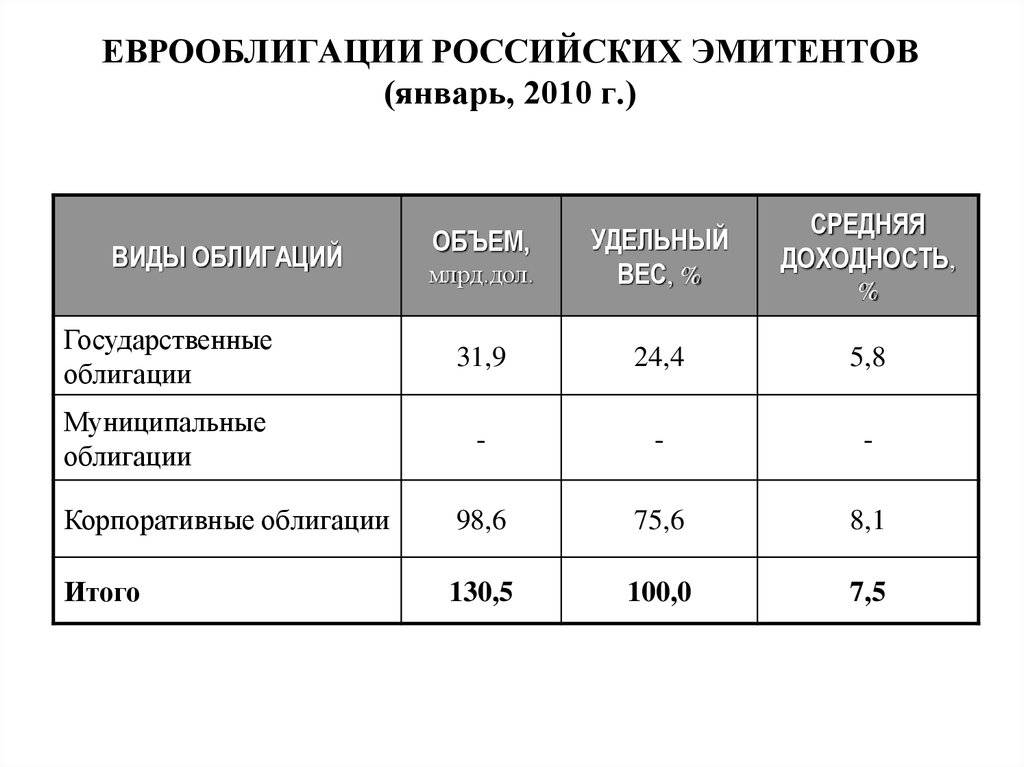

Еврооблигации (от англ. «eurobonds») — это обычные облигации, выпущенные в иностранной валюте. Например, это могут быть евро и доллары (порядка 70% всех выпусков номинированы в этих двух валютах). Зачастую их называют «евробондами». Эти ценные бумаги относятся к глобальному международному рынку облигаций.

Приставка «евро» появилась из-за того, что первые выпуски облигаций в иностранной валюте производились в Европе. Всё началось с 1963 года в Италии от дорожно-строительной компании Autostrade.

Заёмщиками являются страны и международные компании. При этом анализ и аудит проводят зарубежные андеррайтеры (фирмы, которые осуществляют сам выпуск облигаций для торгов). Рынок еврооблигацией не регулируется страной, которой её выпускает или размещает. Есть международная ассоциация участников рынка капитала ICMA (банков). Она разработала рекомендации для эмитентов, которым стоит придерживаться при эмиссии.

Купонная доходность на еврооблигацию начисляется также в валюте. С учётом рисков ослабления рубля и высокой инфляцией (по сравнению с западом), такая инвестиция для российских инвесторов весьма заманчива. Ставка по банковским вкладам в валюте находится на околонулевых отметках (от 0,5% до 2,0%). А купон по еврооблигации значительно выше: в районе 4-6%, поэтому покупка евробондов вполне можно назвать альтернативной валютным вкладам.

Примечание

Для менее надёжных эмитентов эта ставка будет ещё выше.

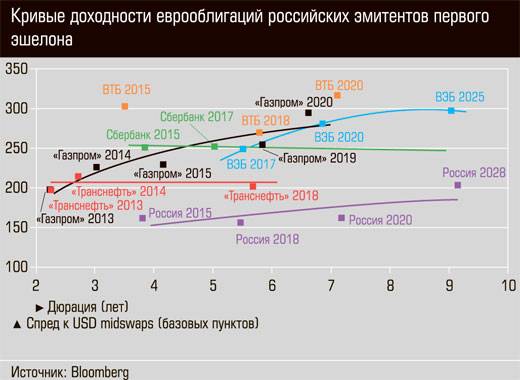

При этом можно найти очень надёжного эмитента. Например, государство с хорошим кредитным рейтингом или крупной компанией, такой как Газпром, ВЭБ, Сбербанк, ГТЛК. Такими заманчивыми ставками также пользуются многие крупные иностранные инвесторы.

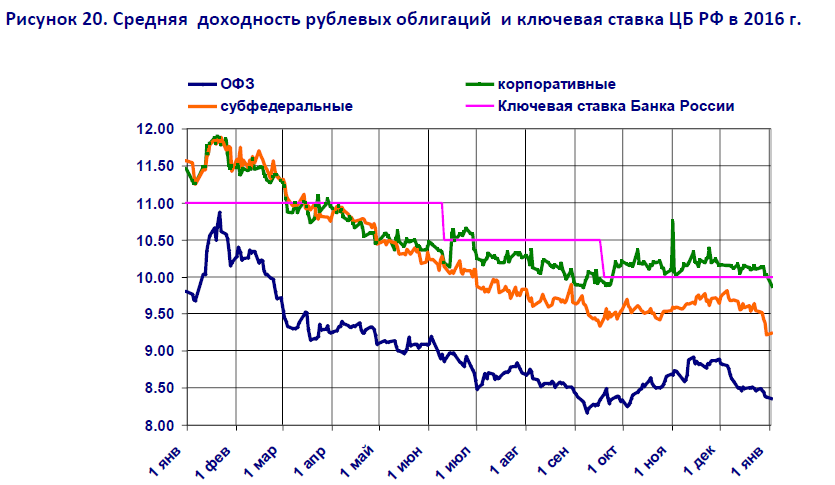

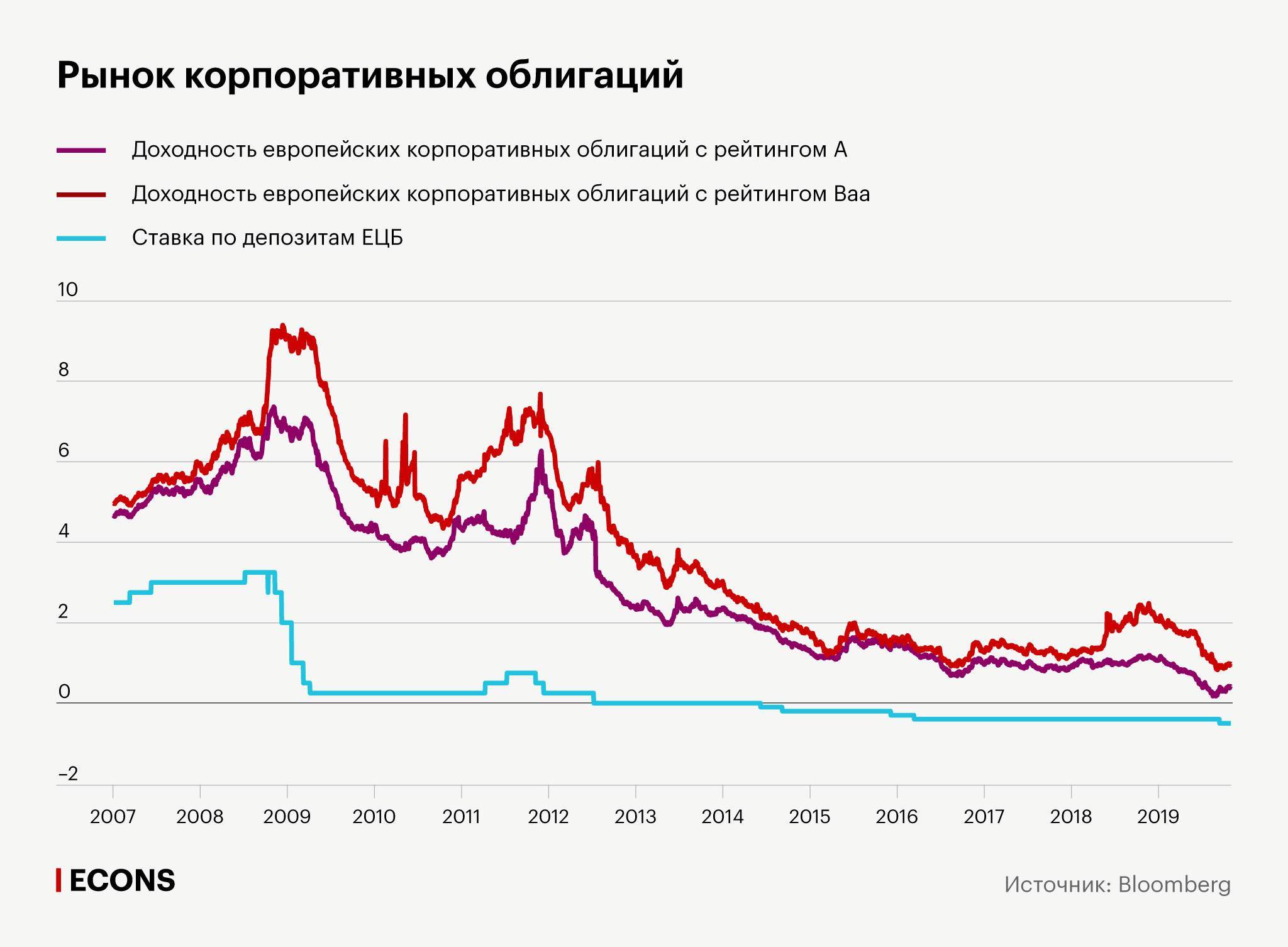

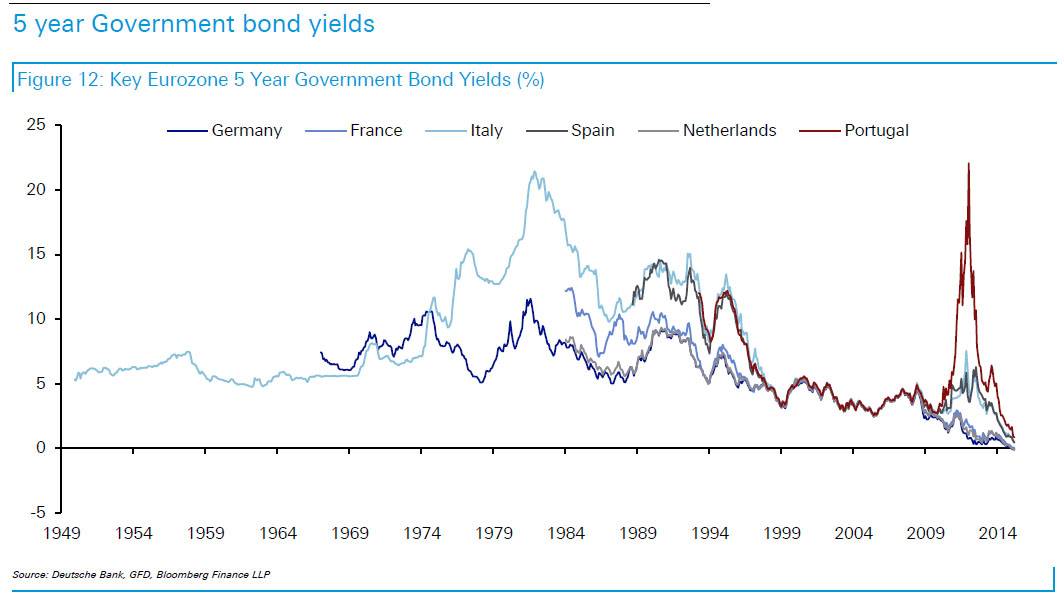

Ставка доходности по евробондам зависит от ставки ЦБ и от кредитного рейтинга эмитента.

Для инвесторов облигации интересны в первую очередь как надёжный источник дохода с минимальными рисками. Единственное, что может случиться: это дефолт эмитента. Но если в роли него выступает государство, то вероятность такого события ничтожно мала.

Риски и виды еврооблигаций

Еврооблигации можно разделить на несколько видов:

- Евробонды (от англ. «eurobond») — разновидность облигаций, которые предъявляется на предъявителя. Размещаются на рынках государств с развивающейся экономикой.

- Евроноты — именные облигации. Выпускаются государствами с устойчивой экономической ситуацией.

- Дракон (от англ. «dragon») — облигации, которые размещаются лишь на азиатском рынке.

Можно перечислить следующие риски, которые связаны с евробондами:

- Риск ликвидности — еврооблигация далеко не самая ликвидная ценная бумага на фондовой бирже. Как правило, крупные фонды покупают их на долгосрок, а мелкие инвесторы не суются в этот малоподвижный рынок.

- Валютный риск — всегда есть риск обвала курса валюты, за который была куплена облигация. Примером может стать Евро, которые обвалился к доллару на 40% в 2015 году.

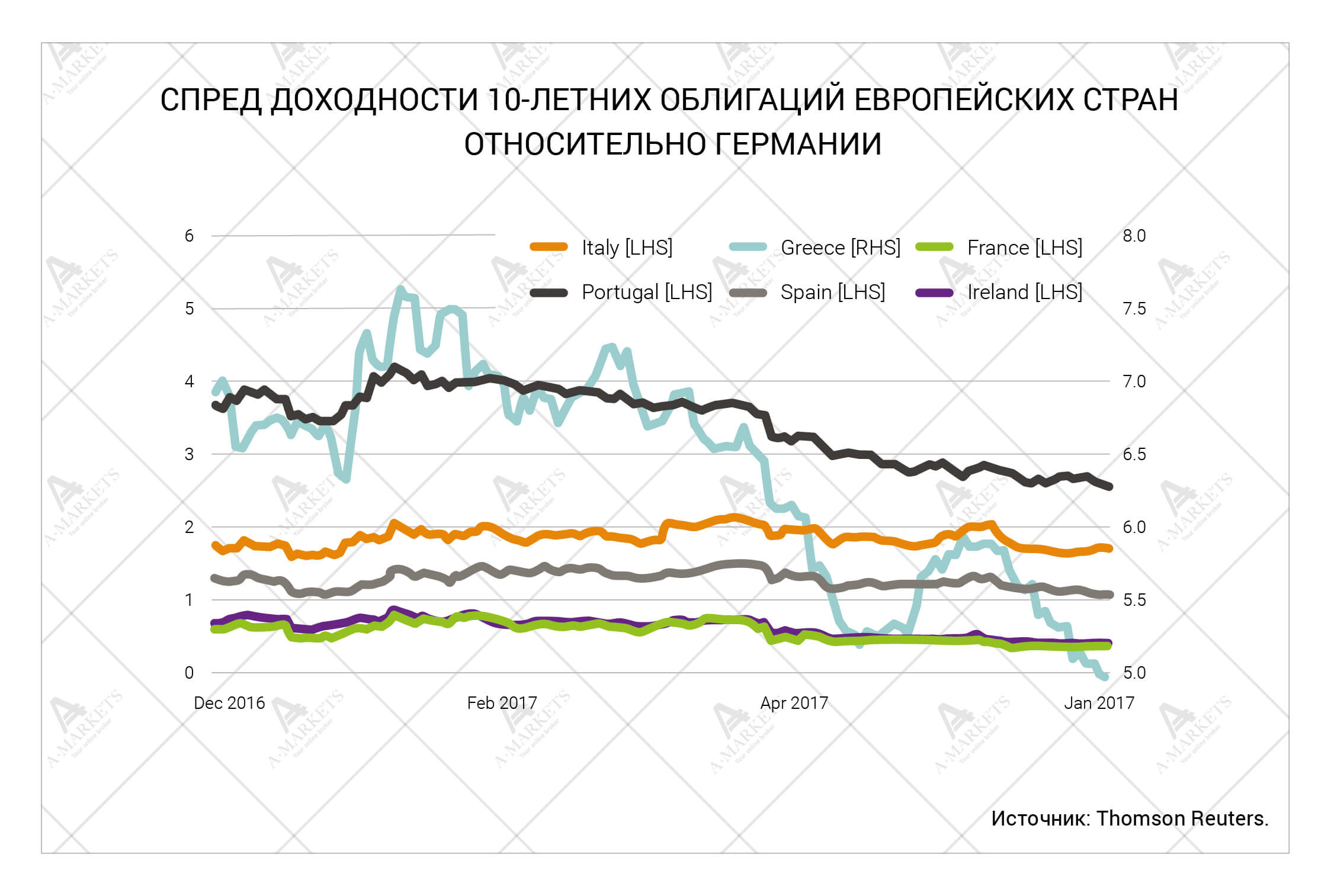

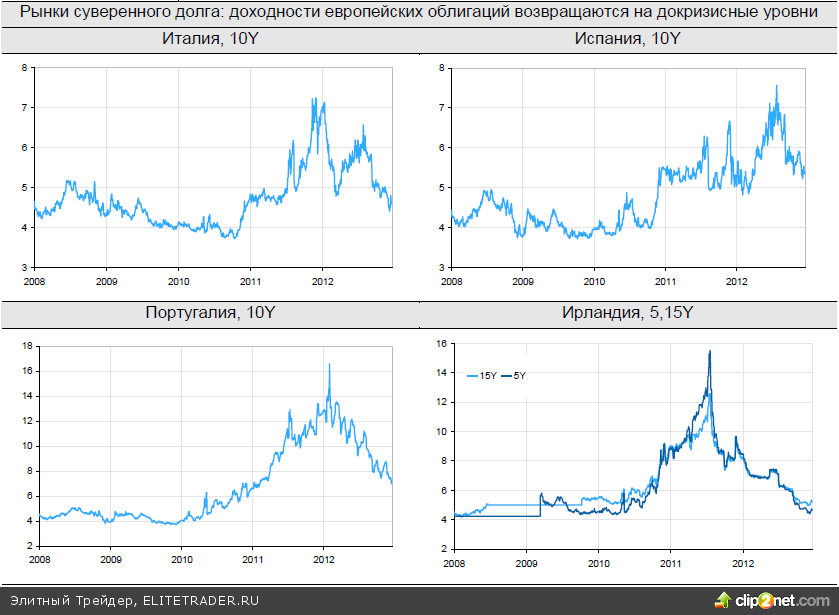

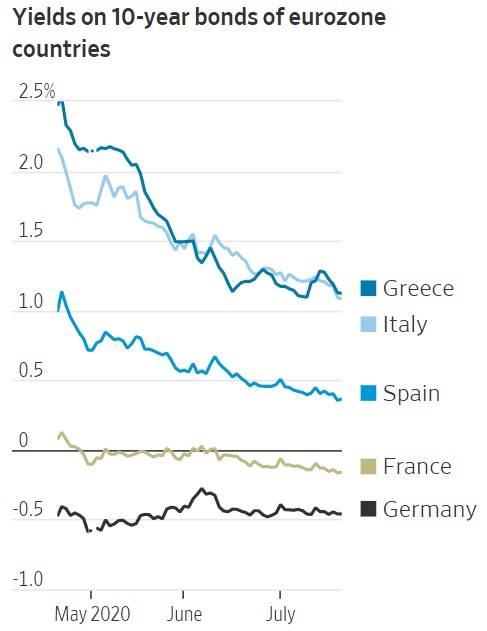

- Риск изменения ставок — в случае развития кризиса возможен рост процентных ставок, что будет давать на котировки еврооблигаций вниз

- Кредитный риск — невыплата по облигации. Редкий случай, но не стоит совсем его исключать.

Что это такое

Существует несколько разновидностей международных облигаций. В первую очередь они подразделяются на долгосрочные бонды и персонифицированные инструменты. Первые выпускаются в основном на продолжительные сроки и предусматривают работу через иностранного финансового андеррайтера.

Как правило, такие долгосрочные международные облигации относятся к залогово-обеспеченным. Вторые выпускаются под конкретных инвесторов и обращаются не более 5 лет.

Есть деление на виды относительно метода размещения долговых бумаг международного типа:

- Иностранные облигации. Выпускаются для конкретной страны в ее функциональной валюте.

- Еврооблигации. Инвестиционные долговые расписки, которые выпускаются в любой отличной от национальной валюты эмитента и предоставляются для покупки широкого круга инвесторов из разных стран.

- Глобальные бонды. Международные облигации, которые одним выпуском покрывают сразу несколько иностранных государств и их национальные валюты.

Зачем они нужны эмитенту и инвестору

Для компаний выпуск международных бондов — шанс получить более низкие ставки по заемному капиталу, а также обеспечить диверсификацию кредитных источников. Помимо этого, такие обязательства помогают эмитенту защититься от чрезмерного влияния валютных курсов.

Инвестор, в свою очередь, получает возможность приобрести долговые бумаги зарубежных компаний в своей национальной валюте. Или же, в случае с еврооблигациями, приобрести бонды местной компании, но в иностранной валюте. Оба варианта предоставляют широкий спектр возможностей для диверсификации своего портфеля по разным направлениям.

Как работают

Международные бонды могут быть выпущены по закрытой подписке к конкретным персоналиям. Частному инвестору более интересны бумаги, доступные для широкого круга лиц. Такие инструменты выпускаются через специальных финансовых посредников, которые помогают в размещении и занимаются дальнейшей продажей этих бумаг для индивидуальных кредиторов.

К этому этапу определены уже все условия и характеристики международной облигации. Большую часть объемов таких обязательств выкупают институциональные игроки.

Где купить еврооблигации

Евробонды приобретаются на Московской бирже. Купить их напрямую не получится.

Требуется посредник, предоставляющий доступ к торгам. Как правило, это управляющие

компании или брокеры.

Частные инвесторы могут совершить

покупку тремя способами.

Самостоятельно. Вы можете приобрести облигации от тысячи долларов.

Покупка ETF еврооблигаций. В ETF входят десятки крупных компаний: Сбербанк, «Газпром», «Роснефть», Альфа-банк,

«Северсталь»). Стоимость одной акции ETF составляет порядка 1500 рублей.

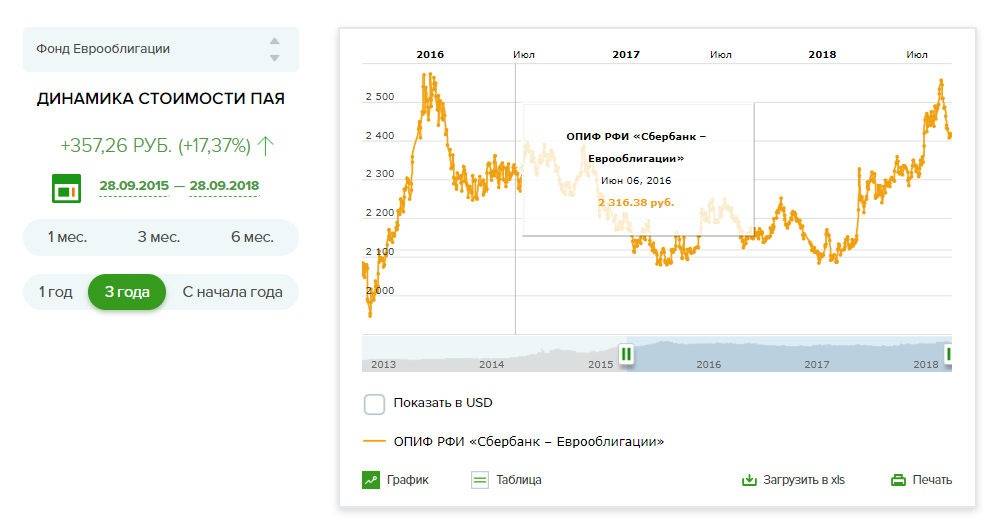

ПИФ. Аналог ETF. В один пай входят

несколько разных компаний. Цена составляет 1–5 тысяч рублей.

Для приобретения евробондов первым и вторым способами требуется заключение договора с брокером, получение доступа на биржу и совершение операций по покупке. Для ПИФов требуется обращение в управляющую компанию и заключение договора. После этого можно приобретать паи. Но тут необходимо оценить каждое предложение на основании суммы доступных для приобретения средств и периода инвестирования. Особую роль играют комиссии. В любом случае за приобретение придется отдать определенный процент. Также возможна оплата годового обслуживания. Эти факторы оказывают сильное влияние на итоговую доходность. В ряде случаев разница может быть в несколько раз.

Как зарабатывать на них

Принцип инвестирования в облигации несколько отличается от других финансовых инструментов. Здесь не получится в любой момент продать бумаги с прибылью.

Здесь работает иной механизм. Инвестор получает прибыль в предусмотренные договором сроки – купонный доход. Выгодно продать бумаги можно только в дни проведения торгов. В ином случае, можно разве что, вернуть вложенные средства.

https://youtube.com/watch?v=yqEzwaotTho

Сколько можно заработать

От 4 до 5,5 % годовых. Показатель зависит от величины средств, вложенных в инвестиционные инструменты, умения оценивать риски и прогнозировать курс валют на долгосрочный период.

Доходность

Общая доходность валютных облигаций рассчитывается из двух параметров;

- купонного дохода – он чаще всего выплачивается дважды в год;

- годовой доходности.

Традиционно более надежные финансовые инструменты имеют наименьшую доходность. Так, доходность одной из доступных государственных еврооблигаций «RUS-28» сегодня составляет не более 4,2 %, тогда как корпоративные валютные бумаги приносят не менее 5 %.

Можно ли покупать на ИИС

Можно ли купить физическим лицам евробонды на индивидуальный инвестиционный счет? Да. Но для этого на вашем брокерском счету должны быть доллары.

Где посмотреть список доступных для покупки евробондов

Просмотреть список еврооблигаций, торгующихся на Московской бирже, можно на следующих популярных ресурсах:

- Московская биржа – www.moex.com;

- «Финам» – https://bonds.finam.ru;

- «RusBonds» – www.rusbonds.ru;

- «Smart-Lab» — https://smart-lab.ru;

- «Банки Ру» — https://www.banki.ru.

Актуальную стоимость валютных инструментов можно узнать у любого брокера, предоставляющего доступ к торгам евробондами на ММВБ.

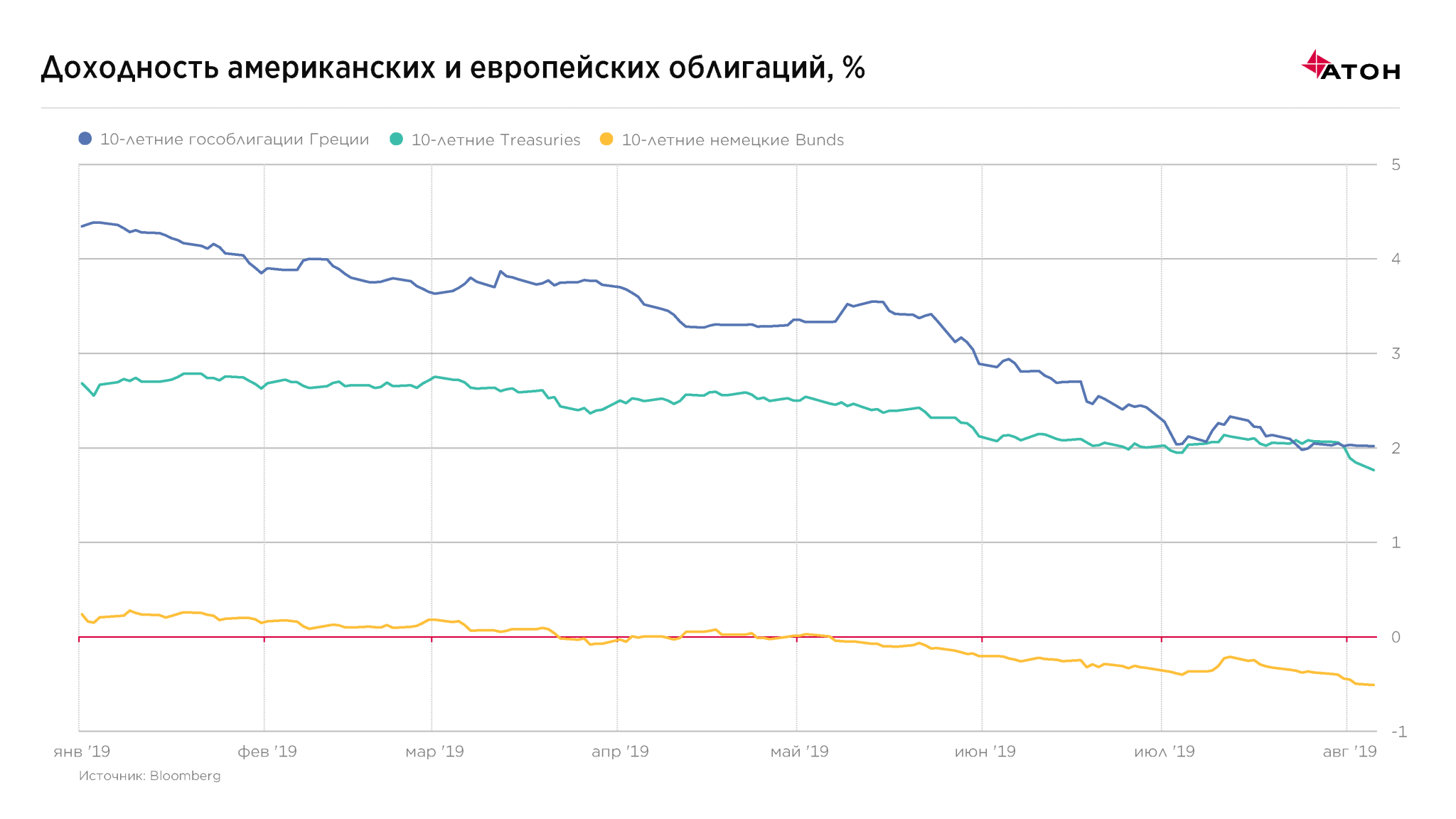

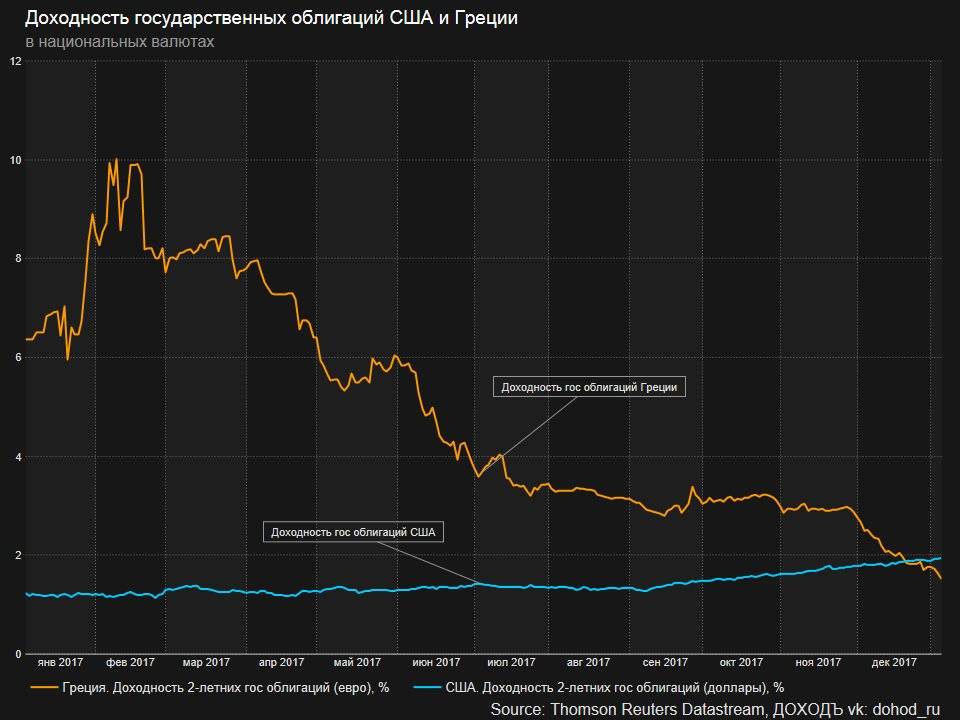

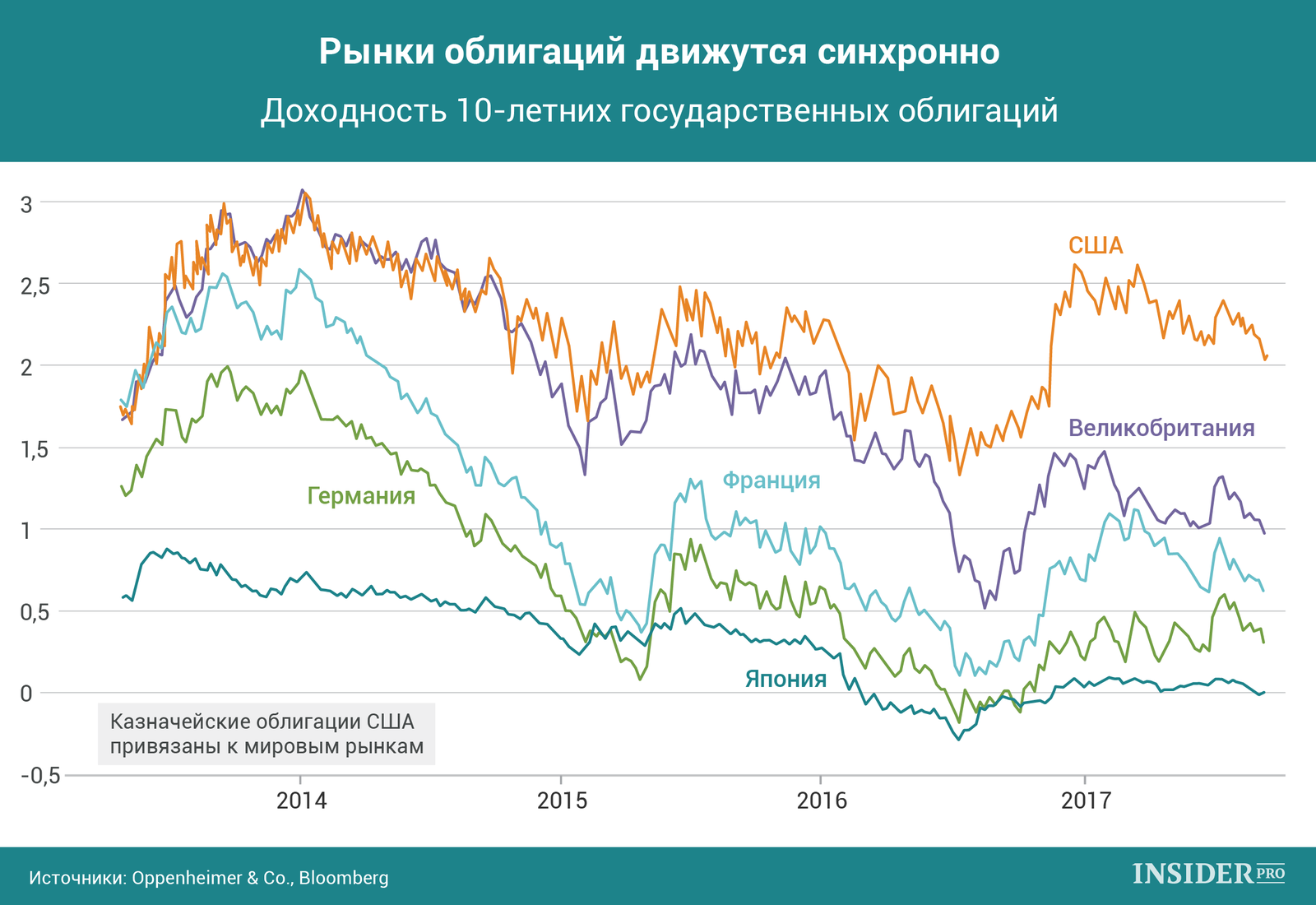

Выгодно ли инвестировать в американские облигации

Зависит от цели. Если инвестор ставит перед собой задачу сохранить деньги даже в период глубокого мирового кризиса, то да. Если инвестор хочет заработать, то нет.

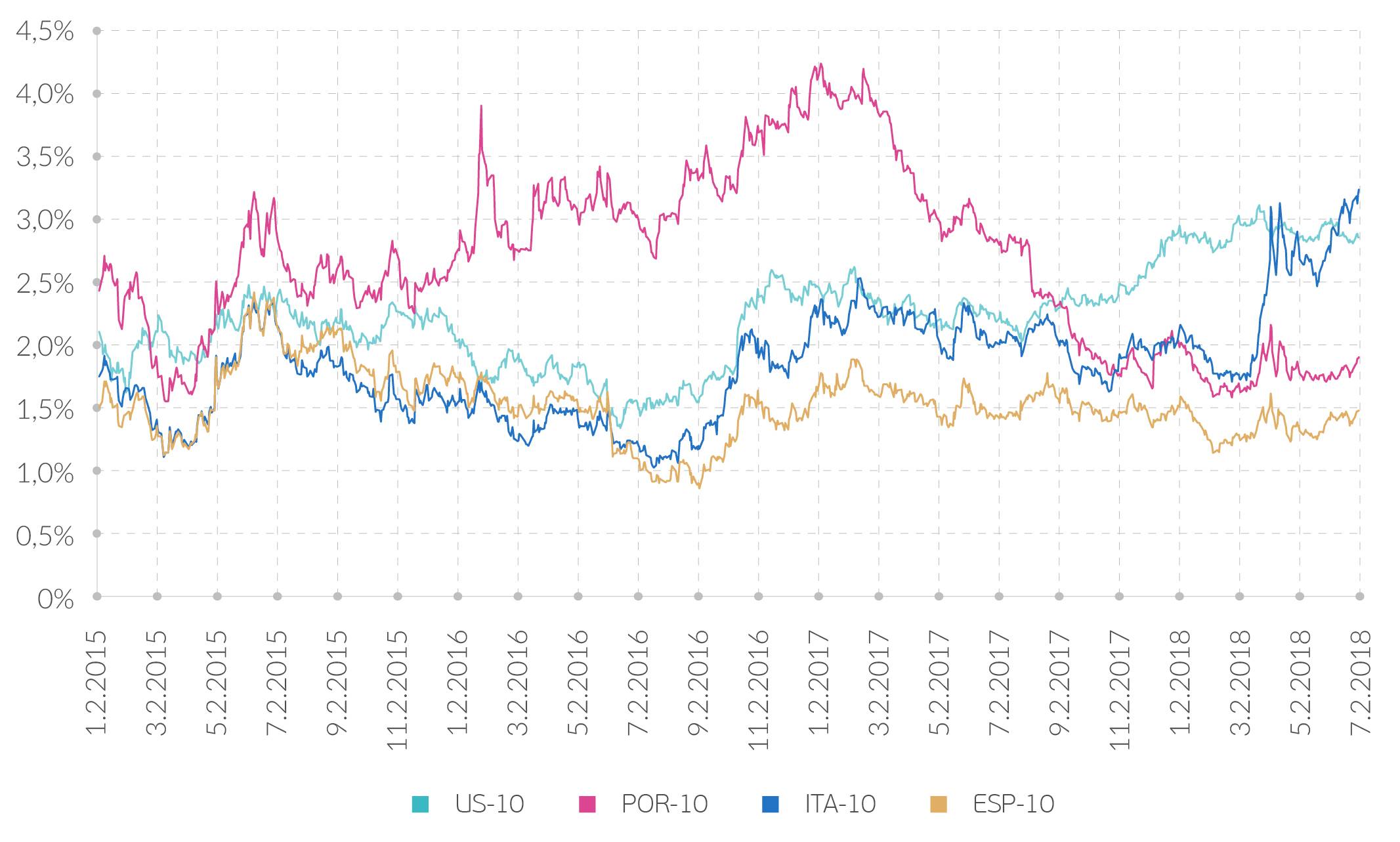

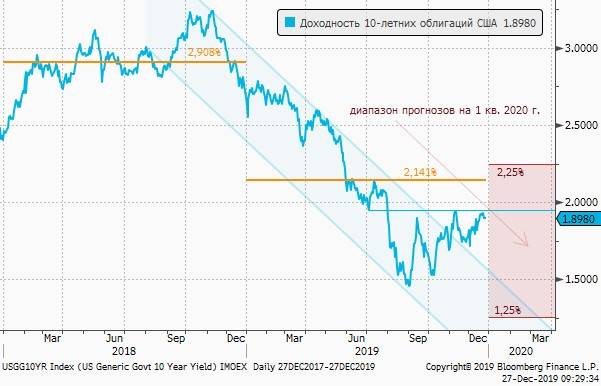

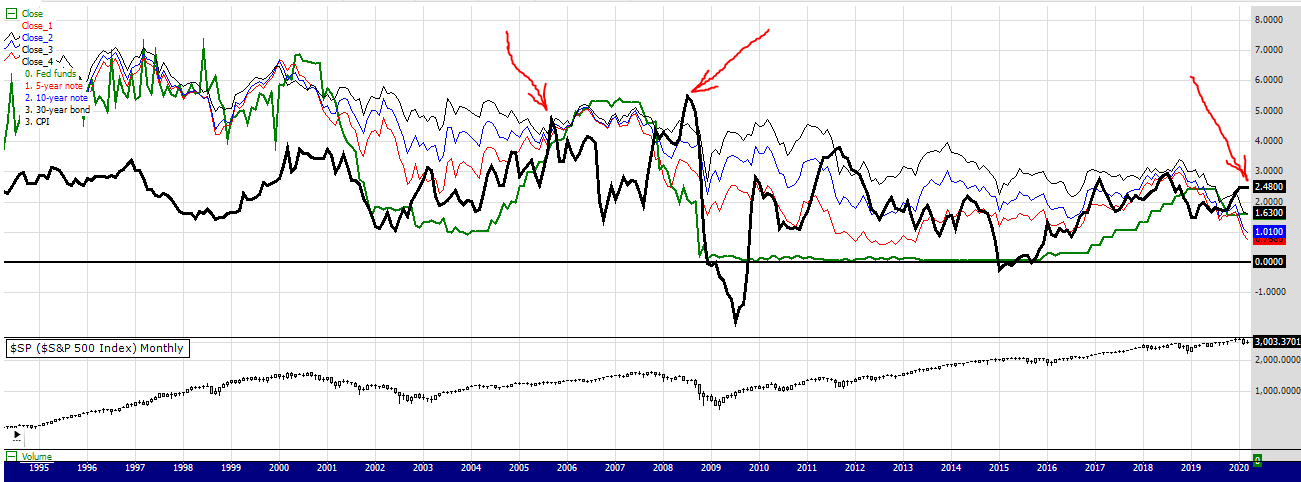

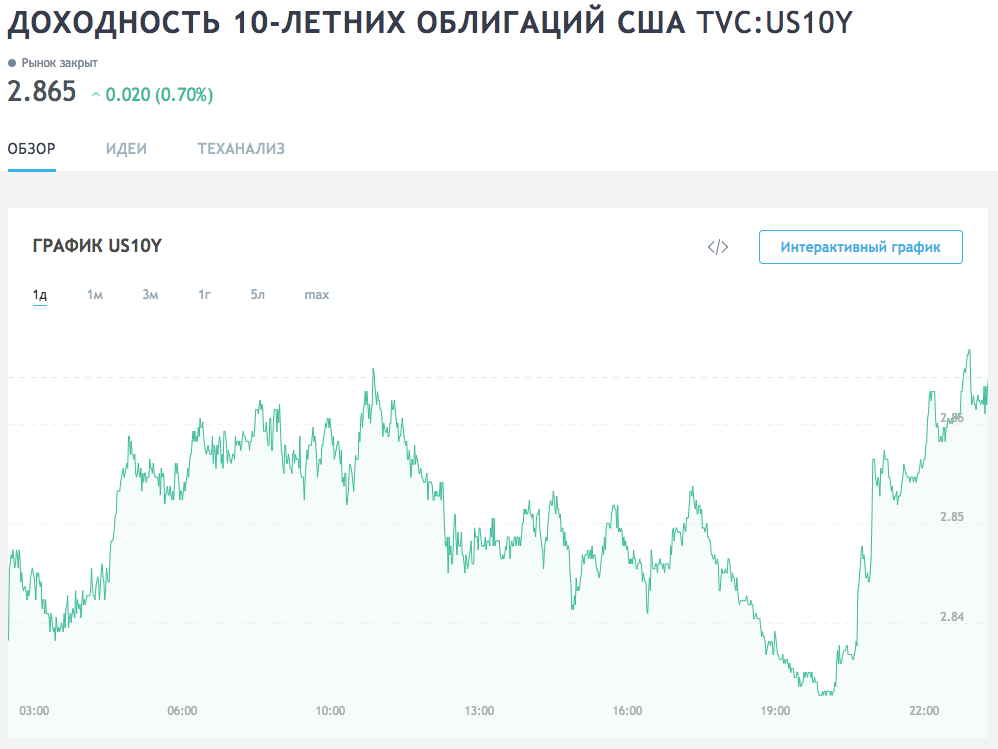

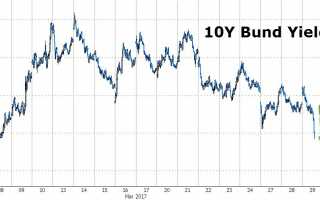

Почему? Взгляну на кривые доходностей облигаций США.

Сейчас все бумаги Штатов дают меньше 2%. Разве это доходность для российского инвестора с местной инфляцией в 3–4%? Конечно, нет. Если учесть еще и налоги, о которых речь пойдет дальше, а также возможное укрепление рубля, то о барышах можно и не мечтать.

Есть еще один важный момент — год назад ставки были выше в среднем на 1%. На рынке облигаций США сейчас крайне низкие проценты, потому что американская экономика на пике своего могущества.

В общем, есть плюсы и минусы. Преимущества: надежность и предсказуемость. Недостатки: низкая доходность и отсутствие ожиданий ее повышения.

Монтаж

Подготовив чугунную ванну должным образом, вы можете устанавливать акриловый вкладыш в ванну. А вот что вам собственно придется сделать:

- Во-первых, вам придется сделать подгонку вкладыша в ванну. Для этого вложите вкладыш в ванну и маркером отмечаете выступ акрилового листа за край чугунной ванны, после чего вынимаете вкладыш. Поскольку эта операция потребует определенной сноровки, вам не помешает помощник.

- Во-вторых, с помощью электролобзика обрезаете лишние части акрила у вкладыша по пометкам, которые вы сделали маркером.

Все переливные и сливные отверстия точно так же отмечаете изнутри и тоже вырезаете их при помощи дрели со специальной насадкой (коронкой). Чтобы максимально точно отметить отверстия, натираете их карандашом и при первоначальной установке плотно прижимаете вкладыш к местам слива.

Осталось подогнанный акриловый вкладыш вмонтировать в чугунную ванну с помощью герметика и специальной пены:

- По периметру переливного и сливного отверстий нанесите герметик. Это делается для того, чтобы обеспечить вероятность протечек и герметичности конструкции.

- Теперь вам предстоит нанести герметик с самого края по периметру ванны, ведь именно здесь вкладыш будет более плотно контактировать с чугунной ванной.

- Затем покрываете внутреннюю поверхность ванны пеной. Наносить ее вы будете сплошным слоем, чтобы не образовывалось пустот или разрывов, в противном случае акриловый вкладыш будет прогибаться под вашим весом или массой воды в ванне. Толщина слоя пены зависит от того, насколько плотно прилегает акриловый вкладыш к основной ванне.

- Закончив с нанесение герметика и пены, вы можете монтировать сам вкладыш, после чего плотно прижимаете его как можно плотнее к чугунной ванне.

- Для большей надежности можете зафиксировать вкладыш струбцинами, предварительно подложив под них рейки или доски, дабы не повредить акрил.

- После установки акрилового вкладыша можете монтировать обратно сифон. К тому же это позволит вам качественно герметизировать места перелива воды.

-

Осталось закрыть пробкой слив и набрать в ванну воды. Причем заполнить ванну нужно так, чтобы жидкость не доходила до края ванны от 2 до 3 сантиметров. Вода послужит грузом, который позволит обеспечить более качественную фиксацию акрилового вкладыша к ванне и полимеризацию пены.

И в таком виде отреставрированная ванна должна простоять не меньше 24 часов, после чего вы можете начинать ею пользоваться.

Как видите, этот способ вполне под силу новичку, главное – это следовать вышеприведенным инструкциям, а также использовать специально предназначенную для этого монтажную пену. Так что если вы решили обновить свою чугунную ванну, можете смело применять установку акрилового вкладыша в ванную – это сделает ее красивой и не займет у вас много времени.

https://youtube.com/watch?v=KatDkSJP6CU

Сколько вы можете заработать

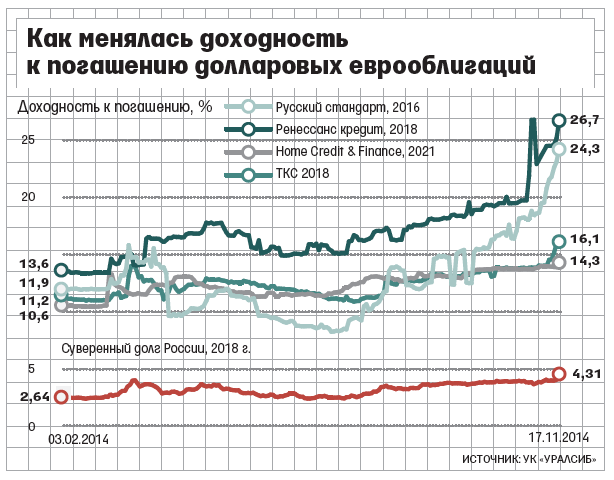

В первую очередь на доходность евробондов влияет эмитент,

выпускающий бумаги. Если быть точнее – его кредитный рейтинг. Чем он выше, тем ниже

процент доходности, под который эмитент имеет возможность разместить выпуск.

Это работает и в обратную

сторону. Компании, имеющие низкий кредитный рейтинг (не самые надежные), часто дают

премию за риск и повышают купонные выплаты, чтобы инвесторам было интересно покупать

их бумаги. Наиболее надежными являются государственные бумаги. Из-за высокого кредитного

рейтинга может устанавливаться очень низкий процент доходности.

В процентах годовая доходность у еврооблигаций может быть как 2– 3, так и 8–10 % в долларах. Еще одним важным параметром является срок до погашения. В основном чем дольше срок обращения бумаг, тем выше доходность.

Как и где купить

Прежде всего физическому лицу необходимо открыть обычный брокерский счет или ИИС (индивидуальный инвестиционный счет) у брокера и перевести на него необходимые средства в валюте.

Есть несколько способов покупки облигаций физическим лицом, укажу основные:

- Через терминал QUIK, настроив интерфейс программы под инвестора с необходимыми колонками, например, срок до погашения, доходность, размер купона и другие.

- Самый распространенный способ покупки – на Московской бирже через брокера или управляющую компанию.

Как может купить облигации физическое лицо:

- Самостоятельно сделать покупку на сумму от 10000 долларов.

- Через ПИФы (паевой инвестиционный фонд). Физическим лицам продаются паи стоимостью до 5000 рублей. В каждый пай входят облигации нескольких компаний. Например, ПИФ компании «БКС» или БПИФ РФИ «Сбербанк – Индекс Мосбиржи государственных облигаций». ПИФы подходят для небольшого бюджета, но придется платить значительную комиссию.

- Через ETF (Exchange Traded Fund) – специальные паевые фонды без купонов, но с дивидендами. Там предлагаются ценные бумаги крупных компаний – Роснефть, Альфа-Банк, Газпром. Средняя стоимость акции 1500 рублей, вполне доступно мелкому инвестору (физическому лицу). Пример – «Сбербанк – Индекс Мосбиржи государственных облигаций» (в качестве индексного фонда ETF).

Расчет приобретения на примере

Рассмотрим простой пример – приобретение еврооблигации Минфина стоимостью 10000 долларов. Это номинал, а покупается она по «грязной цене», это цена рынка вместе с НКД – накопленным купонным доходом. Это частичная выплата по купону, рассчитанная со дня покупки (или последней выплаты) до текущего момента. Цена здесь указывается в процентах к номиналу.

Пусть облигация Минфина продается за 103 %, значит, за 10300 долларов. Система автоматически рассчитает НКД, допустим, он равен 170$. Тогда мы должны заплатить 10300 + 170 = 1047 долларов предыдущему владельцу. Но при совершении сделки покупки инвестор (физическое лицо) понесет и некоторые дополнительные расходы:

- Комиссия брокера (небольшая плата за сделку).

- Иногда придется заплатить налог от курсовой разницы, так как по закону налоги рассчитывают и платят в рублях.

Лучшие брокеры

Выбор надежного брокера для покупки облигаций Минфина – половина успеха. Для этого надо составить список хороших брокеров и выбрать из них самого выгодного с низкими тарифами.

- Риком

- Кит

- Открытие

- Финам

- БКС

- Тинькофф

- Промсвязь

Старейший российский брокер, работает с 1994 года. Отличный выбор для тех, кто хочет подключиться к автоследованию.

Плюсы:

- никаких назойливых звонков с предложениями потратить деньги;

- собственная торговая платформа;

- впечатляющие результаты стратегий (+74% за 2018 год), к которым можно подключиться.

Из минусов:

нет Quik.

Хороший брокер для новичка. Здесь я держу российскую часть инвестпортфеля из ETF от FinEx на ИИС.

Брокер радует:

низкими комиссиями и отсутствием назойливых звонков с предложениями потратить мои деньги.

Из минусов:

слабый личный кабинет и неудобная система ежегодной перегенерации ключа.

Еще один классный брокер, с которым я проработал больше 2-х лет. Именно тут я торговал на FORTS.

Из плюсов:

- Вменяемые комиссии

- Отличный личный кабинет

- Приятные бесплатные сервисы

К минусам отнесу любовь брокера к звонкам с попыткой что-нибудь продать.

Крупнейший брокер и инвестиционная компания в России. Сам с ними не работал, но коллеги отзываются очень положительно.

Из плюсов:

- Не глючащий терминал Transaq

- Возможность пополнения\снятия денег со счета без комиссии (через свой банк)

- Куча первоклассных сервисов (например бесплатно можно скачать историю котировок)

- Возможность открытия счета в зарубежных юрисдикциях.

К минусам отнесу навязчивость продавцов.

Второй крупнейший брокер после Финама.

Из плюсов:

- Низкие комиссии

- Приятная поддержка

- Обмен валюты по биржевому курсу

К минусам отнесу любовь брокера к попыткам продать «структурные продукты».

Молодой и стремительно набирающий популярность брокер.

Плюсы:

- удобное мобильное приложение;

- бесплатное обслуживание счета, если нет сделок.

Минусы:

- высокие комиссии;

- мало инструментов доступно на стандартном тарифе.

Плюсы:

надежность;

Минусы:

- Слабый личный кабинет

- Ограничения на торговлю иностранными активами