Преимущества перед банковским депозитом

Вкладчик банковского учреждения вносит денежные средства на депозит под процентную ставку, установленную банком. После того как финансы внесены на счет, ничего дополнительно делать не требуется. Вкладчик систематически получает выплаты процентов тем способом, который он выбрал, а когда действие депозита завершится – всю все перечисленные на счет деньги обратно. Опасность невозврата минимальна. Агентство страхования вкладов, защищающее депозиты, гарантирует это для вложений до 1 400 000 рублей.

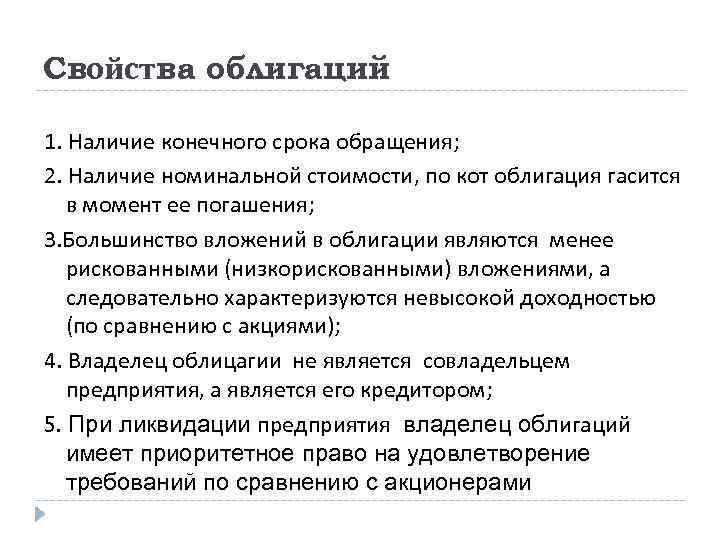

При облигационных инвестициях вкладчик выбирает компанию-посредника, открывает брокерский счет и приобретает бумаги. Хоть процесс немного сложнее, у долговых бумаг перед вкладом в кредитном учреждении есть свои преимущества. Они заключаются:

- В степени доходности облигаций. Они имеют более высокую прибыльность, как в рублях, так и в валюте.

- В гарантии прибыли. Выпуск ценных бумаг идет с фиксированной либо изменяющейся ставкой, но поменять условия во время действия облигации нельзя.

- В низком входном пороге. Даже у мелкого вкладчика есть возможность подобных инвестиций.

- В накопленном купонном доходе. Если инвестор решит продать долговые бумаги, он в любом случае останется с прибылью. Вкладчику, досрочно закрывающему депозит, доход за отчетный период не выплачивается.

- В продолжительности вложений. Выпуск долгосрочных бумаг осуществляется на период 10–30 лет.

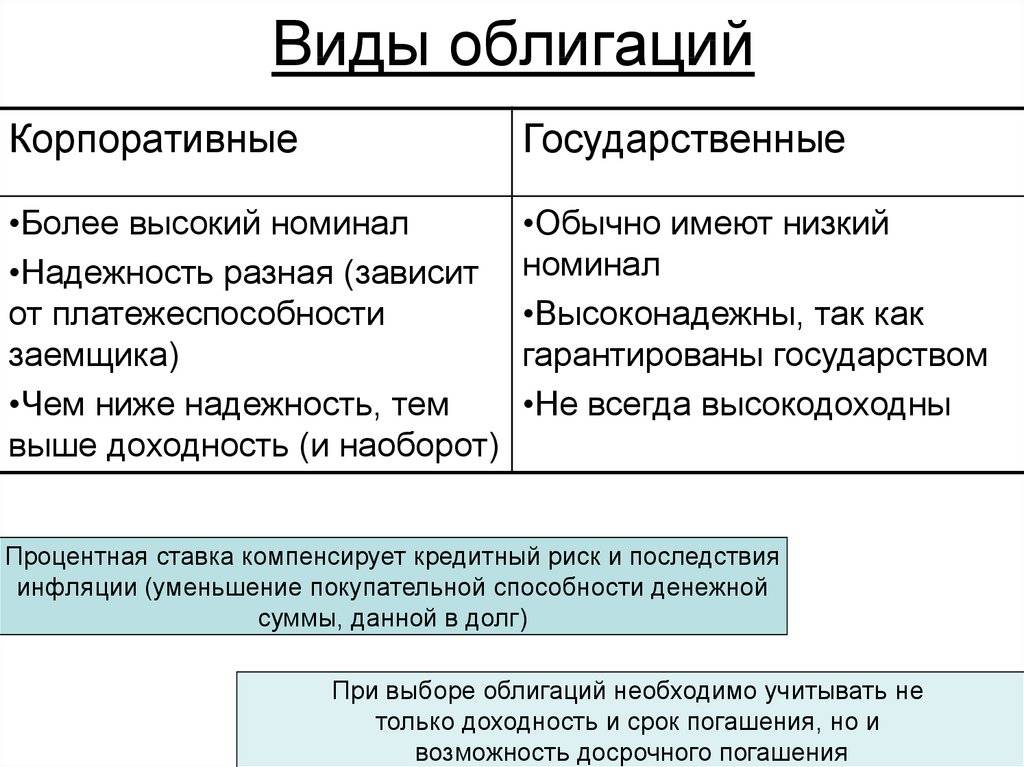

Вклад в кредитном учреждении отличается от долговых бумаг тем, что первый застрахован государством на 1 400 000 рублей. Однако можно купить государственные долговые бумаги, то есть по факту занять денег государству. Вклад такой не будет застрахован, однако все инвестированные средства будут находиться у государственных структур, следовательно, отсутствие выплат станет возможным, лишь если начнутся серьезные денежные проблемы.

Как купить жилье без ипотеки?

Налоги

С полученного дохода по облигациям государство удержит с вас 13% налог. Налогообложению подлежат:

- выплаты по купонам;

- курсовая разница между покупкой и продажей.

Перевел вам эмитент купонный доход — 100 рублей, 13 рублей забирает государство. И так каждый раз, пока идут выплаты по облигациям.

Тоже самое касается курсовой разницы. Купили облигацию за 1000 рублей, через год продали за 1200. С вашей прибыли в 200 рублей — нужно оплатить 13% или 26 рублей в казну.

Так как брокер является налоговым агентом, то налоги будут удержаны с вас автоматически. В момент получения денег по купону. В остальных случаях совокупная сумма для удержания в виде налогов формируется по истечении года, как общая полученная прибыль за весь период.

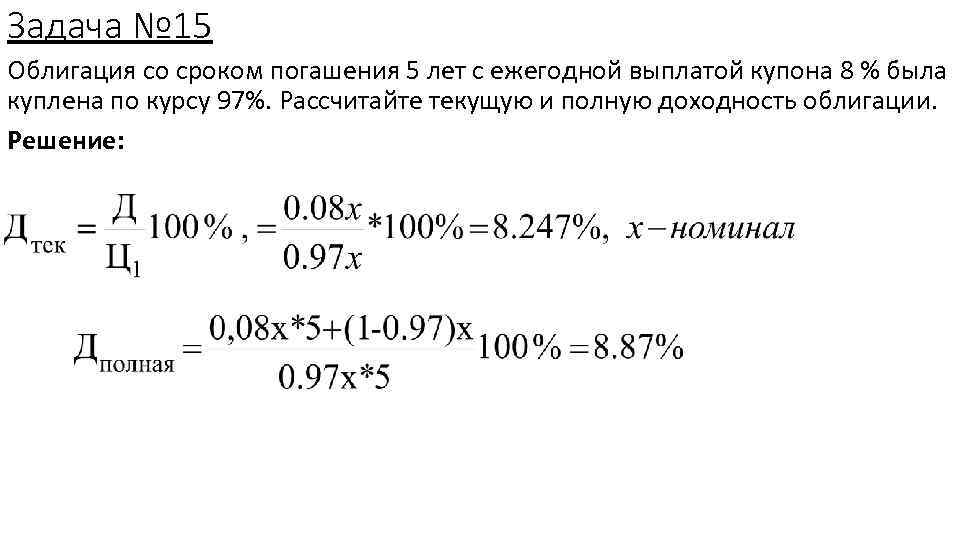

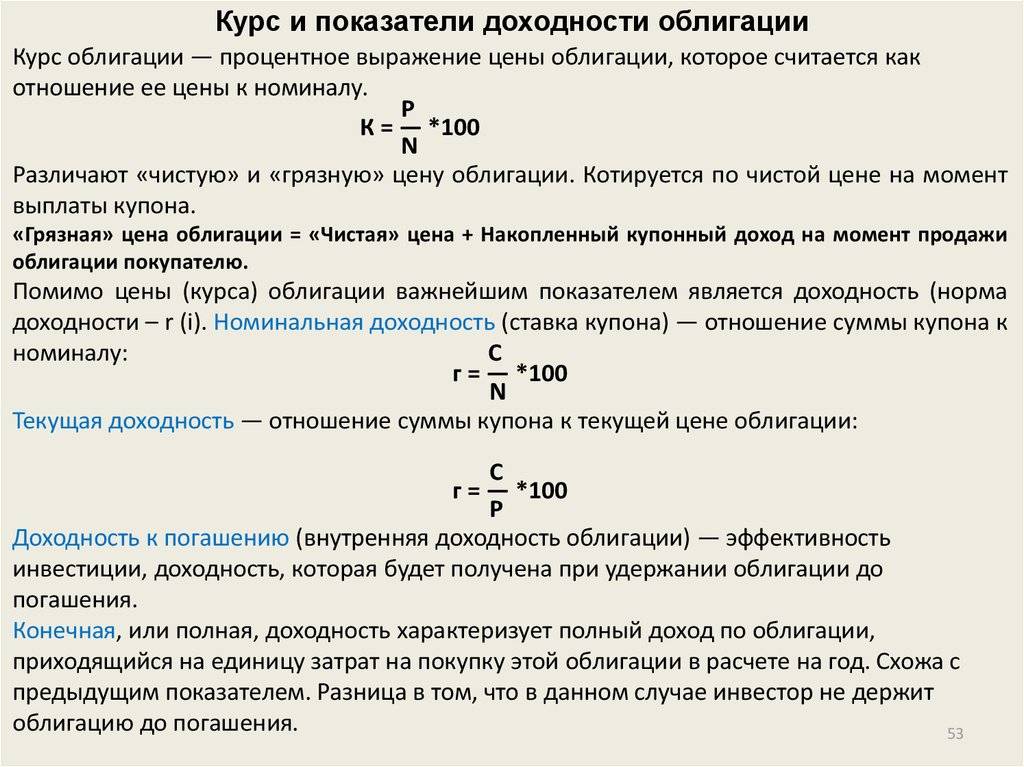

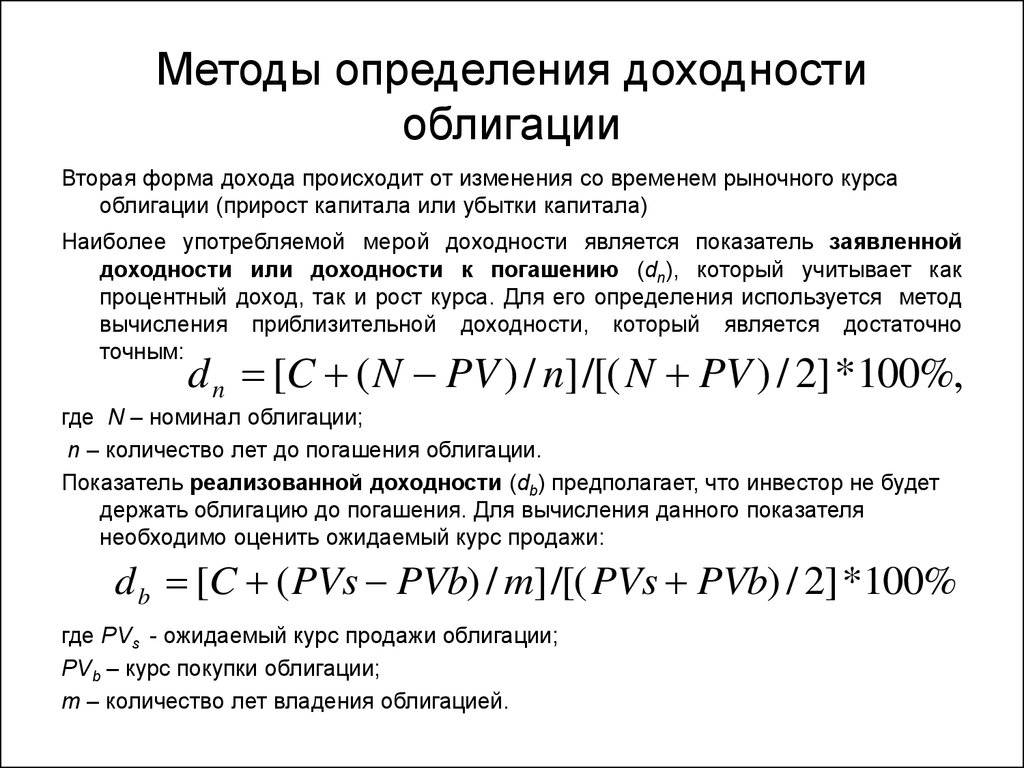

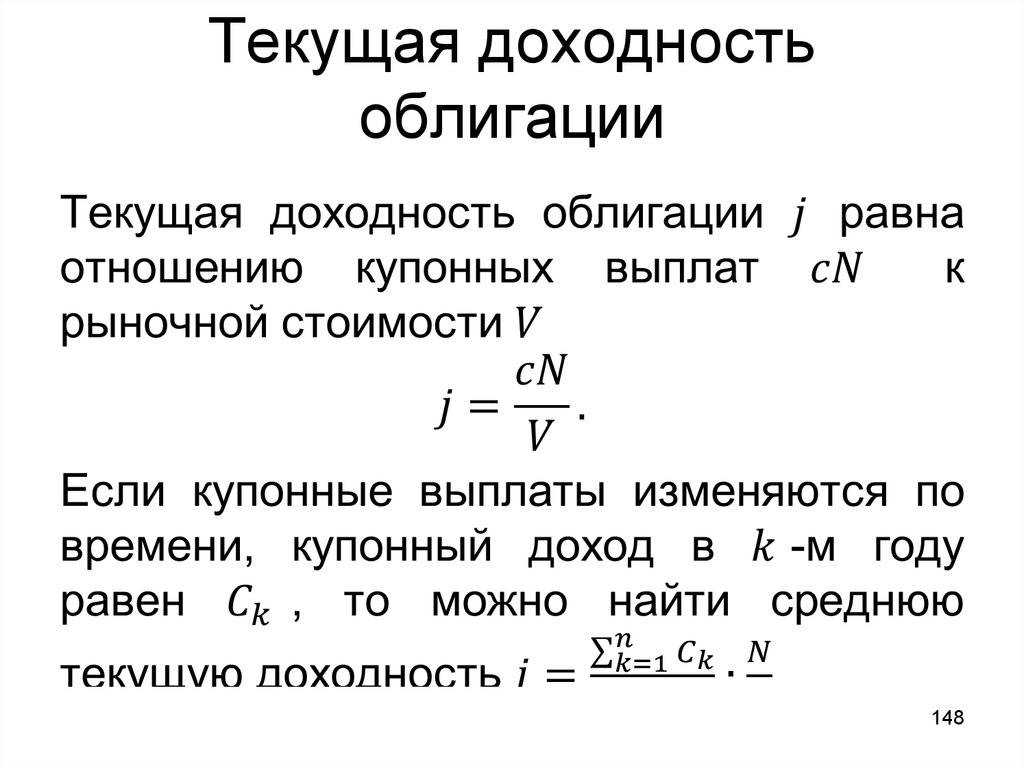

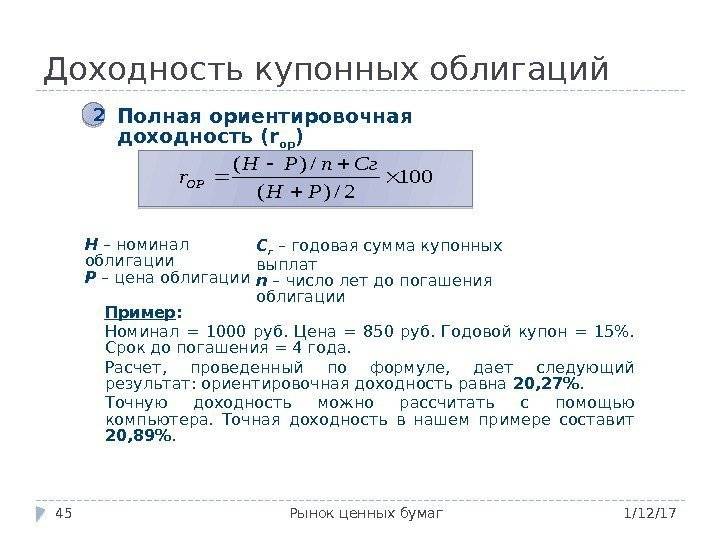

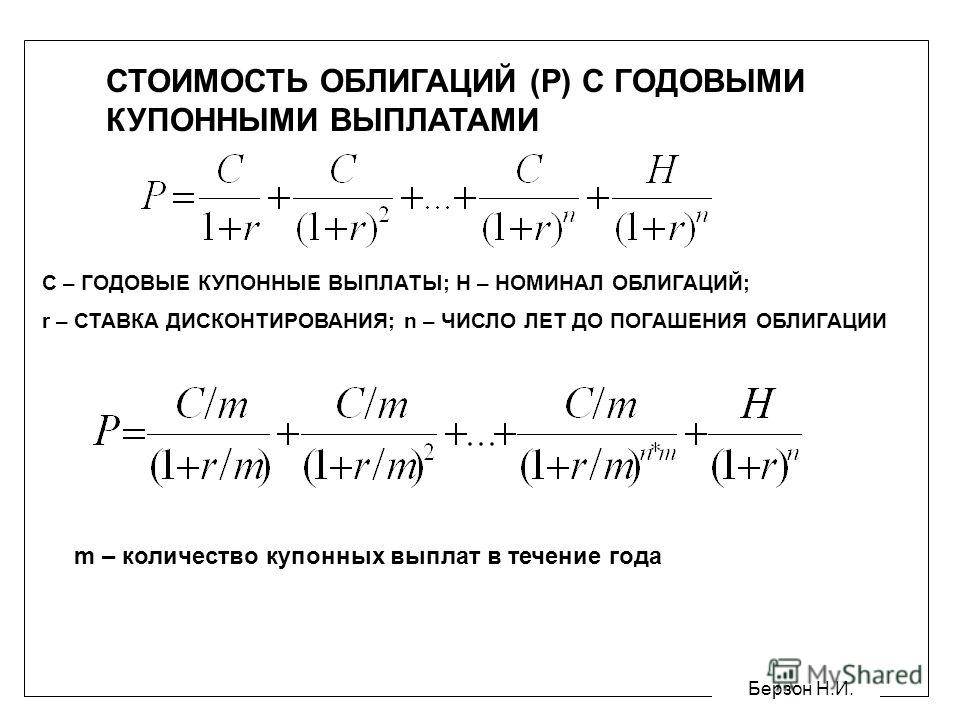

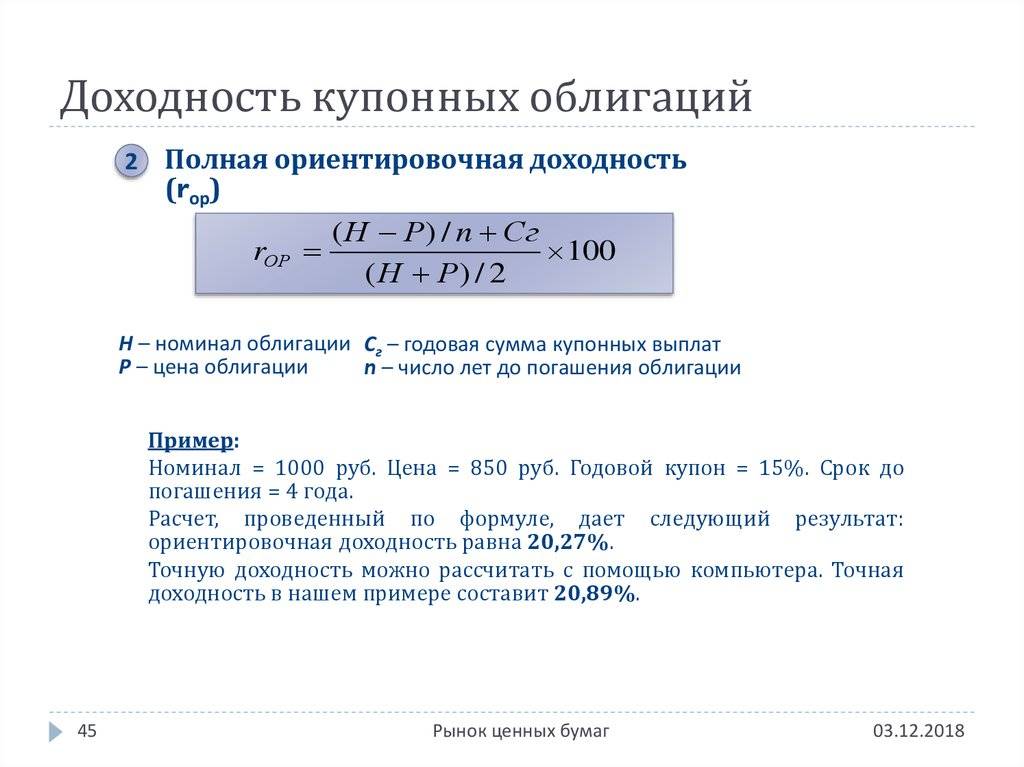

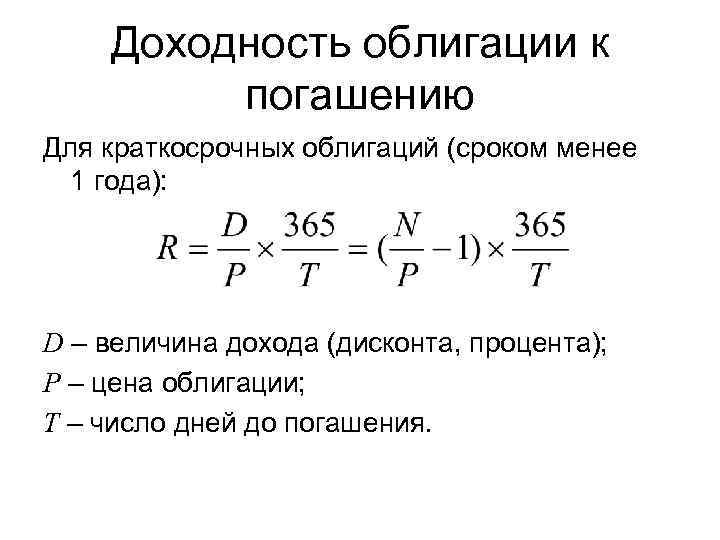

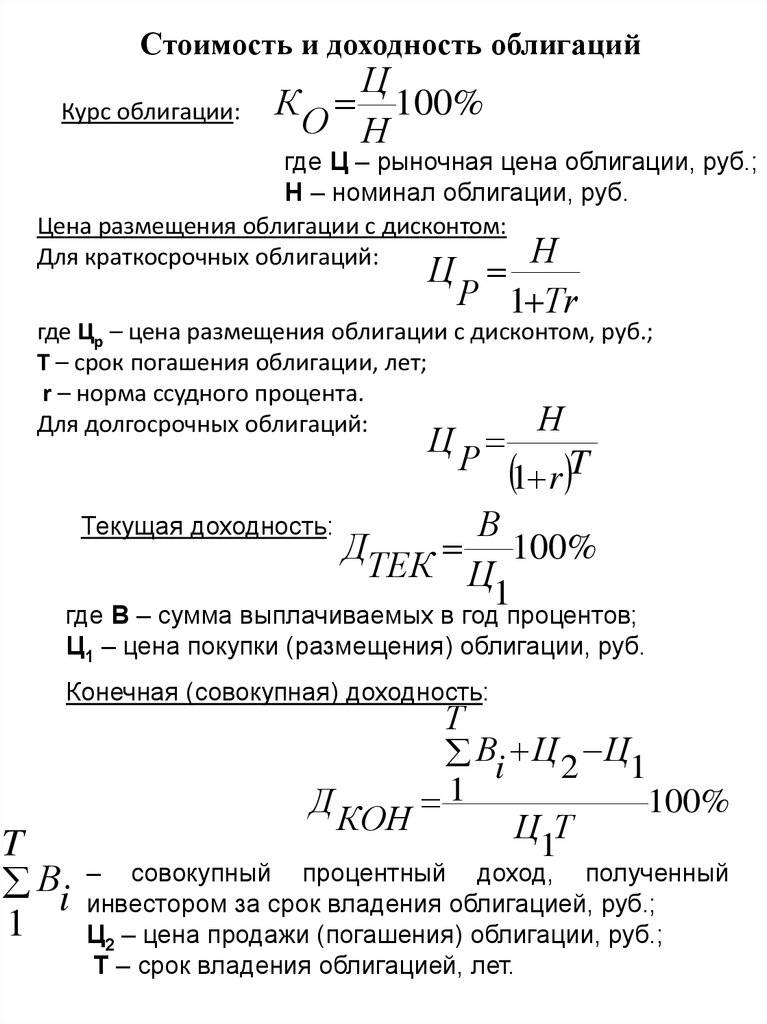

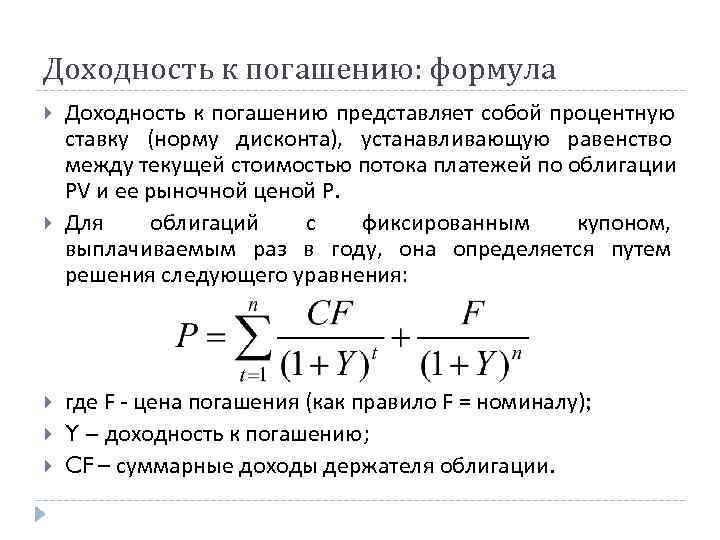

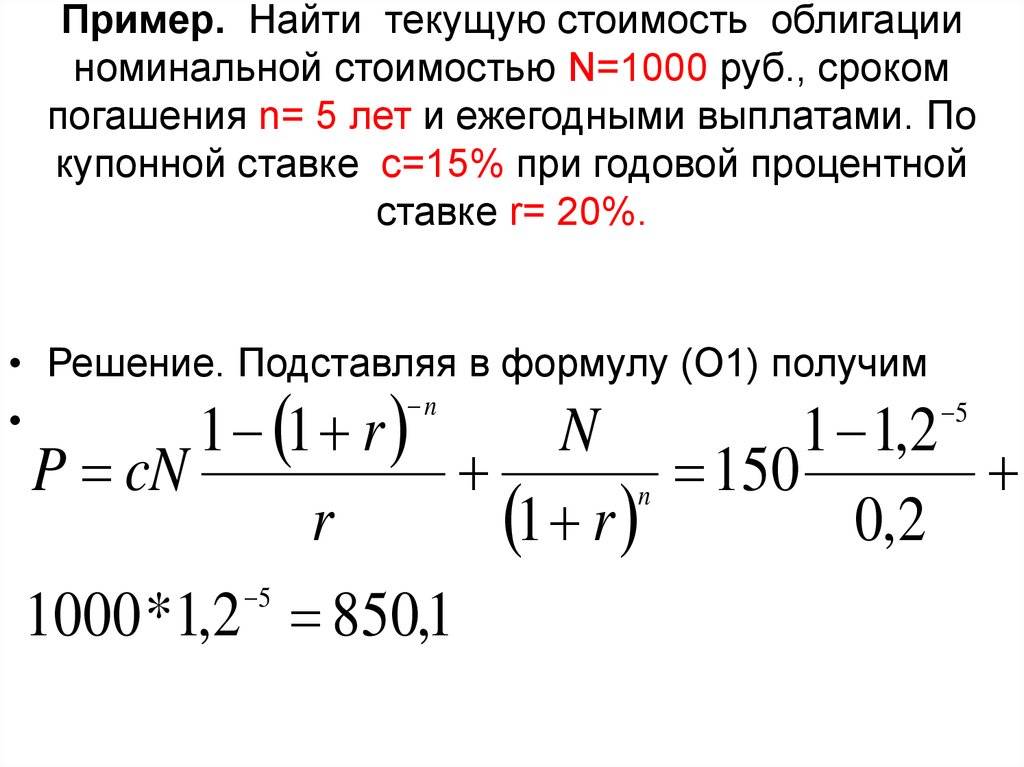

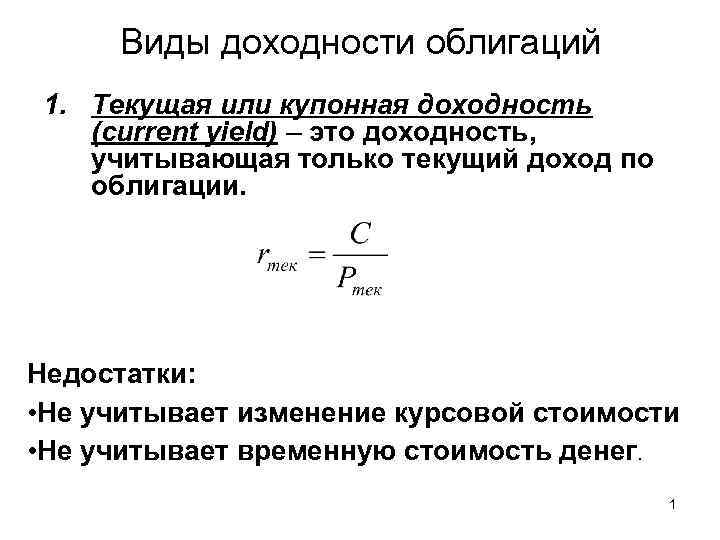

Текущая доходность облигации

Очень часто можно встретить этот финансовый термин. Текущая доходность облигации — отношение периодических процентных выплат к цене приобретенной бумаги.

Таким образом, она призвана охарактеризовать годовой процент на вложенный в облигацию капитал. Последним выступает сумма, уплаченная инвестором в момент приобретения ценной бумаги.

Текущая доходность облигации к погашению не учитывает изменения ее стоимости за срок хранения

Но тут важно учитывать важный момент. Текущая доходность облигаций, выставленных на продажу, будет варьироваться в соответствии с изменениями их стоимости на рынке

Но с момента приобретения она сразу же оказывается фиксированной, постоянной величиной. Ведь ставка купона уже не изменяется.

Если облигация приобретена с дисконтом, то ее текущая доходность выше купонной. Если без скидки, то, соответственно, ниже.

Также показатели текущей доходности не будут учитывать разницы между ценой погашения и покупки. Он непригоден для сравнения операций, исходные условия которых были различными.