Виды торговых позиций

На языке биржевиков звучит как шорт и лонг это виды сделок, встречающиеся практически на всех биржевых площадках и если рассмотреть каждый вид отдельно, то мы определим для себя следующее:

- шортить в трейдинге – значит держать короткую позицию, потому как шорт от англ. слова short обозначает (короткий), по другому сначала мы продаем, а потом откупаем по низкой цене при этом получая прибыль;

- лонговать, англ. long (длинный) — это значит играть на повышение, сначала мы покупаем и получаем прибыль в том случае, когда цена вырастет и после продаем.

Пример шорта

Шортовые позиции, открываются с надеждой увеличить депозит на снижении котировок: биржевик, анализируя ситуацию текущего курса видит, что стоимость данного актива направлена на падение – открывает продажу в долг брокера по текущей цене.

И после падения курса откупает актив, возвращая задолженность брокеру по сниженной стоимости. Прибыль трейдера составляет разница между продажей и покупкой.

В финансовой торговле, преимущественно на рынке форекс работают частные трейдеры, открывающие позиции в коммерческих целях. За купленную котировку они ничего не получают от брокера, а просто ждут, когда курс снизится или вырастет, чтобы снять прибыль.

Пример лонга

Лонговая позиция открывается с намерением снять прибыль при движении курса вверх: совершаются покупки по низкой стоимости, ждем рыночного роста и продаем по растущей цене. Маржа, между закупкой и реализацией – это чистая прибыль биржевика.

При удерживании длинных сделок, трейдер вынужден рисковать большим объемом бумаг и учитывать амплитуду движения рынка на больших таймфреймах.

Это интересно: Большой Абако

Источники информации об облигациях

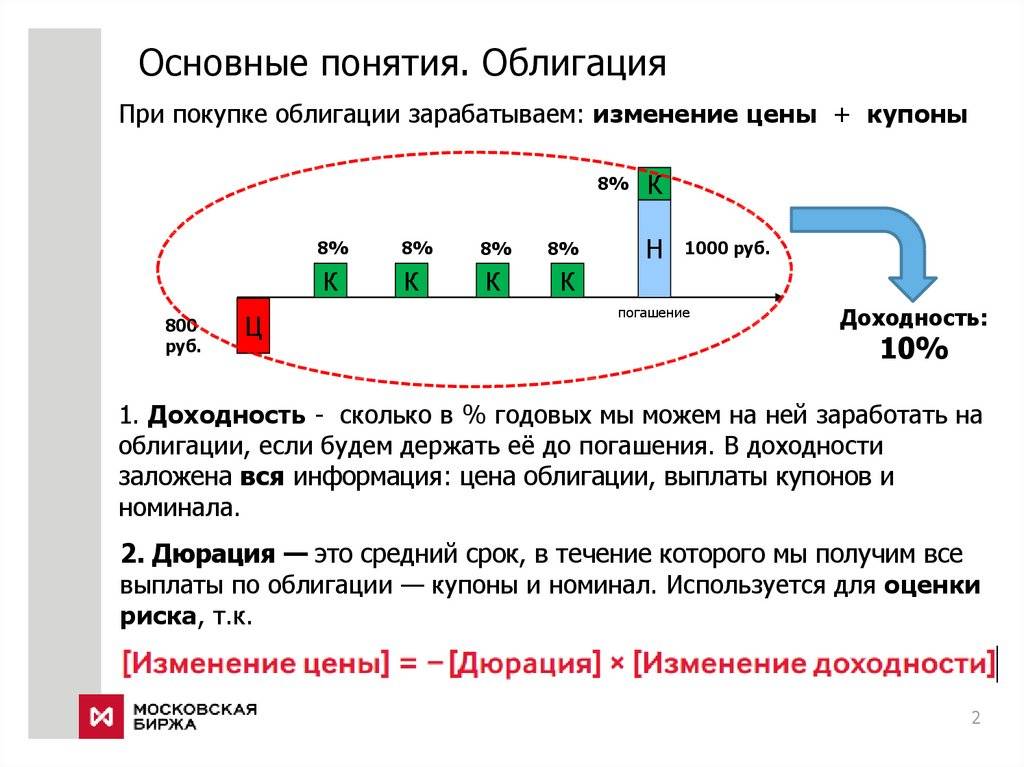

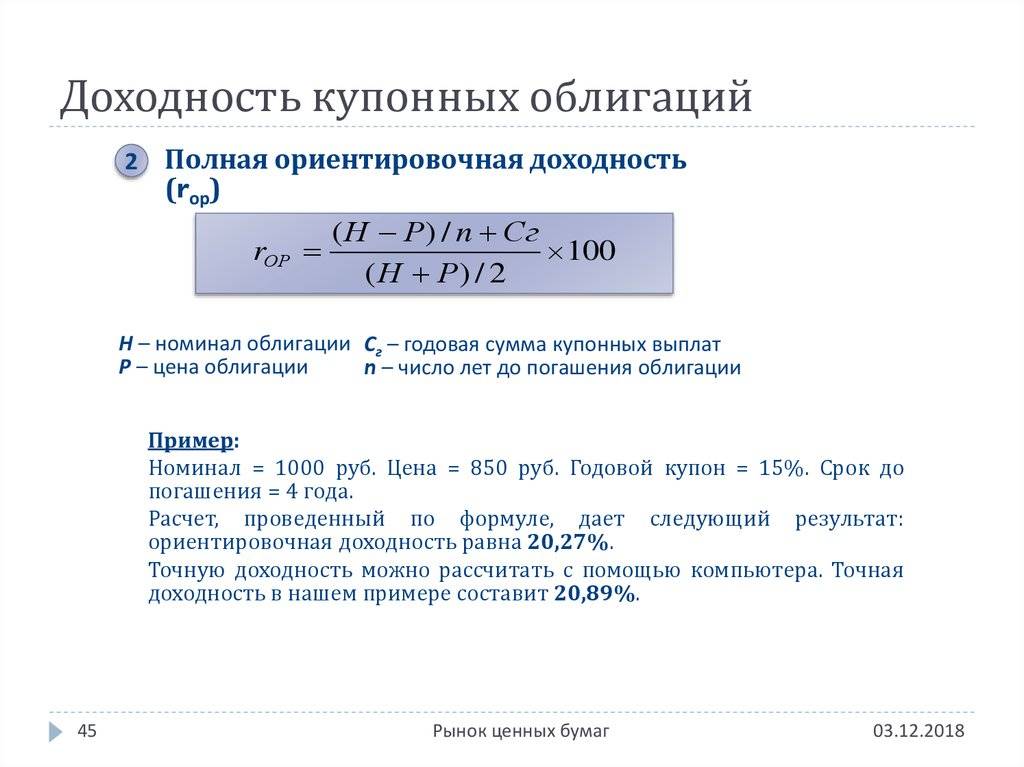

Узнать номинал, рыночную цену, ставку купона, дату погашения и другие параметры облигаций, торгующихся на российском рынке, можно на сайтах Московской биржи, Rusbonds.ru.

✅ Плюсы и минусы облигаций

К плюсам облигаций можно отнести:

- Уровень доходности. Он выше, чем у традиционных банковских вкладов, причем это касается и рублевых, и валютных облигаций.

- Гарантированная прибыль. Облигации могут иметь фиксированный или плавающий процент, но условия не меняются в ходе действия долгового обязательства.

- Предсказуемость дохода. По многим облигациям размер всех купонов известен заранее. Это удобно при долгосрочном планировании – инвестор понимает, какой процент гарантируют облигации. Если есть желание вложиться в облигации, то можно купить разные бумаги с разными периодами выплат купонов, подгадав так, чтобы получать проценты ежемесячно.

- Низкий порог для входа. Большинство облигаций выпускается таким номиналом, чтобы их мог себе позволить даже мелкий инвестор.

- Минимальные риски. Облигации хорошо подходят тем, кто не любит волатильности в инвестициях или хочет вложить деньги на небольшой срок в 2-3 года.

К минусам облигаций можно отнести:

- Кредитоспособность эмитента. Особенно актуально при вложениях в облигации мелких компаний или банков. Платежеспособность эмитента может снизиться, а у непонятного банка вообще есть риск отзыва лицензии. Не нужно забывать и о том, что на облигации не распространяется страховая выплата в 1,4 млн руб. в отличие от вкладов.

- Инфляция. Этот фактор особенно влияет на долгосрочные облигации. Если уровень инфляции в стране подскочит, то даже ранее доходные ценные бумаги станут убыточными.

- Риск ликвидности. Некоторые облигации сосредоточены в руках крупных инвесторов, которые вложились в них на долгий срок. Оборот этих облигаций на биржевом рынке минимальный, поэтому продать или купить относительно большой объем по выгодной цене сложно.

Разница между выручкой, прибылью и доходом. Объясняем доступным языком

Читать

Финансовая пирамида. В чем основная опасность для вкладчиков

Подробнее

Зачем и как хранить деньги в золоте

Смотреть

РАЗРЕШЕНИЕ «Амортизированная облигация»

4 ответа к “Анализ фонда VTBX”

Риски

Риски сопутствуют любым капиталовложениям. И хотя государственные облигации признаются безрисковым инвестиционным инструментом, все же возможны ситуации, когда их держатель несет убытки.

Ликвидность на рынке

Ликвидность — это скорость реализации актива. С учетом того, что облигации не всегда пользуются повышенным спросом, реализовать их быстро можно только за счет потери в цене.

Процентная ставка

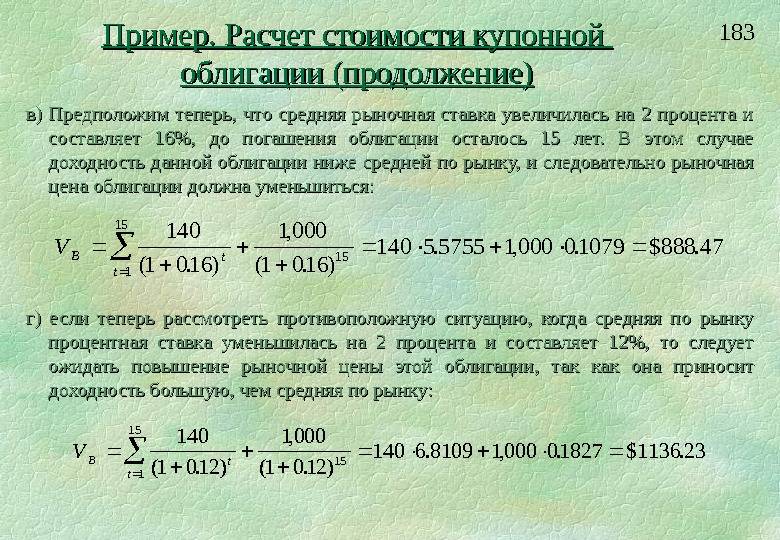

При росте процентных ставок понижается стоимость облигаций. Вследствие этого при досрочном возврате долговых бумаг их номинал может оказаться ниже, чем при покупке, и инвестор потеряет часть своих денег.

Валюта

Вследствие колебаний котировок стоимость ценных бумаг, выпущенных в иностранной валюте, также может изменяться. Соответственно, при изменении валютных курсов вероятна их продажа по более низкой цене.

Погашение облигаций с офертой

Описанные выше правила не распространяются на облигации с офертой. Выплата здесь осуществляется сложнее.

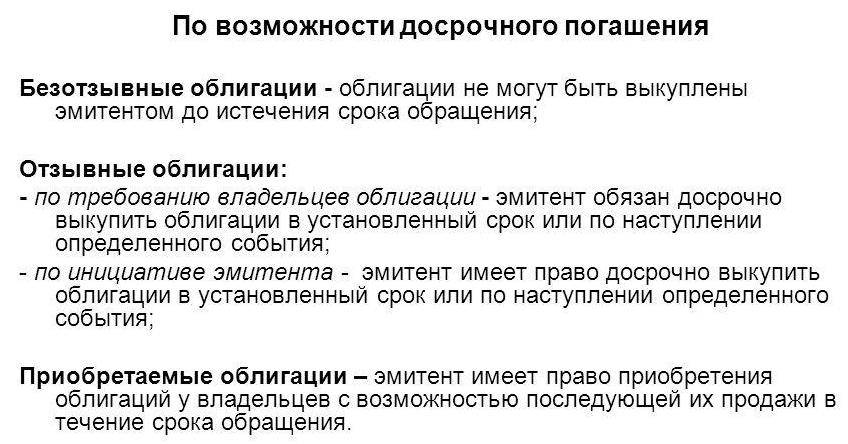

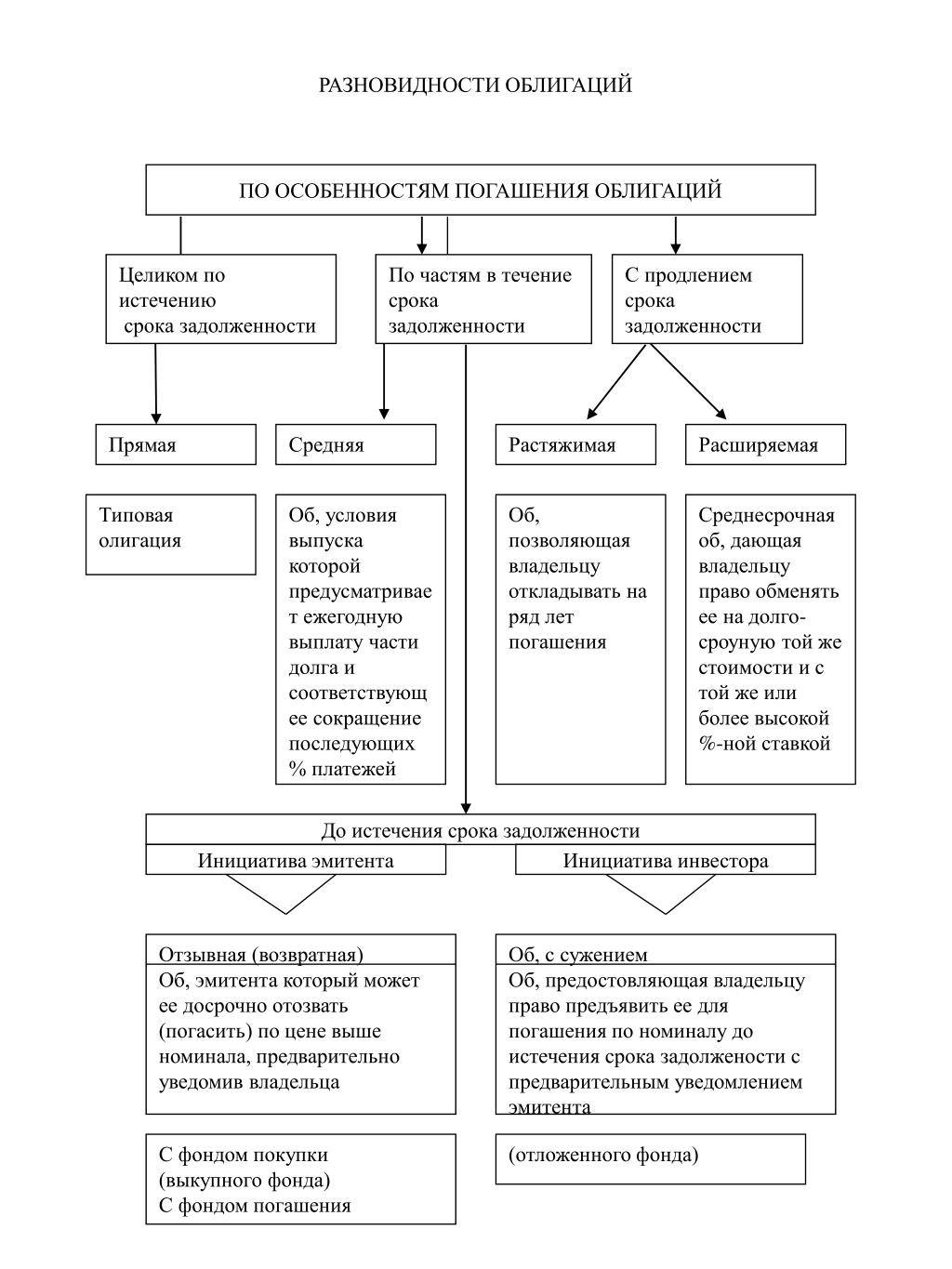

Сперва надо разобраться, что такое оферта. Это требование либо возможность компании, выпустившей облигации, погасить ее раньше срока по номинальной или другой установленной стоимости. Т.е. либо компания, либо инвестор получают право досрочного погашения облигации в одностороннем порядке.

В облигациях такого типа эмитент выставляет одну или несколько оферт – точек, когда можно погасить ценную бумагу.

Для инвесторов это может быть выгодным, если нужно срочно выйти в деньги, а рыночная ликвидность невелика. Или же когда владелец бондов считает, что дальнейшее сохранение облигаций будет менее выгодным. Есть два основных вида оферт:

- Пут – решение инвестора о погашении облигации. Также встречается название «возвратные облигации» и «безотзывная оферта». В том смысле, что нет принудительного отзыва облигации эмитентом.

- Колл – когда это решение принимает эмитент. Еще одно название — отзывные облигации. Они удобны для эмитента, потому что позволяют уменьшить сумму долга.

В России большинство оферт первого типа. В США — второго. По второму типу сделаны и российские бессрочные облигации, выпущенные рядом банков.

Рисунок выше иллюстрирует смысл двух типов оферт. Предположим, произошло падение процентной ставки и цена облигации поднялась выше номинала — скажем, до уровня 103% или 1030 рублей. Если в этом случае компания принудительно меняет их по номиналу (реализует call-опцион), то лишает инвесторов получения прибыли от продажи бумаги на вторичном рынке и более высокого относительно снизившейся ставки купонного дохода. Правда, цена выкупа может быть и выше номинала.

С другой стороны, рост процентной ставки может сбить цену облигации ниже номинала — и тут уже инвестору выгодно предъявить бумаги к погашению, чтобы получить номинал (реализовать put-опцион). Однако в России на дату оферты обычно пересматривается и купонный доход — если ставка выросла, то он должен стать выше. И если инвестор, несмотря на это, все равно гасит облигацию, то компания по крайней мере понесет меньше обязательств по будущим выплатам.

Для участия в оферте необходимо:

- В случае с put-опционами подать заявку на досрочное погашение. Как правило, это можно сделать за неделю до объявленной даты оферты через личный кабинет брокера в полуавтоматическом режиме. Может возникнуть небольшая брокерская комиссия.

- Дождаться выкупа облигации эмитентом и перечисления средств. Деньги обычно поступают не позднее 20-25 дней после даты оферты.

Если в день досрочного погашения облигации предусмотрена выплата купона, то он также поступает на счёт инвестора. При колл-оферте нет необходимости подавать заявку – все происходит автоматически. Ниже пример оферт с пут-опционом:

Один из недостатков облигации с офертой – необходимость знать о ее существовании и отслеживать даты. Иногда бывает так, что в дату оферты купонный доход обнуляется и можно рассчитывать лишь на возврат основной суммы, если эмитент и вовсе не объявит банкротство.

Чтобы определить время оферты по ценной бумаге, необходимо воспользоваться одним из способов:

- Просмотреть профиль ценной бумаги на сайте Московской Биржи

- Просмотреть информацию на специальном сервисе, таком как Rusbonds

- Ознакомиться с проспектом ценной бумаги на сайте компании, выпустившей ее

- В торговом терминале QUIK

Зачем субфедеральные облигации инвесторам

Субфедеральные облигации — неплохой вариант для консервативного инвестора.

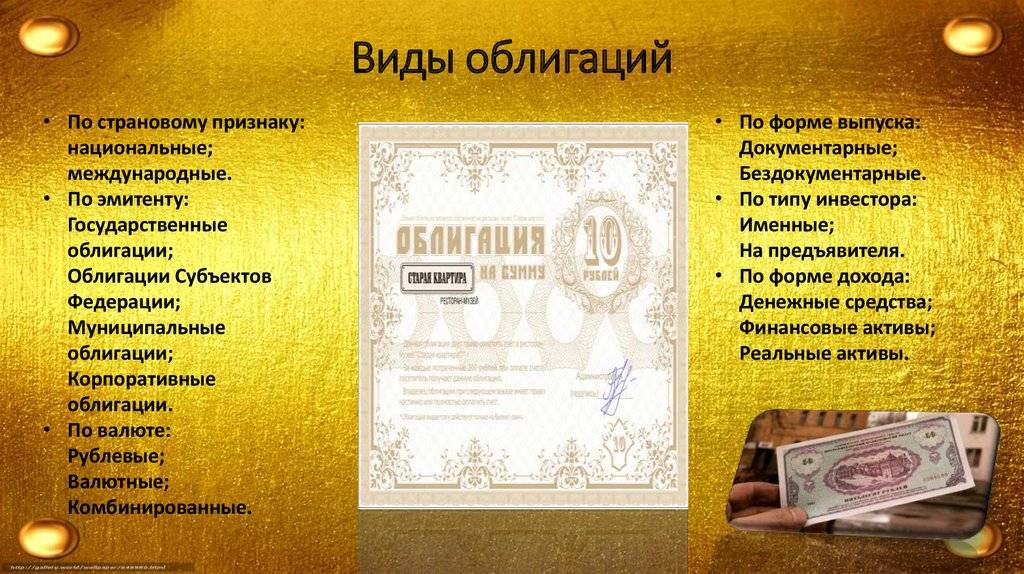

Безопасность. Субфедеральные облигации относятся к государственным ценным бумагам. А это означает, что их надежность сопоставима с федеральными ценными бумагами, выпущенными от имени РФ. Чтобы субъекты РФ могли возвращать долги инвесторам, государство предоставляет им бюджетные кредиты по ставке 0,1% годовых.

В пользу безопасности говорит еще и то, что субъекты РФ законодательно ограничены и не могут сколько угодно наращивать долговую нагрузку с помощью облигаций:

- Госдолг субъекта не может быть больше доходов бюджета без учета безвозмездных поступлений. А если объем дотаций в субъект составляет больше 40% от бюджета, то госдолг не может превышать 50% доходов бюджета.

- Расходы по госдолгу должны составлять не более 15% от всех расходов. Например, общие расходы области составляют 85 млн рублей. Области понадобилось взять в долг 100 млн рублей. На обслуживание долга — выплату процентов — область сможет тратить не более 15 млн рублей, иначе расходы будут составлять более 15%. Таким образом, область может взять в долг 100 млн рублей максимум под 15% годовых.

Доходность. По сравнению с облигациями федерального займа (ОФЗ) у субфедеральных облигаций выше доходность. В среднем при сопоставимых сроках погашения можно получить на один процентный пункт годовых больше.

Частота выплаты купонов. По ОФЗ выплаты купонов происходят раз в полгода. У большинства выпусков субфедеральных облигаций ежеквартальная выплата купонов.

Льготное налогообложение. Субфедеральные облигации относятся к государственным ценным бумагам — по ним действует налоговая льгота, позволяющая не платить НДФЛ с купонного дохода.

Амортизация. Амортизация облигации — это когда держателям облигаций постепенно возвращается часть вложенных средств. Для инвестора это возможность вывести часть средств раньше срока погашения. А еще это подтверждение платежеспособности эмитента. В субфедеральных облигациях амортизация встречается часто: из 122 выпусков в обращении только 7 не амортизируются.

Заранее известный купон. Процент, который эмитент выплачивает держателям облигаций, может быть постоянным либо фиксированным. Постоянный не меняется до конца срока обращения облигаций; фиксированный купон известен на момент размещения облигаций, но может меняться в заранее установленные даты. Это упрощает владельцу облигаций планирование будущих доходов.

Как работает сделка по короткой позиции

Алгоритм торговли «в шорт» зеркален по отношению к структуре сделке «лонг», то есть строится наоборот:

По сути, трейдер продает бумаги, которых у него нет в наличии. Поэтому такая сделка имеет еще одно название – «продажа без покрытия». Чтобы трейдер не вывел средства от продажи бумаг, они блокируются на брокерском счете до тех пор, пока взятые в долг акции не будут возвращены.

Технически все происходит просто – несколько кликов в терминале. Однако, чтобы получить прибыль на такой операции, трейдер должен предугадать движение цены вниз, иначе он будет в убытке. Кроме потерь от неправильно занятой позиции, трейдер заплатит еще и комиссию за каждый день пользования заемным активом, включая выходные. Внутри одного торгового дня плата за кредит не взимается, операция иногда проводится без переноса короткой позиции овернайт.

Если брокер может перенести позицию на следующий день, это будет стоить вам денег. Размер платы считается в процентах годовых и отталкивается от действующей ключевой ставки. Часто прибыль от разницы в цене купли и продажи акции сопоставима с размером комиссии. К этим издержкам добавляется стандартная комиссия с оборота (зависит от вашего тарифного плана). То есть, находясь в короткой позиции слишком долго, трейдер рискует отдать брокеру всю прибыль от операции. Именно по этой причине такие позиции являются короткими, а закрывается они быстро, насколько это возможно.

Пример: вы берете в кредит акции Русала (RUAL) у своего брокера по 32 руб. года, продаете их и получаете реальные деньги на счет. Через 10 дней покупаете те же акции по 19.8 руб. и отдаете их брокеру. На счете осталась разница, с которой посредник заберет комиссию за 10 дней пользования кредитными акциями (ставка годовых/365*10).

Теперь учтем нюансы, без которых схема сделки «шорт» будет неполной. Брокер дает кредит не только за плату, но и с обеспечением теми же акциями, но уже в вашем портфеле. Допустим, у вас 10 000 акций Русала, то есть ваш депо равен 320 000 руб. Брокер дает кредит в размере 95% от депо – 9500 акций на 304 тыс. Эти виртуальные бумаги вы и продаете. Брокеру вы возвращаете акции, цена которых в этот день составляет уже 188 тыс. (198000*95%). Разница до вычета комиссии составит 116 тыс. руб. Конечно, здесь описан идеальный случай, на максимальной ценовой амплитуде.

На практике дела обстоят сложнее. Разница в стоимости редко составляет более 10%, а предоставляемый лимит далеко не всегда используется полностью. Кроме того, у брокера тоже есть свои клиринговые лимиты на бирже, сверх которых он не сможет предоставить в кредит нужные вам бумаги. Тогда позиция не перенесется овернайт, и брокер будет вынужден её закрыть или перенести частично.

Еще один обязательный элемент сделки – стопы, которые трейдер выставляет для себя в терминале. Они сработают, если цена вместо падения двинется наверх и достигнет установленных процентов от первоначальной. Также всегда присутствует маржин кол со стороны брокера, ведь он рискует невозвратом кредита. Когда собственные средства клиента становятся меньше величины задолженности, брокер сначала направляет требование о довнесении залога или кэша. На следующем установленном уровне он принудительно закрывает позицию (если перед этим не сработал стоп-лосс). Обычно такое случается, когда цена идет против занятой позиции более чем на треть. Тогда брокер сам выкупает на бирже одолженные вами растущие акции и закрывает тем самым свой убыток. Поскольку ваша позиция в этот момент закрыта, с собственными потерями вы сделать уже ничего не сможете. Применяется маржин кол редко, только в периоды аномально резких и непредсказуемых движений на рынке.

Погашение облигаций: теория и практика

Какие опасности могут поджидать нас на этой заманчивой возможности сэкономить?

На первый взгляд – одни плюсы: очень неплохие скидки (более 50%), есть из чего выбрать подходящую услугу или товар. И сделать все это можно, особо не напрягаясь и не выходя из дома.

Но не стоит забывать и о минусах этой, на первый взгляд, безукоризненной схемы:

- Намеренное завышение стоимости услуги или товара в ходе акции. Создается иллюзия экономии. На самом деле, если сравнить стоимость этой услуги или товара с другими источниками, может оказаться, что купить его можно безо всяких акций гораздо дешевле. Поэтому, прежде чем сделать покупку, узнайте, сколько этот товар или услуга стоят на рынке.

- Второй существенный минус, который может подстерегать владельца купонов, – это некачественная, несвоевременная или вообще не предоставленная услуга. Справедливости ради можно сказать, что прямой вины владельцев купонных сайтов в этом нет. Но, в то же время, они должны нести ответственность за фирмы, с которыми сотрудничают и заключают договора, и самым тщательным образом проверять поставщиков товаров и услуг.

- Иногда очень сложно получить назад свои деньги. Не любят сайты возвращать деньги клиентам (а некоторые и не возвращают). Предъявлять свои претензии по поводу некачественной услуги (или ее отсутствия), бракованного товара или произведенного совсем не в той стране, которая была заявлена во время проведения акции, порой, бывает просто некому. Недобросовестные поставщики испаряются сразу же с появлением первых признаков недовольства клиентов.

- Вы можете просто не успеть воспользоваться купоном в установленные сроки из-за того, что продавец услуги не рассчитал свои силы и разместил очень много предложений на купонных сайтах.

- Можно нарваться на грубое и не очень качественное обслуживание и даже на откровенное мошенничество (например, оставил машину в шиномонтаже – и ни машины, ни шиномонтажки).

- Очень много неприятностей бывает со скидочными купонами на туристические путевки.

Покупать или не покупать на купонных сайтах?

Однозначного ответа нет. Но те 3% россиян, которые постоянно покупают что-то на этих сайтах, видимо считают, что все-таки это выгодно.

И вот некоторые советы от постоянных пользователей купонных сайтов.

Как проверить надежность купонного сервиса?

Заранее позвоните и закажите услугу (до покупки купона) в ту организацию, которая дает скидку

Если столкнетесь с грубостью персонала, лучше отложить покупку купона.

Лучше заранее предупредить фирму или заведение, когда вы намерены обратиться за получением услуги или товара.

Обращайте внимание не на яркие рекламные надписи, а на то, что написано внизу мелким шрифтом.

Узнайте в поиске среднюю стоимость товара или услуги до покупки купона.

Проверяйте, как долго работают на рынке поставщики товаров и услуг, позвоните в эти организации и уточните, проводится ли такая акция.

Можно проверить информацию на сайте-агрегаторе Купонатор, где собраны все акции, которые проводятся на купонных сайтах в это время. Также в архиве купонного сайта можно проверить, с какими компаниями он работает по акциям.

Кредитный рейтинг и диверсификация

Сделать оценку риска эмитентных компаний помогают агентства, занимающиеся вычислением их рейтинга. На арене других стран популярны Moody’s, Standard & Poor’s и Fitch. В РФ пользуются спросом только две организации — «АКРА» и «Эксперт Ра».

Также узнать рейтинг с диверсификацией можно через биржевые фонды. В США самой большой биржей считается SPDR Bloomberg Barclays Convertible Securities ETF (CWB). Далее идет японская и китайская биржи. Замыкают рейтинг немецкая, французская и английская.

Обычно к такой конвертации прибегают в случае составления цены актива в 150% от цены. В небольшой мере ее провел в 2017 году банк «Пересвет». У него было девять эмиссий. Инвесторам российское законодательство предложило сделать конвертацию 85% задолженности, 15% банку пришлось возместить из других средств. Конвертируемые облигации, как акции или неконвертируемые валюты, обращаются на фондовом рынке. Их можно приобрести лично, открыв счет у брокера, либо с помощью управляющей компании, приобретая их в ПИФе.

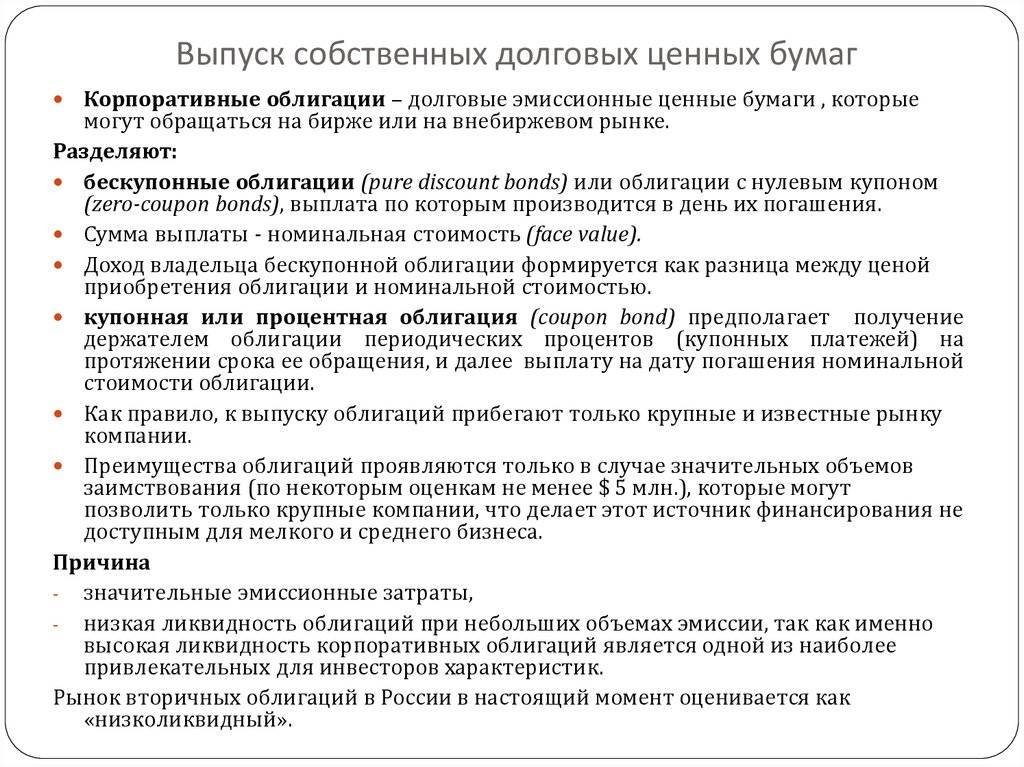

Что такое корпоративные облигации простыми словами

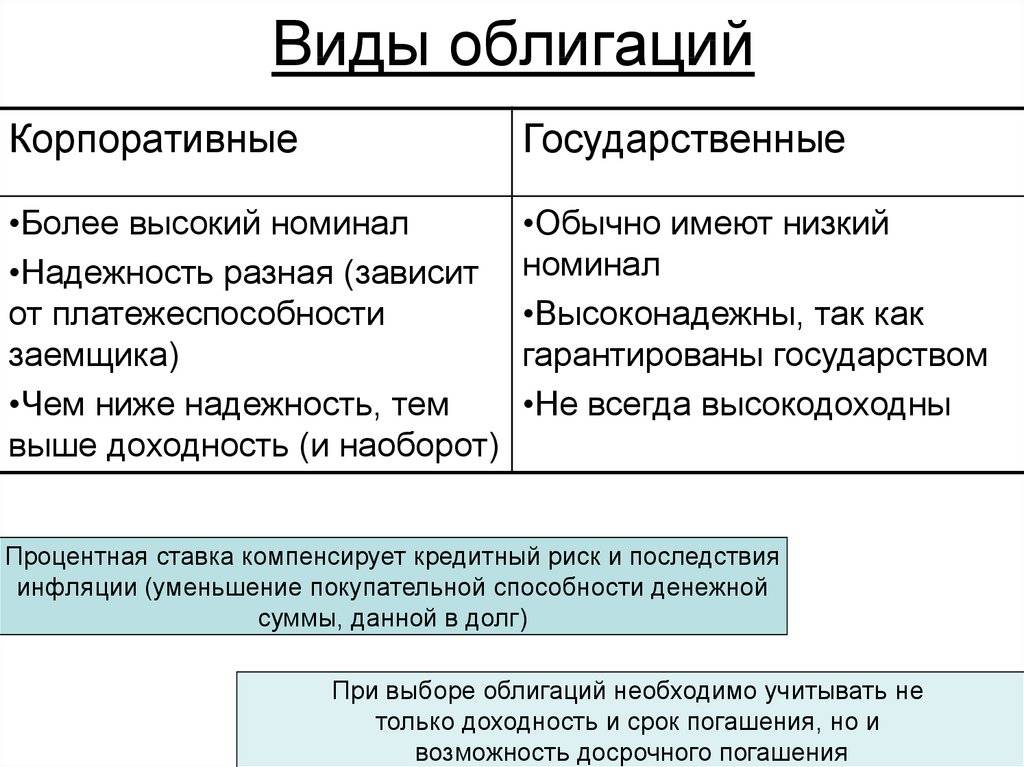

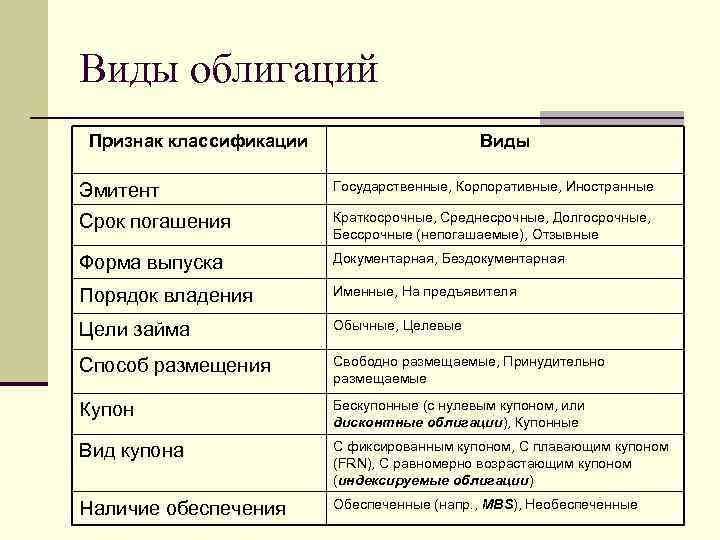

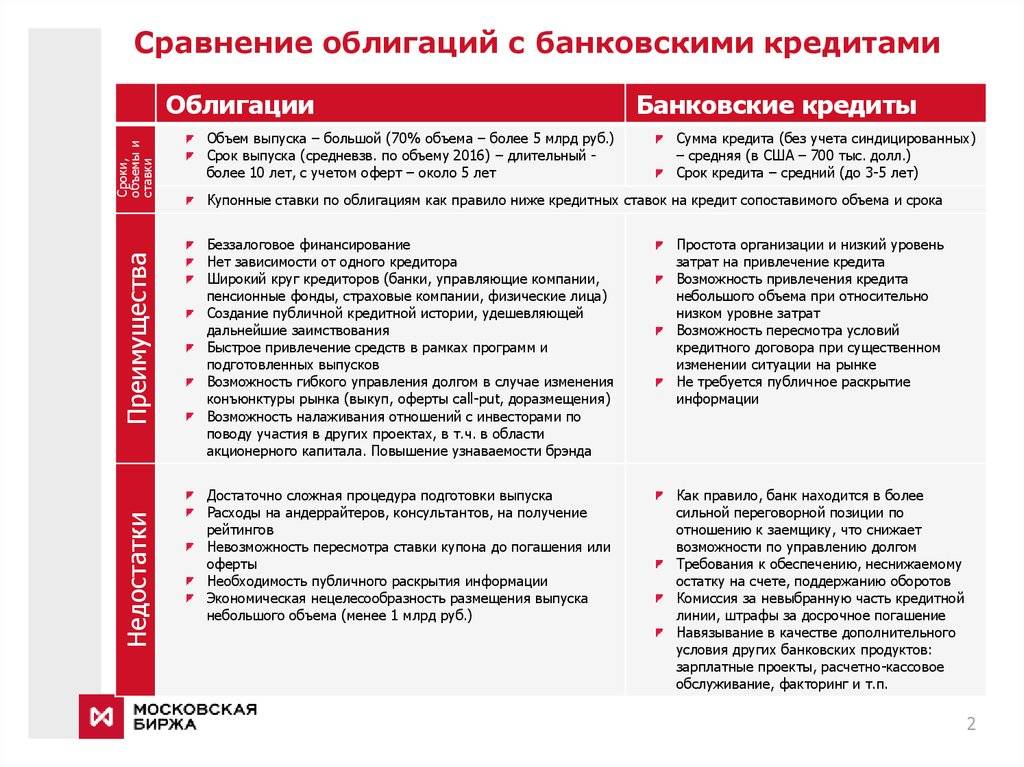

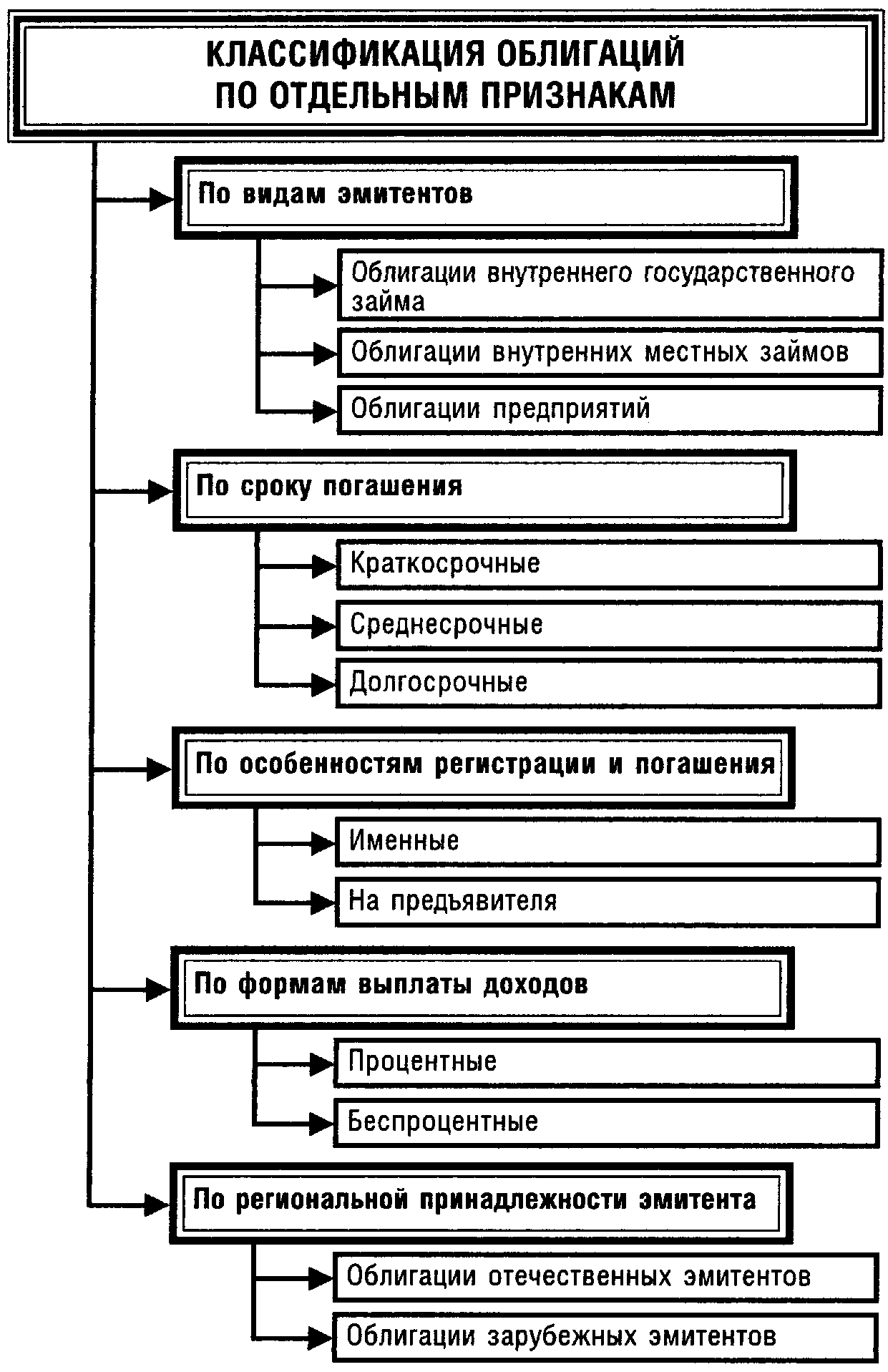

Корпоративные облигации («Corporate Bonds») — это обыкновенные облигации, которые выпускаются частными компаниями (корпорациями). Чаще всего их выпускают банки, предприятия, фирмы, компании занимающиеся лизингом и торговлей.

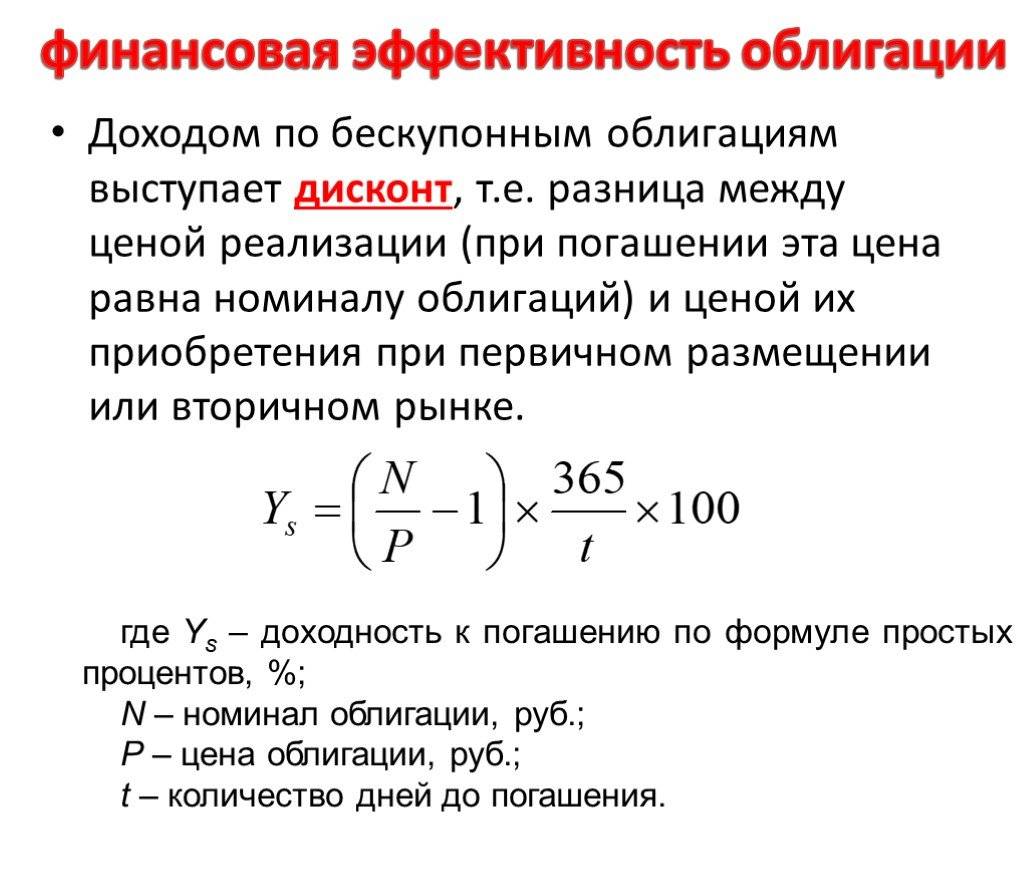

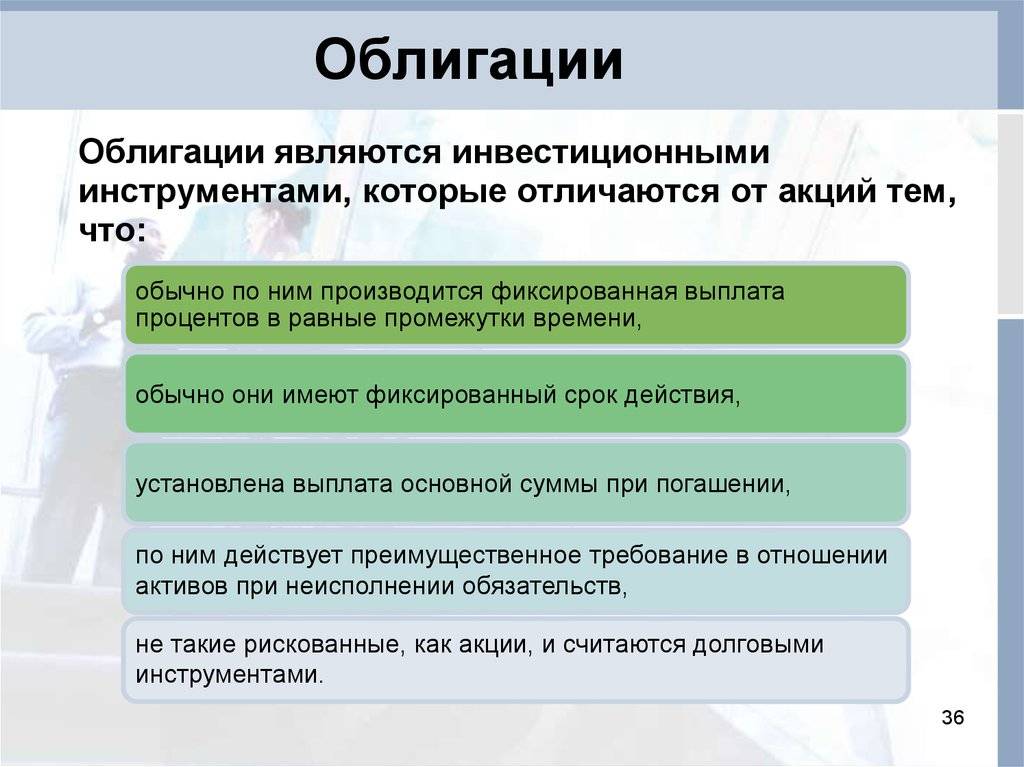

Давайте вспомним, что такое облигация: это долговая ценная бумага, которая обеспечивает ее держателям стабильную доходность. Она имеет конкретный срок экспирации (окончания), когда эмитент ее выпустивший обязан выкупить по номинальной стоимости.

Зачем были созданы облигации? Предприятию необходимы деньги для ведения своей деятельности. Например: модернизация оборудования, строительство новых объектов, закупка техники и оборудования, расширение выпускаемой продукции. Для всех этих действий нужны деньги.

У предприятия есть несколько вариантов найти средства:

- Взять кредит в банке. Ставка по нему будет немаленькая. Плюс к тому же банки не охотно дают кредиты на 5-10 лет. Также еще роль играет и большая сумма, которую не каждый банк готов дать. В большинстве случаев она составляет сотни миллионов рублей.

- Сделать дополнительную эмиссию акций. Но это негативно отразится на ее цене и будет дополнительное «размыливание» акционерского капитала и небольшая потеря по управлению компанией.

- Выпустить облигации. Они выпускаются как альтернатива банковскому кредиту, но под более привлекательный процент для компании. Только в роли банка здесь выступают инвесторы, которые являются кредиторами в данном случае.

Благодаря корпоративным облигациям компания получает необходимые средства для своих нужд, а инвесторы получают отличный источник пассивного дохода на несколько лет (до конца срока действия ценной бумаги).

Во многом этот класс ценных бумаг можно сравнить с банковскими вкладами. Поскольку они также имеют фиксированную прибыль и соответствующие риски для сумм превышающих застрахованную сумму АСВ 1,4 млн. рублей.

Для инвесторов большой плюс еще и в том, что они могут продавать облигации на бирже, тем самым фактически всегда имея ликвидный капитал. Полученные проценты аккумулируются в стоимость облигации (накопленный купонный доход) и не теряются при продаже.

В большинстве случае корпоративные облигации имеют номинальную стоимость 1000 рублей, что делает ее доступной каждому.

Более подробно про принцип работы облигаций можно прочитать в статьях: