Кредитный рейтинг агентства Fitch Ratings

Рейтинговая шкала этого агентства схожа со шкалой S&P и имеет буквенно-символьное обозначение. Знак «+» или «-» добавляется к рейтингам от «АА» до «В». Сведения о рейтинге конкретного эмитента можно найти на следующих сайтах (после регистрации):

- https://www.fitchratings.com/site/home — англоязычная версия

- http://www.fitchratings.ru/ru/ — русскоязычный вариант

На самом деле агентство Fitch единственное из всех трех позволяет вести поиск и на русском языке — т.е. в строке поиска можно набрать и «Российская Федерация». Хотя для поиска рейтинга иностранных эмитентов лучше пользоваться англоязычной версией сайта (пункту «Эмитенты» там будет соответствовать «ENTITIES» — но вообще по моим наблюдениям из всех трех систем эта является самой капризной в отображении информации). Кликаем по самому нижнему эмитенту:

Как видно из таблицы, описание рейтинга стоит на русском языке

Первые две строчки обозначают обязательства в иностранной валюте, самой важной для оценки эмитента можно считать первую строку. Кликнув на «Рейтинговая история» справа внизу можно увидеть историю присвоения эмитенту рейтинга (аналогично Moody’s, только там история представлена в виде графика)

Прогноз по эмитенту указан в виде цветного значка справа от значения рейтинга:

Т.е. по России у агентства Fitch прогноз на сегодня стабильный. Буквенные обозначения можно расшифровать следующим образом:

| Рейтинг Fitch | Описание |

| Инвестиционная категория | |

| ААА (F1) | Самый высокий уровень кредитоспособности |

| АА (F1) | Способность исполнять свои финансовые обязательства на очень высоком уровне |

| А (F1) | Высокая способность исполнять финансовые обязательства, но при этом имеется повышенная зависимость от неблагоприятной экономической конъюнктуры и иных негативных изменений внешней среды |

| ВВВ (F2 или F3) | Адекватная способность исполнять финансовые обязательства, но негативные экономические условия или бизнес-среда могут эту способность понизить |

| Спекулятивная категория | |

| ВВ (B) | Повышенная чувствительность к риску дефолта, особенно при негативном изменении экономических условий и деловой среды |

| В (B) | Имеется существенный риск дефолта, но при этом есть некоторый запас прочности. Платежи пока осуществляются, однако эта способность является уязвимой при ухудшении экономических условий и деловой среды |

| ССС (C) | Реальная возможность дефолта, значительный кредитный риск |

| СС (C) | Очень высокий уровень кредитного риска, вероятен дефолт |

| С (C) | Дефолт близок или неизбежен, исключительно высокий уровень кредитного риска |

| RD (RD) | Ограниченный дефолт — он допущен по финансовым обязательствам, но эмитент пока не находится в процессе банкротства |

| D (D) | Дефолт |

В скобках, как и ранее, указан краткосрочный рейтинг.

Рейтинг брокеров

Трейдинг завоевывает широкую популярность. На Западе люди давно поняли, что инвестиции в ценные бумаги гораздо прибыльней, чем хранение денег на банковском сберегательном счете. В США вовлеченность населения в фондовый рынок превышает 50%!

А теперь представьте потенциал России, если тут вовлеченность едва достигает нескольких процентов. Причина в недостаточной развитости и доступности местного фондового рынка и немалом количестве негативных отзывов от сотрудничества с брокерскими компаниями.

Академия Masterforex-V составила рейтинг надежности брокеров России, ознакомившись с которым действующие и будущие трейдеры смогут избежать ошибок при выборе партнера для покорения финансовых вершин.

| Название брокера | Год основания | Финансовые инструменты | Лицензии финансовых регуляторов | |

|---|---|---|---|---|

| 1. | NordFX | 2008 г. | валютные пары, товарные фьючерсы, фондовые индексы, криптовалюты, акции | CySEC, MiFID |

| 2. | Swissquote | 1996 г. | товарные фьючерсы, валютные пары, фьючерсы на фондовые индексы, криптовалюты, металлы, ETF, варранты, акции | FINMA, FCA, SFC, Dubai FSA |

| 3. | Dukascopy | 1998 г. | фондовые индексы, товарные фьючерсы, валютные пары, акции, облигации, ETF | FINMA, FCMC |

| 4. | Alpari | 1998 г. | металлы, энергоносители, индексы, валютные пары, криптовалюты | АРФИН |

| 5. | FxPro | 2006 г. | индексы, товарные фьючерсы, акции, валютные пары | FCA, CySEC, FSB, Dubai FSA, BaFin, ACPR, CNMV |

| 6. | Interactive Brokers | 1977 г. | акции, облигации, деривативы, валютные пары, форвардные контракты, векселя, варранты, опционы, фондовые индексы, валютные и товарные фьючерсы | NFA, CFTC, FCA, |

| 7. | Oanda | 1996 г. | облигации, фондовые индексы, валютные пары, товарные фьючерсы | NFA, CFTC, FCA, , MAS, ASIC |

| 8. | FXCM | 1999 г. | валютные пары, фондовые индексы, товарные фьючерсы, криптовалюты | FCA, BaFin, ACPR, AMF, Dubai FSA,SFC, ISA, ASIC, FSB |

| 9. | Saxo Bank | 1992 г. | валютные и товарные фьючерсы, фондовые индексы, валютные пары, ETF-фонды, акции, облигации, деривативы | Danish FSA, Consob, Czech National Bank, Bank of the Netherlands, ASIC, Monetary Authority of Singapore, FINMA, Bank of France, Central Bank of the UAE, Japanese Financial Services Agency, Securities and Futures Commission in Hong Kong. |

| 10. | FOREX.com | 1999 г. | валютные пары, акции, фондовые индексы, товарные фьючерсы,криптовалюты | NFA, CFTC, FCA, ASIC, , MAS, SFC |

| 11. | FIBO Group | 1998 г. | металлы, энергоносители, валютные пары, товары, криптовалюты, индексы | CySEC |

| 12. | ФИНАМ ФОРЕКС | 1994 г. | валютные пары | Банк России |

Зачем нужны рейтинговые агентства

Рейтинговые агентства S&P, Fitch Ratings и Moody’s значительно облегчают жизнь трейдерам и инвесторам, экономя их время, т.е. деньги, на сбор аналитической информации о платежеспособности потенциального объекта инвестиций.

По шкале рейтинга сразу видно, насколько финансово благополучен эмитент и насколько он подвержен экономическим рискам.

Высокий кредитный рейтинг оборачивается низким профитом, но это гарантированный доход без нервов. Нередко инвесторам мало прибыли по высоконадежным бумагам, поэтому они используют их не как основной источник прибыли, а как средство диверсификации рисков от вложений в высокодоходные, но рисковые акции, бонды, фьючерсы, биржевые индексы, опционы и другие активы.

По рейтингам от S & P:

- Центробанки утверждают ключевую ставку, а она уже формируют величину кредитов и депозитов в частных банках (смотрите таблицу ).

- Валютный рынок (форекс и биржи) меняет бычий тренд на медвежий или наоборот, исходя из ожиданий эмиссии фиатных денег, роста инфляции, уровня девальвации национальных валют к USD, CHF, JPY, EUR, GBR и другим валютам.

- Фондовый рынок пересматривает котировки ценных бумаг и деривативов;

- Инвесторы и акционеры решают выводить или заводить капитал в страну, если изменится доходность вложений в EUR и USD.

- Инвестфонды меняют содержимое инвестиционные портфели, внося изменения в список финансовых активов и квазиденег.

История агентства S&P

В 1860 г. Генри Пур опубликовал книгу «История железных дорог и каналов США». Ее можно считать первой известной попыткой дать сравнительную оценку транспортных компаний по данным их финансовой отчетности и оперативной информации.

Задачей автора было предоставление информации для инвесторов, в первую очередь – европейских, для вложения капиталов в американскую промышленность. Поскольку в то время бурно развивались инфраструктура и транспортные организации, это обусловило выбор темы издания.

Через 7 лет Г. Пур основал фирму H.V. and H.W. Poor Co и стал публиковать каждый год справочники «Poor’s Directory of Railway Officials» и «Poor’s Manual of the Railroads of the United States».

В 1906 г. Лютер Ли создал Standard Statistics Bureau. Оно регистрировало и печатала аналитические данные о других компаниях. В 1916 г. бюро впервые стало рассчитывать кредитные рейтинги корпоративных и государственных облигаций, а с 1940 г. — муниципальных.

Логичным продолжением истории агентства стало объединение в 1941 г. этих семейных бизнесов. С 1966 г., после приобретения компанией MGraw-Hill, Inc, началось создание глобальной корпорации, известной сейчас как S&P Global (ссылка на статью с дальнейшей историей).

Таким образом, опыт агентства Стандарт энд Пурс по присвоению кредитного рейтинга и разработке аналитических баз данных насчитывает уже почти 160 лет. Продолжительная история, размещение филиалов в 28 государствах (в т.ч. в РФ), более 1,2 млн. рейтингов по 128 странам и ежеминутный труд 1500 кредитных аналитиков обеспечивает агентству доверие участников глобального финансового рынка.

В СНГ агентство работает с 1996 г. и в настоящий момент оценивает более, чем 200 эмитентов региона. Офис филиала Россия/СНГ находится в Москве.

Шкала рейтинга S&P

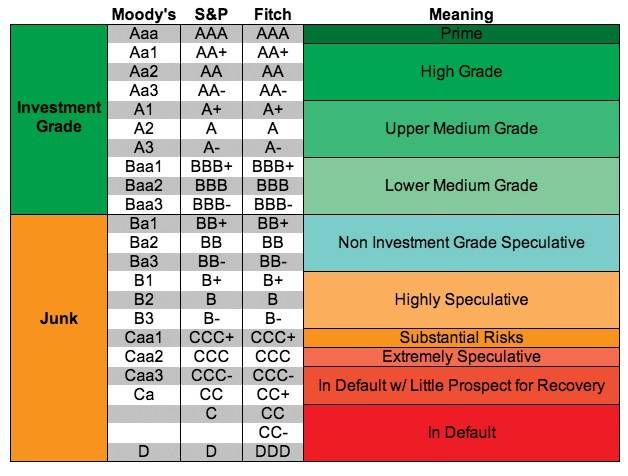

Следует отметить, что шкала рейтингов всех агентств может быть поделена на две группы:

-

инвестиционная категория (стабильные, успешные эмитенты или ценные бумаги);

-

спекулятивная (более рискованная группа эмитентов); рейтинги этой группы иногда называют «мусорными».

| Рейтинг S&P | Описание |

| Инвестиционная категория | |

| ААА (A-1) | Наивысший рейтинг. Характеризует наибольшую возможность эмитента выполнять финансовые обязательства |

| АА (A-2) | Высокая способность погашать свою задолженность |

| А (A-3) | Умеренно-высокая способность погашать свою задолженность, но вместе с тем имеется повышенная зависимость от неблагоприятной экономической конъюнктуры и иных негативных изменений внешней среды |

| ВВВ (B) | Достаточная способность погашать финансовые обязательства, но высокая чувствительность к неблагоприятной экономической конъюнктуре |

| ВВВ- (B) | Самый низкий рейтинг в этой категории |

| Спекулятивная категория | |

| ВВ+ (B) | Наивысший рейтинг в данной категории |

| ВВ (B) | Эмитент немного уязвим в краткосрочной перспективе, более высокая зависимость от негативных изменений в экономической, финансовой и деловой сферах |

| В (B) | Еще большая уязвимость к негативным изменениям, но пока имеется возможность погашать свою задолженность |

| ССС (C) | Высокая подверженность кредитным рискам, задолженность может быть погашена при наличии благоприятной экономической, финансовой и деловой среды |

| СС (C) | Очень высокая подверженность кредитным рискам |

| С (C) | Эмитент находится в процессе банкротства, но свои финансовые обязательства выполняет |

| D | Объявлен дефолт |

Буквенные и буквенно-цифровые (A-1, A-2, A-3 и др.) обозначения в скобках относятся к шкале краткосрочного рейтинга. Вместо последних двух строк могут быть указаны и другие обозначения:

-

R ― в связи с неблагоприятным финансовым состоянием эмитент находится под надзором регуляторов, которые могут принять решение в пользу преимущества выполнения одного обязательства перед другими;

- SD ― эмитент не может погашать одно обязательство или категорию обязательств, но погашает другие;

-

D ― эмитент не способен выполнять все или практически все обязательства.

Fitch

Fitch впервые присвоило кредитный рейтинг России 7 октября 1996 года: «BB+» (самая высокая ступень неинвестиционного уровня). Незадолго до дефолта 17 августа 1998 года рейтинг был понижен до «BB-«, а затем до «B-» и, наконец, 27 августа до «CCC» (чрезвычайно спекулятивные облигации). Восстановление экономики России после дефолта привело к повышению рейтинга до «B-» 8 мая 2000 г. 18 ноября 2004 г. Fitch впервые присвоило России инвестиционный уровень: «BBB-«. Самый высокий рейтинг («BBB+» с положительным прогнозом) российские облигации имели с 25 июля 2006 года по 9 ноября 2008 года. В ноябре 2008 года прогноз был сменен на негативный, 4 февраля 2009 года рейтинг был понижен до «BBB» с негативным прогнозом. 22 января 2010 года прогноз был изменен на стабильный с сохранением рейтинга, 8 сентября 2010 года — на положительный, 16 января 2012 года — на стабильный. На фоне кризиса на Украине и вступления Крыма в состав РФ Fitch 21 марта 2014 года изменило прогноз на негативный, 9 января 2015 года из-за падения курса рубля и цен на нефть рейтинг РФ был понижен до «BBB-» с негативным прогнозом. 14 октября 2016 года агентство изменило прогноз на стабильный, а 23 сентября 2017 года — на позитивный. С тех пор прогноз и рейтинг не менялись.

S&P

S&P впервые присвоило России рейтинг 4 октября 1996 года: «BB-» (неинвестиционный, рискованные обязательства). За два месяца до дефолта 17 августа 1998 года рейтинг был понижен до «B+», 13 августа — до «B-» и затем понижен до преддефолтных: «CCC» и «CCC-«. 27 января 1999 года рейтинг был понижен до «SD» (частичный дефолт) после отказа погашать третий транш валютных облигаций. Восстановление рейтинга началось 8 декабря 2000 года: сначала до уровня «B-«. 31 января 2005 года S&P впервые присвоило России инвестиционный рейтинг «BBB-«. 15 декабря 2005 года он был повышен до «BBB», а 4 сентября до «BBB+». После начала мирового экономического кризиса в 2008-2009 годах рейтинг был понижен до «BBB». 25 апреля 2014 года на фоне событий на Украине рейтинг был понижен до «BBB-» с негативным прогнозом. 26 января 2015 года агентство понизило рейтинг России до «BB+» с негативным прогнозом. 16 сентября 2016 года прогноз был повышен до стабильного. 17 марта 2017 года S&P вновь повысило прогноз инвестиционной привлекательности России до позитивного, оставив при этом рейтинг на уровне «BB+». 23 февраля 2018 года агентство вернуло российским обязательствам инвестиционный рейтинг — «BBB-» со стабильным прогнозом. Агентство отметило, что повышение произошло благодаря консервативной макроэкономической политике и гибкому курсу рубля.

Обучение трейдингу в Академии Masterforex-V

Трейдинг манит к себе все больше людей. Представьте только, каждый второй американец является инвестором фондового рынка! Среди россиян показатель куда скромней – всего несколько процентов. Однако потенциал довольно большой. Запросы в Яндекс, Гугл и другие поисковики «как стать трейдером», «как заработать много денег», «как работать на форекс» и другие подобные находятся в ТОПе.

Так как стать успешным трейдером?

Ответ на этот вопрос простой – для начала вам нужно научиться торговать! Приходите в Академию Masterforex-V, где обучение проводят трейдеры, не только по теории, но и на практике знающие, как зарабатывать много и стабильно на длинной дистанции.

Ознакомьтесь с некоторыми авторскими материалами в свободном доступе:

- ;

- Свопы (swap): как заработать, а не потерять 3000 долларов за год;

- Фьючерс простыми словами о сложном от Masterforex-V;

- Эрик Найман: заслуги, мифы, провалы.

Кликните на ссылку внизу и начните свой путь к финансовым вершинам мира прямо сейчас!

Презентация Standard & Poor’s

Как и другие из «большой тройки», S & P имеет штаб-квартиру в Нью-Йорке – финансовом центре не только США, но и всего мира. В нью-йоркском районе Манхеттен расположены ключевые фондовые биржи мира – NYSE и NASDAQ (подробней в авторском рейтинге Академии Masterforex-V ТОП бирж мира), офисы крупнейших инвестиционных фондов, банков и других крупнейших компании. Там же находится знаменитая улица Уолл-Стрит, давшая путевку в жизнь многим финансовым магнатам.

Компания Standard & Poor’s основана в 1860 году – гораздо раньше Moody’s (1909) и Fitch Ratings (1914).

Основатель – Henry Varnum Poor юрист и финансовый аналитик решил систематизировать финансовую информацию, для чего в 1860 году выпустил издание «История железных дорог и каналов в Соединенных Штатах». Так началась история S & P.

Как видно из названия, пособие включало в себя данные только по финансовому и операционному состоянию железнодорожных компаний США. Чуть позже вместе с сыном (Генри Уильямом) он основал компанию HV и HW Poor Co. и начал публиковать финансовую статистику на регулярной основе.

Любопытный факт: фамилия основателя S & P – Poor в переводе означает «бедный».

В Standard & Poor’s агентство трансформировалось в 1941 году после слияния Poor’s Publishing и Standard Statistics. Владельцем стал Пол Тэлбот Бабсон.

В 1966 году S & P переходит под контроль издательства The McGraw-Hill Companies.

С апреля 2016 года – S & P Global Inc. Под ее контролем находятся S & P Global Ratings, S & P Global Market Intelligence, S & P Global Platts и, частично, через владение контрольным пакетом акций, S & P Dow Jones.

Кредитный рейтинг России от Standard & Poor’s

- BВВ- – долгосрочный кредитный рейтинг России в иностранной валюте;

- BBB – долгосрочный кредитный рейтинг России в местной валюте;

- A3 – краткосрочный кредитный рейтинг России в иностранной валюте;

- A2 – краткосрочный кредитный рейтинг России в местной валюте

S & P так оценивает кредитный рейтинг РФ:

- долгосрочный в иностранной валюте – нижний уровень инвестиционного класса, под угрозой понижения на один уровень при изменении экономической ситуации;

- долгосрочный в местной валюте – нижний уровень инвестиционного класса

- краткосрочный в иностранной валюте – нижний уровень инвестиционного класса;

- краткосрочный в местной валюте – высокий уровень, но присутствуют риски при ухудшении экономической ситуации;

Шкала долгосрочных кредитных рейтингов Standard & Poor’s

Шкала рейтингов S & P не отличается от аналогичных рейтингов других представителей «большой тройки». Есть инвестиционный и спекулятивный класс, код буквенный – от ААА до D.

Инвестиционный класс финансовых активов от Standard & Poor’s:

- ААА – максимальная оценка, нет вопросов к платежеспособности;

- АА – высокий уровень, кредитных рисков практически нет, однако до высшего уровня эмитент пока не дотягивает;

- А – высокая оценка, но есть зависимость кредитоспособности от экономической ситуации;

- ВВВ – средний, но все еще инвестиционный уровень.

Спекулятивный класс:

- ВВ – платежеспособность удовлетворительная, но финансовая состоятельность эмитента сильно зависит от цен на мировом рынке (такой рейтинг часто наблюдается у эмитентов, имеющих достаточную платежеспособность только при благоприятной конъюнктуре рынка и не имеющих достаточных запасов ЗВР);

- В – оценка похожа на ВВ, но зависимость эмитента от экономической ситуации более выраженная, как только спрос на их основной экспортный продукт падает или падает цена на него, платежеспособность резко ухудшается;

- ССС – кредитоспособность эмитента ограничена, периодически появляются проблемы с обслуживанием долга;

- СС – кредитоспособность невысокая, серьезные проблемы по обслуживанию долга;

- С – возможен дефолт, но частично долговые обязательства пока еще выполняются;

- SD – частичный дефолт – отказ от обслуживания некоторых долговых обязательств;

- D – эмитент объявил дефолт, отказ по всем или по большей части долговых обязательств.

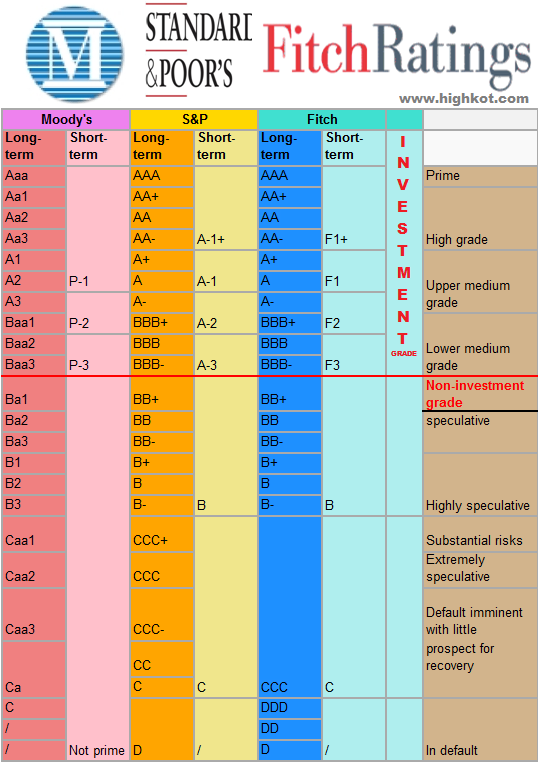

Шкала краткосрочных кредитных рейтингов Fitch Ratings

Краткосрочные рейтинги используются для оценки кредитоспособности эмитента в период до 12 месяцев с момента получения долга. Отличается подход в оценке.

Рассмотрим на примере некой семьи. Известен размер зарплаты работающих членов семьи, известны расходы на ближайший срок. Однако в более далекой перспективе ситуация совсем иная – предприятие, на котором работает один член семьи, под угрозой закрытия, что вносит риски платежеспособности в перспективе. Поэтому краткосрочный и долгосрочный кредитный рейтинг нередко отличаются.

Шкала краткосрочных рейтингов Fitch Ratings (оценка кредитоспособности за период 12 месяцев):

- F1+ – высшая оценка, отсутствуют риски обслуживания долга;

- F1 – высокая оценка, эмитент имеет высокие возможности погашения займов;

- F2 – хорошая оценка, кредитоспособность на стабильно среднем уровне;

- F3 – клиент состоятелен, но экономические обстоятельства могут изменить его кредитоспособность;

- B – спекулятивный уровень, кредитоспособность эмитента сильно зависит от волатильности рынка, присутствует достаточный риск неплатежа;

- C – высокая вероятность дефолта, кредитоспособность зависит от экономических условий;

- D – эмитент не выполняет свои обязательства по кредитам.

Moody’s в социальных сетях

- Канал Moody’s в YouTube: youtube.com/user/TheMoodysFoundation/videos насчитывает всего 920 подписчиков (27.02.2020);

- В аккаунте Moody’s в Twitter: twitter.com/MoodysInvSvc подписчиков заметно больше – 72,6 тыс.;

- Moody’s в Linkedin: linkedin.com/company/moodys-corporation

Moody’s

Рейтинг Moody’s для России был присвоен 22 ноября 1996 года: «B2» (неинвестиционный рейтинг, высокая степень спекулятивности). Накануне дефолта 17 августа 1998 года он был понижен до «Caa1» (очень высокий риск), а 21 августа понижен до «Ca» (дефолт). Восстановление экономики после дефолта привело 1 мая 2000 года к повышению рейтинга до «Caa2». Инвестиционный рейтинг «Baa3» впервые был присвоен России 8 августа 2003 года, 25 октября 2005 года повышен до «Baa2». 16 июля 2008 года рейтинг был повышен до «Baa1» и не понижался во время мирового экономического кризиса. 17 октября 2014 года в связи с падением цен на нефть и кризисом на Украине Moody’s понизило рейтинг России до «Baa2», 17 января 2015 года — до «Baa3», а 21 февраля — до «Ba1» с негативным прогнозом. 4 декабря 2015 года агентство изменило прогноз на стабильный, но из-за сокращения российских госрезервов 22 апреля 2016 года сменило его на негативный. 17 февраля 2017 года прогноз вновь стал стабильным. Как отмечали тогда в Moody’s, экономика России восстанавливалась после почти двухгодичного спада. 25 января 2018 года агентство улучшило прогноз по суверенному рейтингу РФ со стабильного на позитивный, подтвердив его на уровне «Вa1». Как отмечалось в пресс-релизе, «макроэкономика России хорошо справилась с шоковыми ценами на нефть и с санкциями, введенными к настоящему времени, и были проведены корректировки фискальной политики правительства».

Шкала долгосрочных кредитных рейтингов Fitch Ratings

Шкала рейтингов Fitch аналогична по своей сути со шкалой кредитных рейтингов других агентств. Эмитентам присваивается буквенный код от ААА до D, где ААА – самый высокий, D – самый низкий уровень.

К инвестиционному классу финансовых активов относят ценные бумаги эмитентов с рейтингами:

- ААА – самый высший уровень, кредитоспособность максимальная, риски невыплаты долгов отсутствуют;

- АА – очень высокий уровень кредитоспособности, кредитные риски практически отсутствуют, но все-таки до уровня ААА не дотягивает;

- А – высокий уровень, но существует риск изменения кредитоспособности при экономическом кризисе;

- ВВВ – низший уровень инвестиционного класса, достаточно высокая кредитоспособность, но также высокие риски влияния экономической ситуации (высокая зависимость от экспорта, производства определенных товаров, рыночное падение цены на которые сразу отразятся на платежеспособности эмитента).

К спекулятивному классу относят рейтинги:

- ВВ – высокая зависимость платежеспособности от рыночной ситуации;

- В – финансовое положение эмитента весьма неустойчиво;

- ССС – сильная уязвимость от экономической ситуации, а это не позволяет с уверенностью прогнозировать стабильность в долгосрочной перспективе;

- СС – высокий спекулятивный уровень, высокие проценты по долговым бумагам с очень высоким риском для заемщика;

- С – способность погашать долги частичная, эмитент может находиться в процессе частичного дефолта, некоторые долги могут быть заморожены или вестись переговоры о реструктуризации;

- D – компания в состоянии дефолта, агентство считает, что она полностью неспособна обслуживать долги, или неспособна обслуживать их большую часть.

Fitch Ratings также использует промежуточные классы, добавляя к буквенному коду + или минус, кроме высшего и низшего уровней. Например, АА+, ВВ- и т.д. Это означает, что эмитент пока еще в указанном классе, но стоит на пороге повышения (+) или понижения (-) в рейтинге.

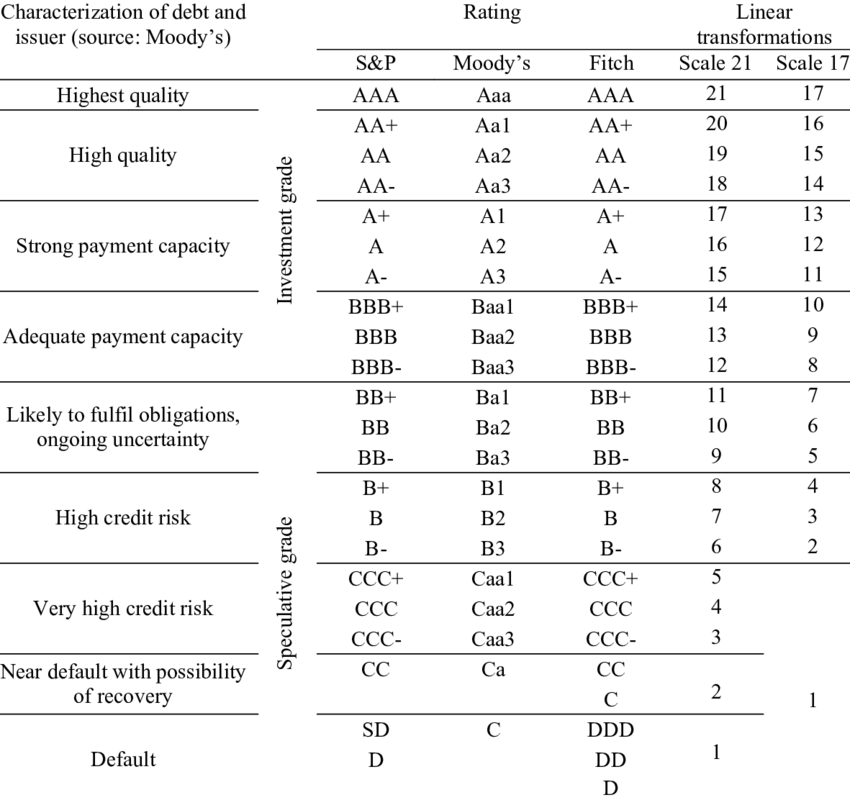

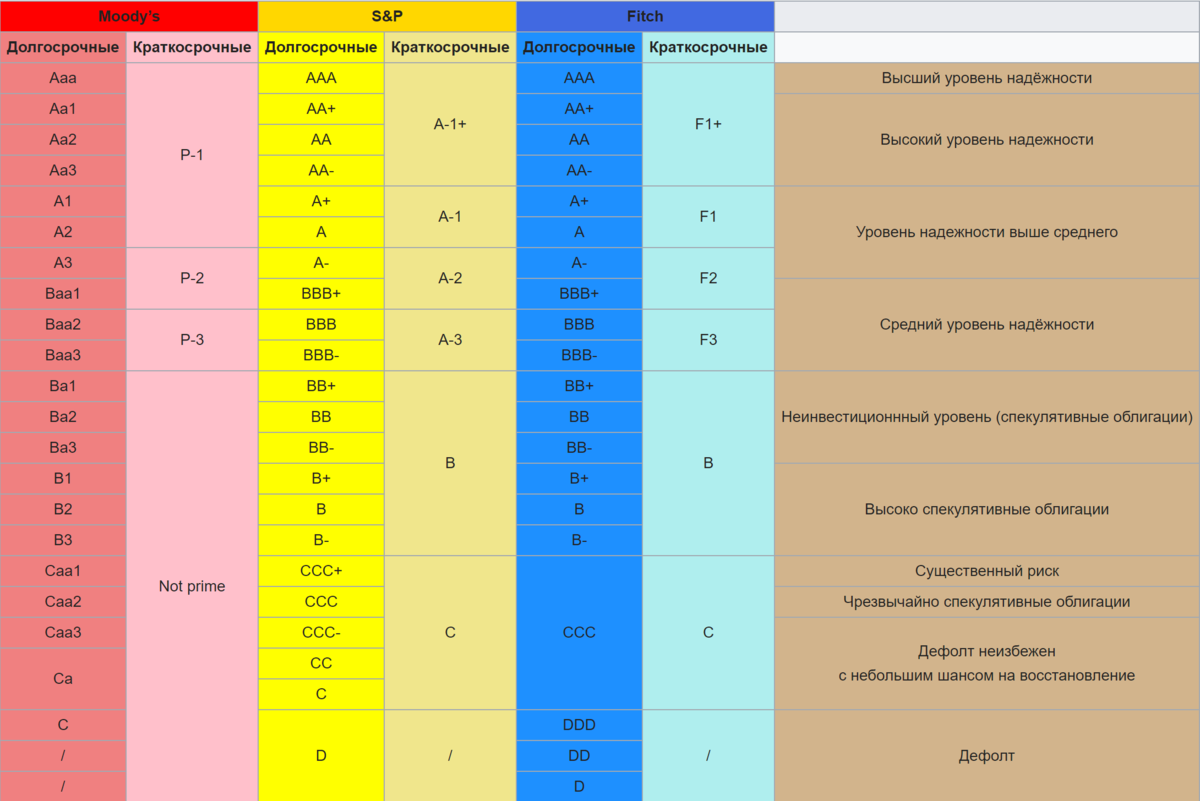

Шкала международных кредитных рейтингов

В зависимости от кредитного рейтинга того или иного международного агенства, используется та или иная шкала кредитного рейтинга. К счастью, для большинства агентств она очень схожа и отличается незначительно обозначениями. Ниже я приведу расшифровку обозначений для трех рейтингов — S&P, Fitch и Moody’s.

Обозначения и расшифровка агенства S&P

Рейтинговые оценки агенства S&P имеют буквенное обозначения от AAA до D:

- Оценкой AAA отмечаются наиболее надежные страны с необычайно высокими возможностями выплаты долгов.

- AA+, AA и AA- обозначают страны с очень высокой кредитной надежностью

- A+, A и A- характеризуют страны с высокой степенью надежности кредитоспособности

- BBB+, BBB и BBB- — платежеспособность страны удовлетворительна

- BB+, BB и BB- — экономическая нестабильность может повлиять на способность выплат страной

- B+, B и B- — страна кредитоспособна, но негативные экономические условия с высокой вероятностью это изменят

- CCC+, CCC, CCC- — страна имеет трудности со своей платежеспособностью, возможность выплат долгов зависит от благоприятной экономической конъюнктуры

- CC и C — по сути пред дефолтное состояние страны, серьезные проблемы с выплатами

- SD — страна отказывается от части своих обязательств (Ограниченный дефолт)

- D — стране объявлен дефолт, страна отказывается от большинства выплат.

Как и для большинства других рейтингов оценки от AAA до BBB считаются инвестиционными и привлекательными. Страны с оценками ниже оцениваются как спекулятивными и высокорискованными для вложений, а их ценные бумаги считаются мусорными.

Обозначения и расшифровка агенства Fitch

У агенства Fitch аналогичные расшифровки как и у агенства S&P, единственной отличие это обозначение состояния ограниченного дефолта помечается отметкой RD. Все остальное абсолютно идентично с шкалой S&P.

Обозначения и расшифровка агенства Moody’s

Шкала агентства Moody’s имеет схожие оценки с двумя с предыдущими с небольшими изменениями:

- Оценкой Aaa отмечаются наиболее надежные страны с необычайно высокими возможностями выплаты долгов и минимальным кредитным риском

- Aa1, Aa2 и Aa3- обозначают страны с очень высокой кредитной надежностью и низким кредитным риском.

- A1, A2 и A3 характеризуют страны с высокой степенью надежности кредитоспособности, низкий кредитный риск

- Baa1, Baa2 и Baa3 — платежеспособность страны удовлетворительна, умеренный кредитный риск

- Ba1, Ba2 и Ba3 — экономическая нестабильность может повлиять на способность выплат страной, существует определенный кредитный риск

- B1, B2 и B3 — страна кредитоспособна, высокий кредитный риск, спекулятивные обязательства

- Caa1, Caa2, Caa3 — долговые обязательства чрезмерно низкого качества с очень высоким риском

- Ca — пред дефолтное состояние страны, серьезные проблемы с выплатами

- C — стране объявлен дефолт, страна отказывается от большинства выплат.

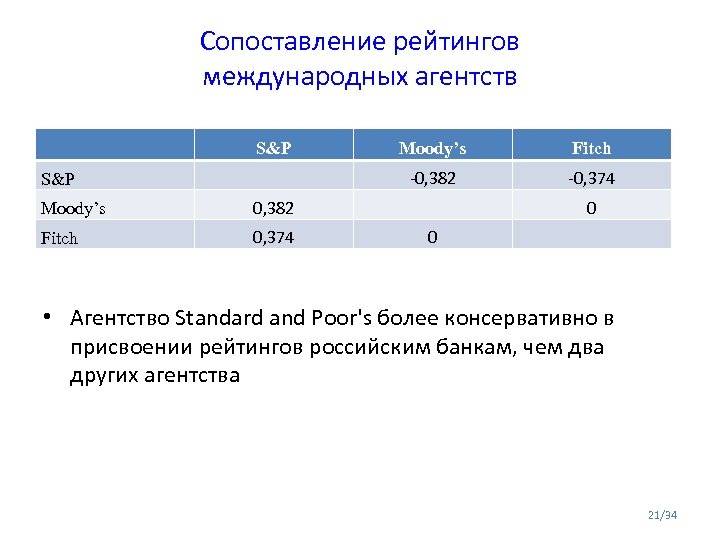

![Рейтинговое агентство moody’s понизило суверенный кредитный рейтинг россии с уровня baa3 до мусорного уровня ba1 с негативным прогнозом [фото] / news2.ru](https://mulino58.ru/wp-content/uploads/8/e/9/8e9c1ab7f873e15483f8a68c44d05823.jpg)

![Рейтинговое агентство moody’s понизило суверенный кредитный рейтинг россии с уровня baa3 до мусорного уровня ba1 с негативным прогнозом [фото] / news2.ru](https://mulino58.ru/wp-content/uploads/0/5/5/055d3055c30b91f0e220e7bb68598c1d.jpg)