В каких сферах применяется и какие задачи решает

Всё про кредиторскую задолженность

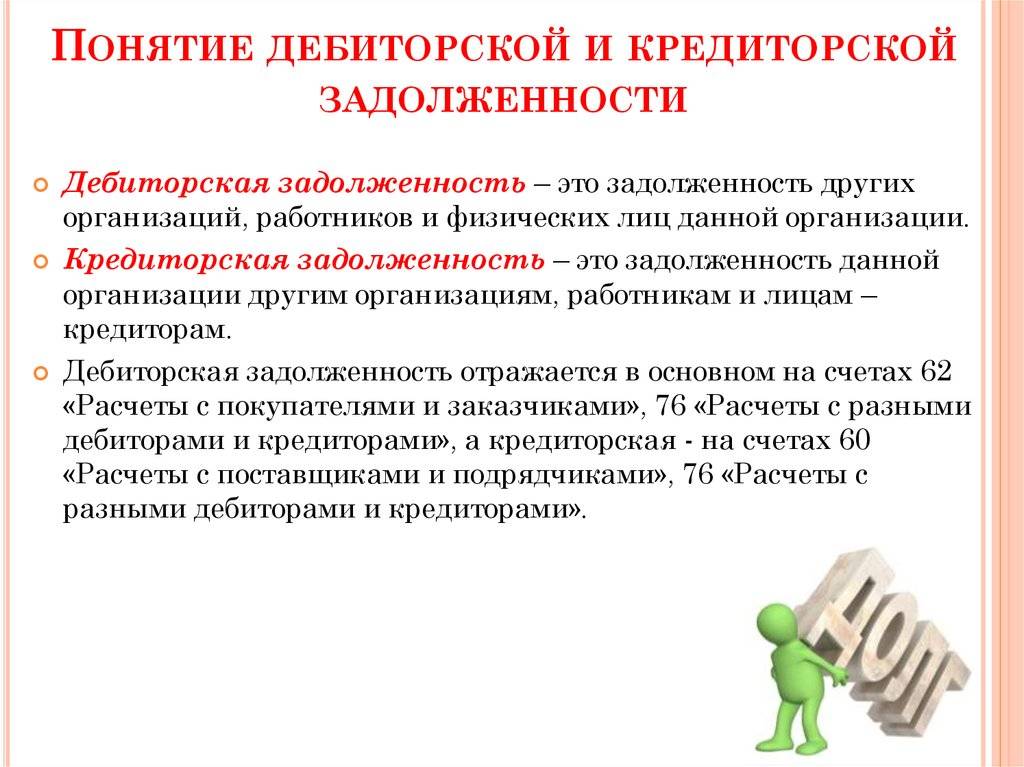

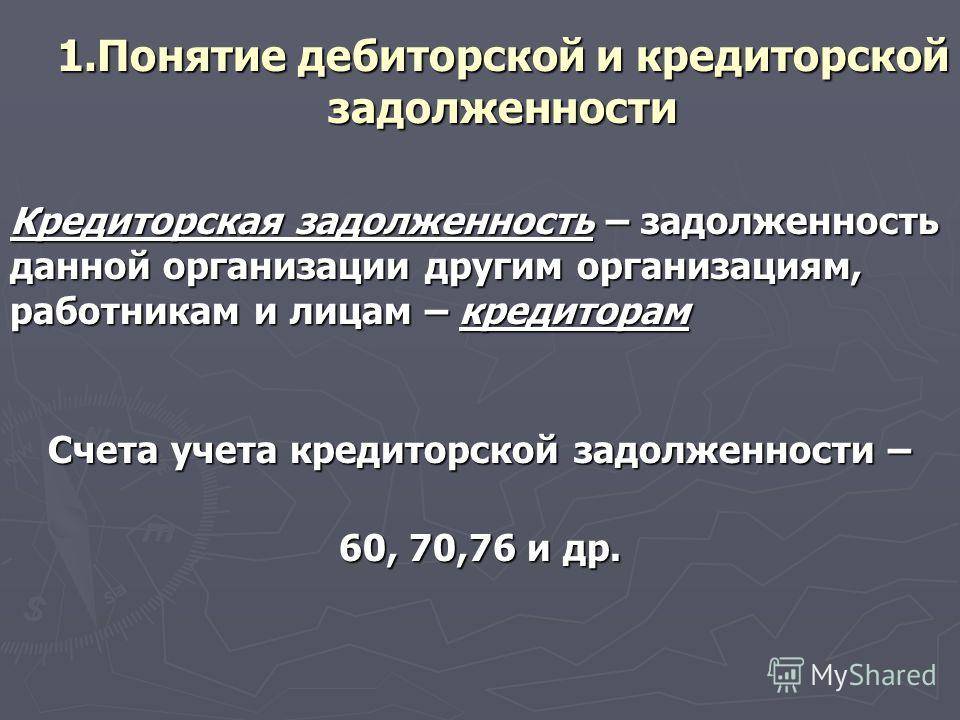

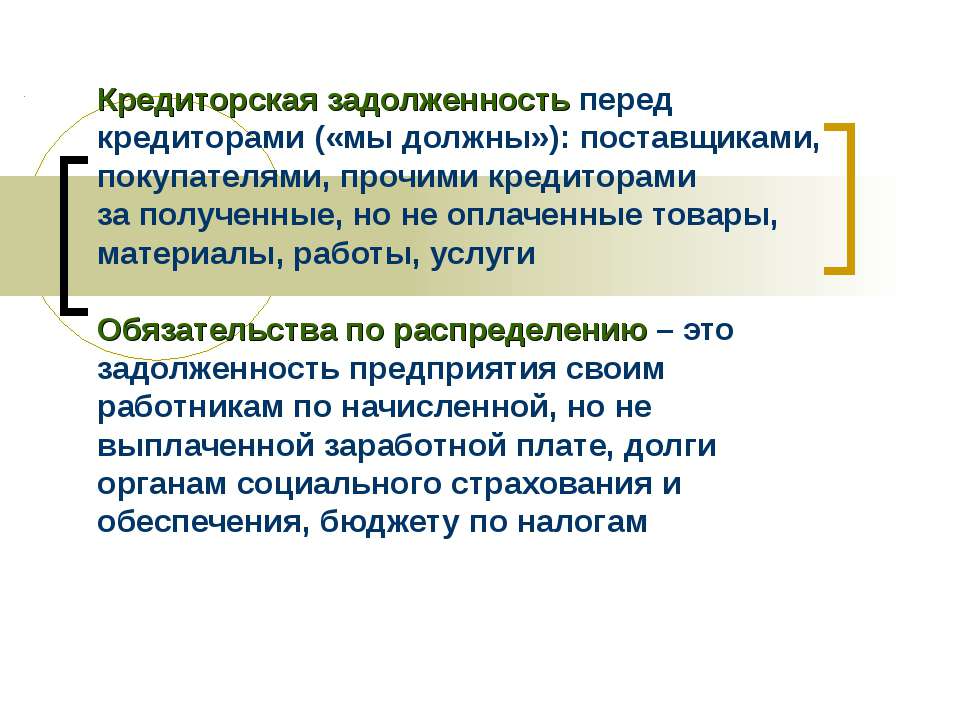

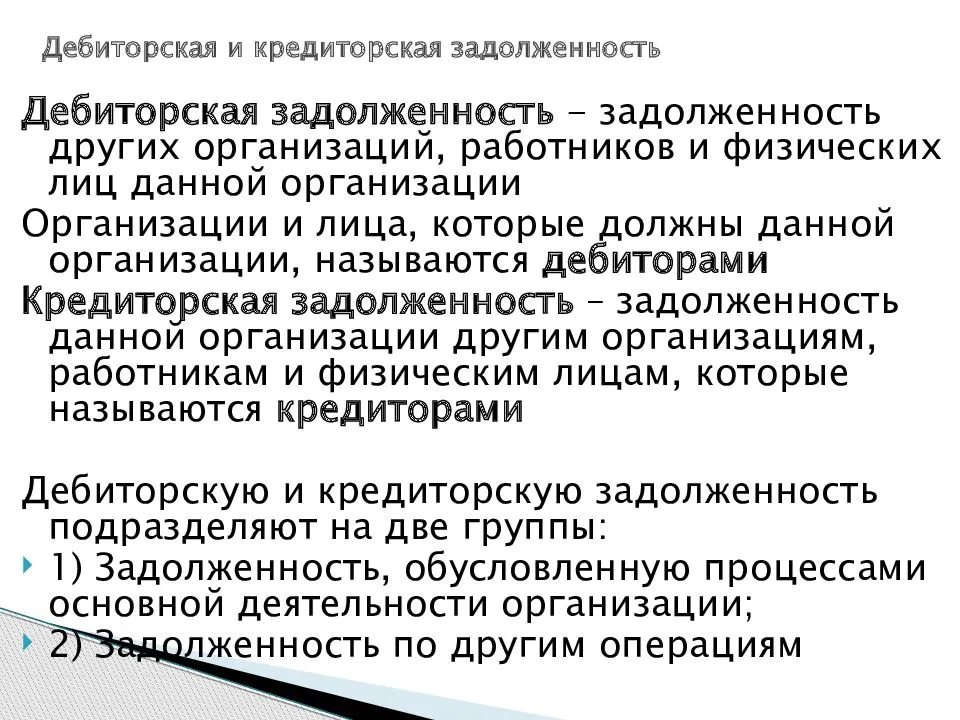

Это сумма долга одного субъекта другому. На латыни «кредере» — значит доверяю. Кредитор — тот, кому должны, дебитор — кто должен.

Субъекты:

- физические лица;

- предприятия всех форм собственности.

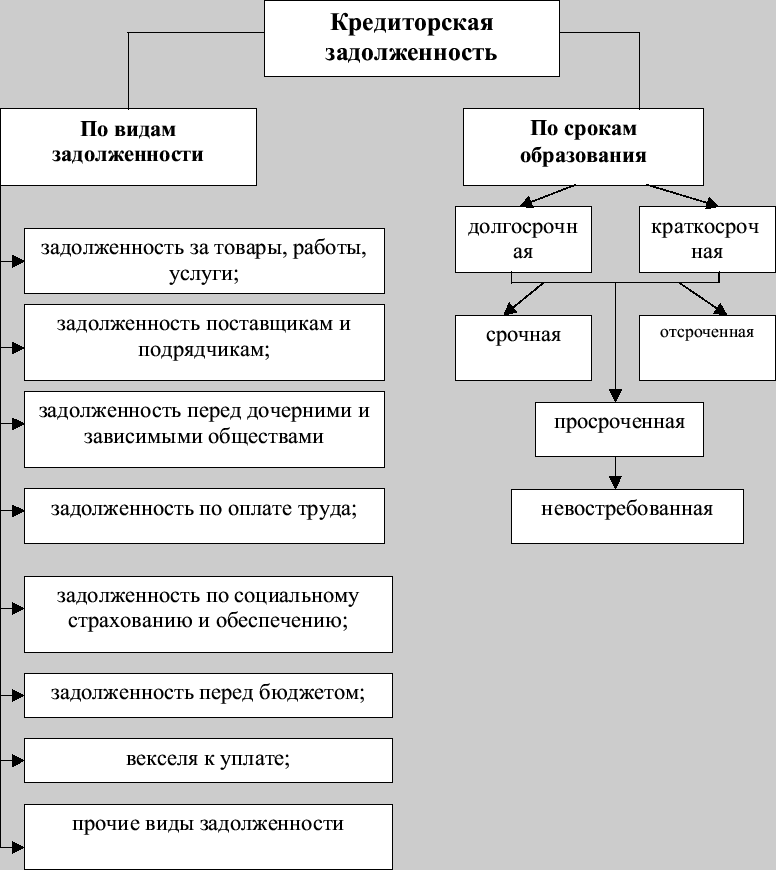

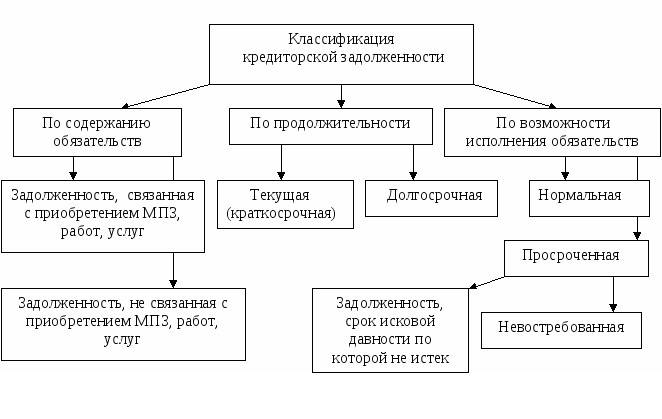

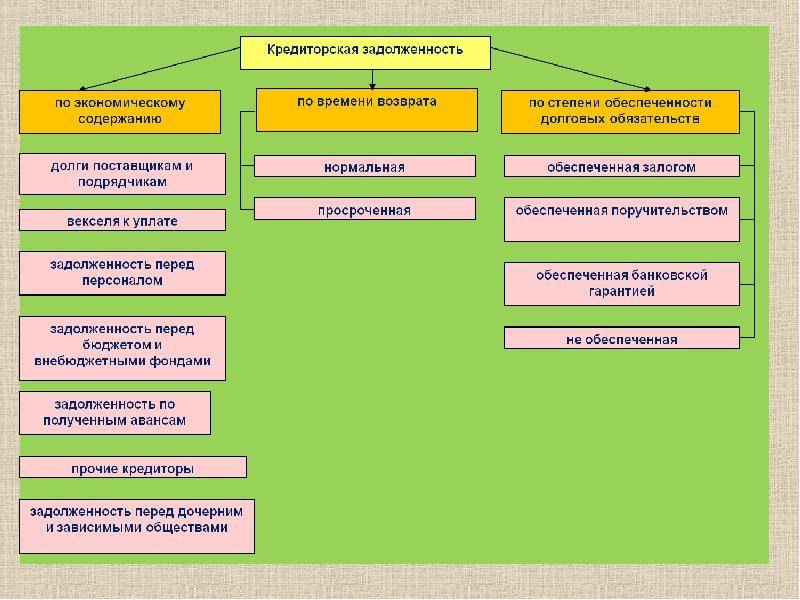

Виды:

- долг перед поставщиками за полученное оборудование;

- долг предприятия по зарплате;

- долг за не поставленные товары.

Задолженность наступает, когда за оказанные услуги и переданный товар не поступает оплата.

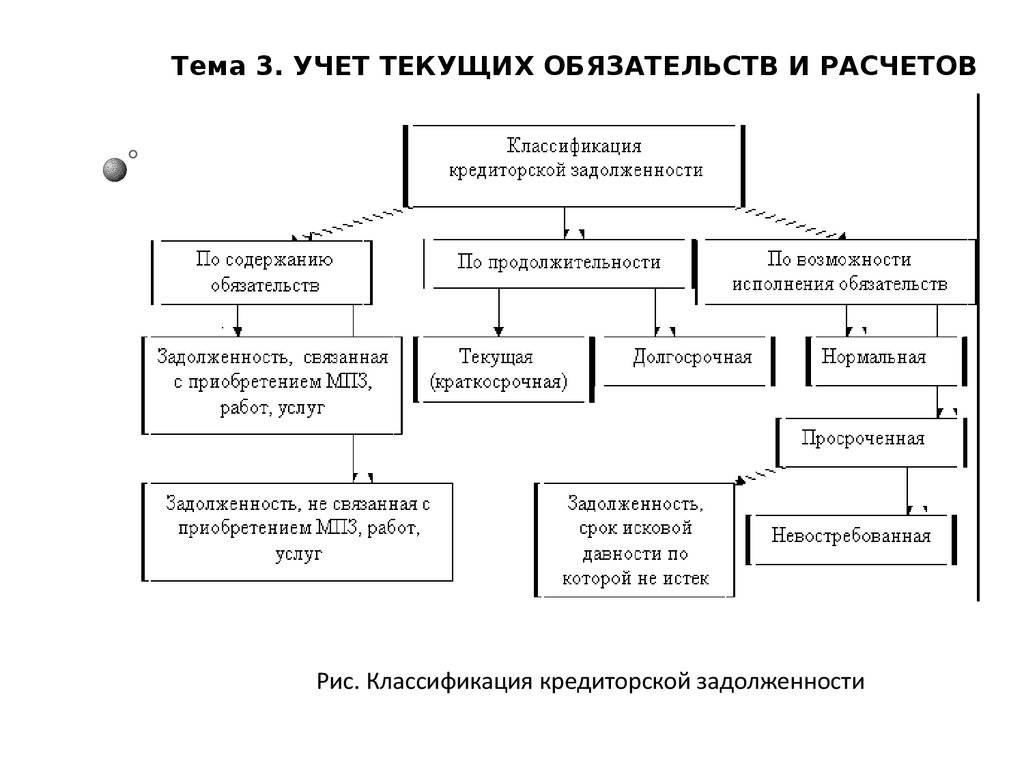

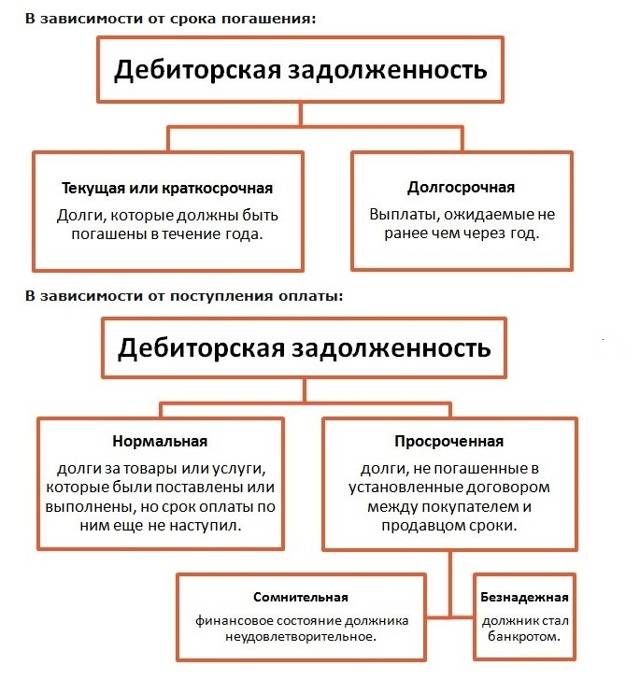

Задолженности в зависимости от срока:

- текущая;

- просроченная.

Текущей будет: Вы купили товар, а расплачиваться будете в конце месяца; воспользовались мобильным интернетом — счет получите в конце месяца. Месяц будет «висеть» долг по оказанным услугам (предоставленным покупкам). В условиях активной рыночной экономики текущая задолженность не представляется таким уж отрицательным явлением.

В зависимости от длительности, задолженность бывает:

- краткосрочная (до 12 месяцев);

- долгосрочная (1 год и больше).

В случае невыплаты долга в срок кредитор в праве:

- решить проблему с помощью переговоров;

- решить вопрос с помощью направления официального письма с претензией (пункт обязателен к исполнению);

- отсутствие ответа на претензию дает прав на подачу иска с требованиями уплаты суммы за просрочку и использования чужой выгоды.

Перед подписанием договора следует внимательно читать условия и вносить правки.

Долги не добавят предприятию финансовой привлекательности для инвесторов и вложений. Сотрудничество на длительный срок требует проверки баланса (у фирм), кредитной истории у физических лиц.

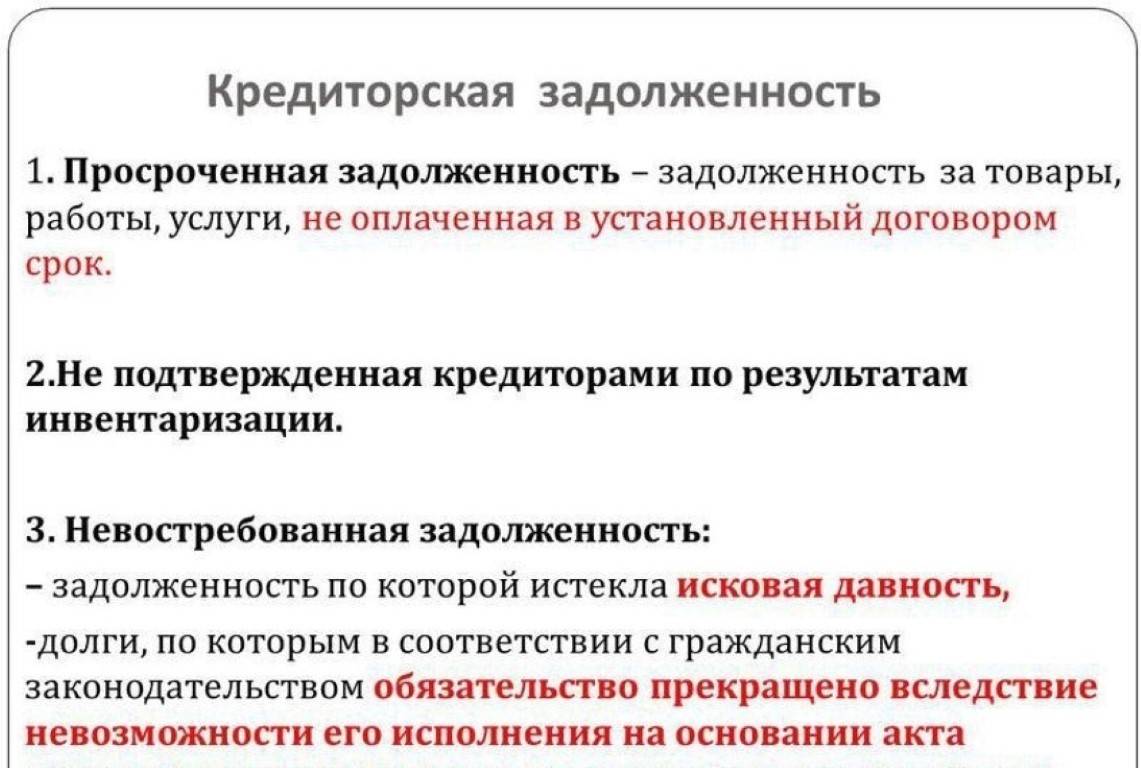

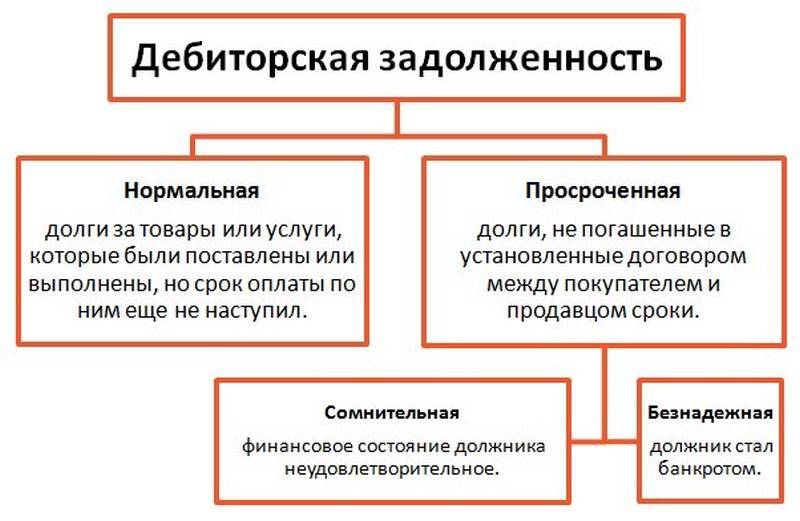

По качеству, задолженность бывает:

- нормальная;

- просроченная: а) сомнительная и б) безнадежная.

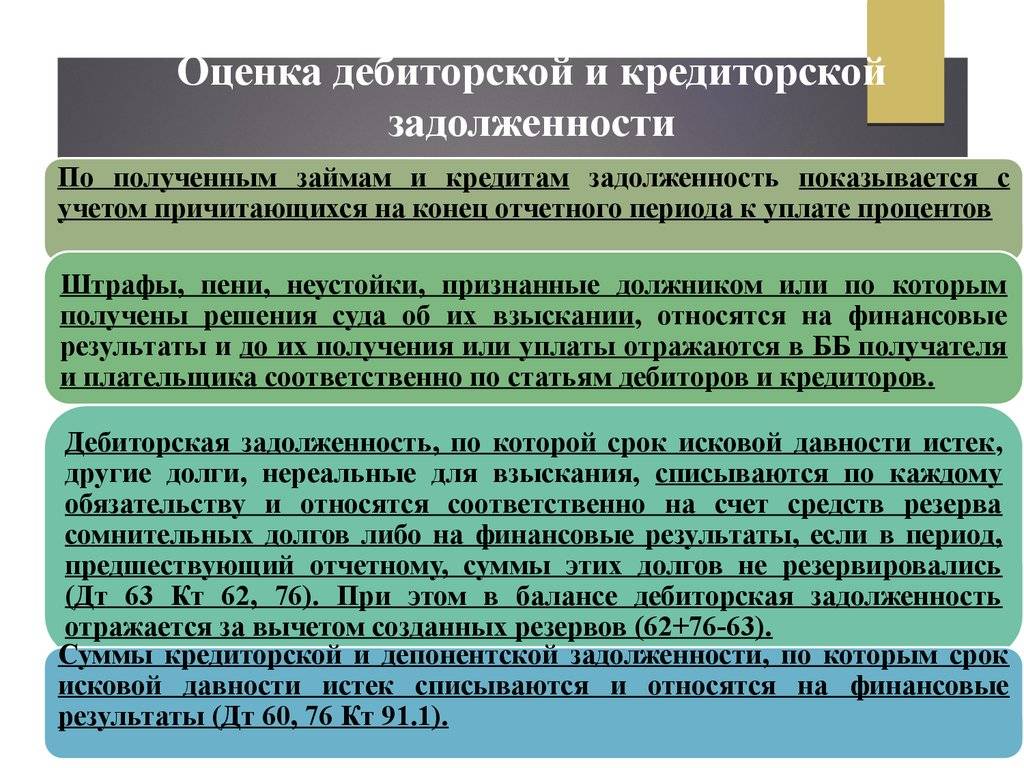

Сомнительная задолженность еще оставляет надежду на погашение, по пункту «б» — ничем не обеспечена. Безнадежную задолженность можно списать, если должника признали банкротом. Нежелание дебитора отдавать долги может привести к уголовному наказанию (штрафы, лишение свободы). Если совсем нет средств для выплаты — фирма может стать должником несостоятельным. И не только фирма. Закон в России позволяет обанкротить и физическое лицо, если у него есть долг свыше 500 000 руб.

За счет расходов «вне реализации» безнадежная задолженность может быть списана на основании:

- указания руководителя;

- письменного подтверждения неисполнимости процедуры взыскания долгов.

Задолженность после данной процедуры должна отслеживаться и указываться в балансе в последующие 5 лет. Покрытие убытков будет осуществляться в счет финансового результата в сторону уменьшения. Чтобы дебиторская задолженность не влияла на прибыль, фирмы обязаны формировать отдельный фонд для подстраховки в случае появления ненадежных дебиторских задолженностей.

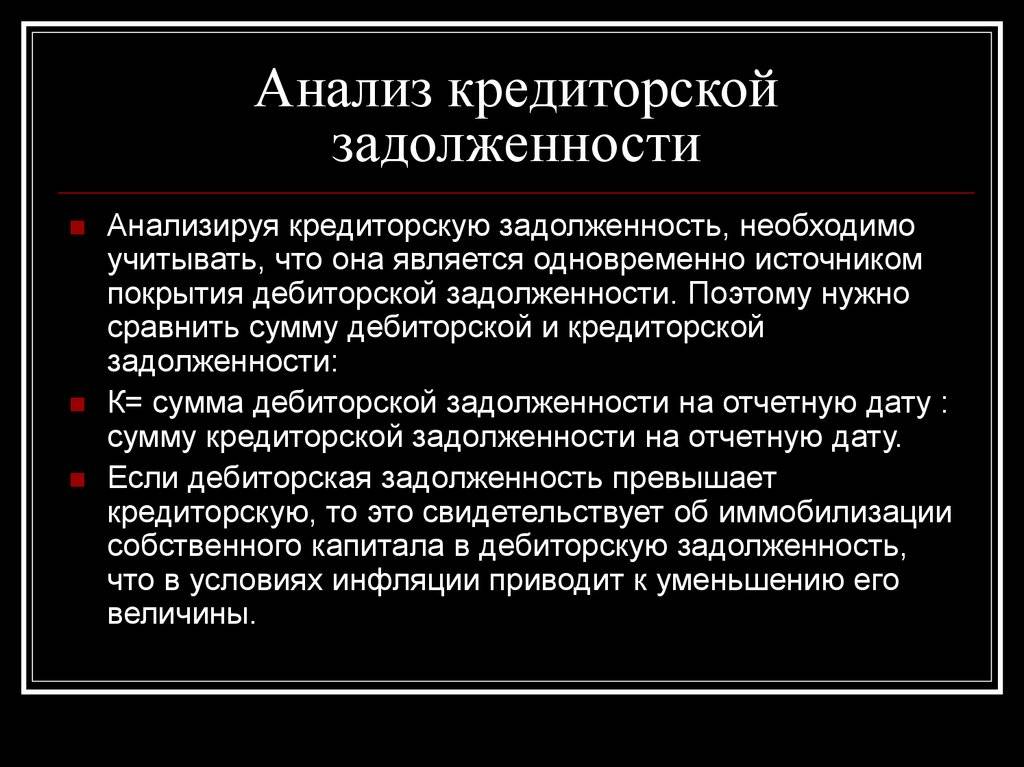

Для ведения успешного бизнеса следует проверять кредиторскую и дебиторскую задолженность. Наличие указанных задолженностей отрицательно повлияют на финансовое благополучие компании. Бухгалтер обязан отслеживать все кредиторские пассивы — эти просроченные обязательства могут служить источником прибыли. С признания долга дебитором после истечения срока исковой давности (в соответствии с гражданским законодательством России — 3 года) трехлетний срок давности начинает исчисляться заново.

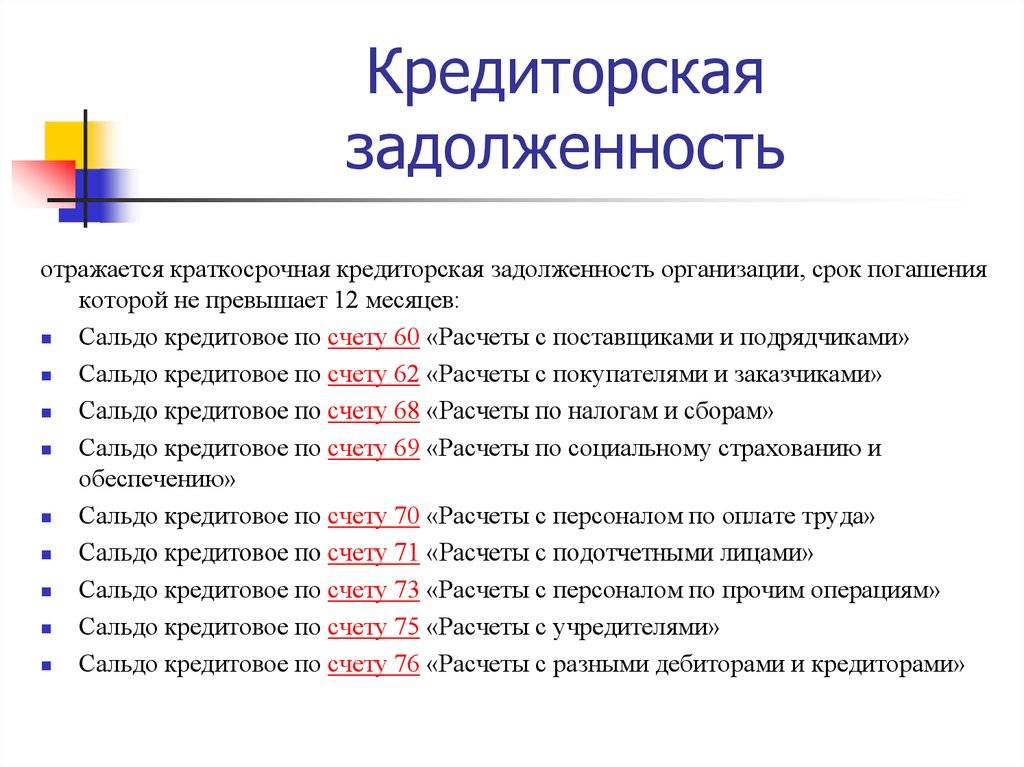

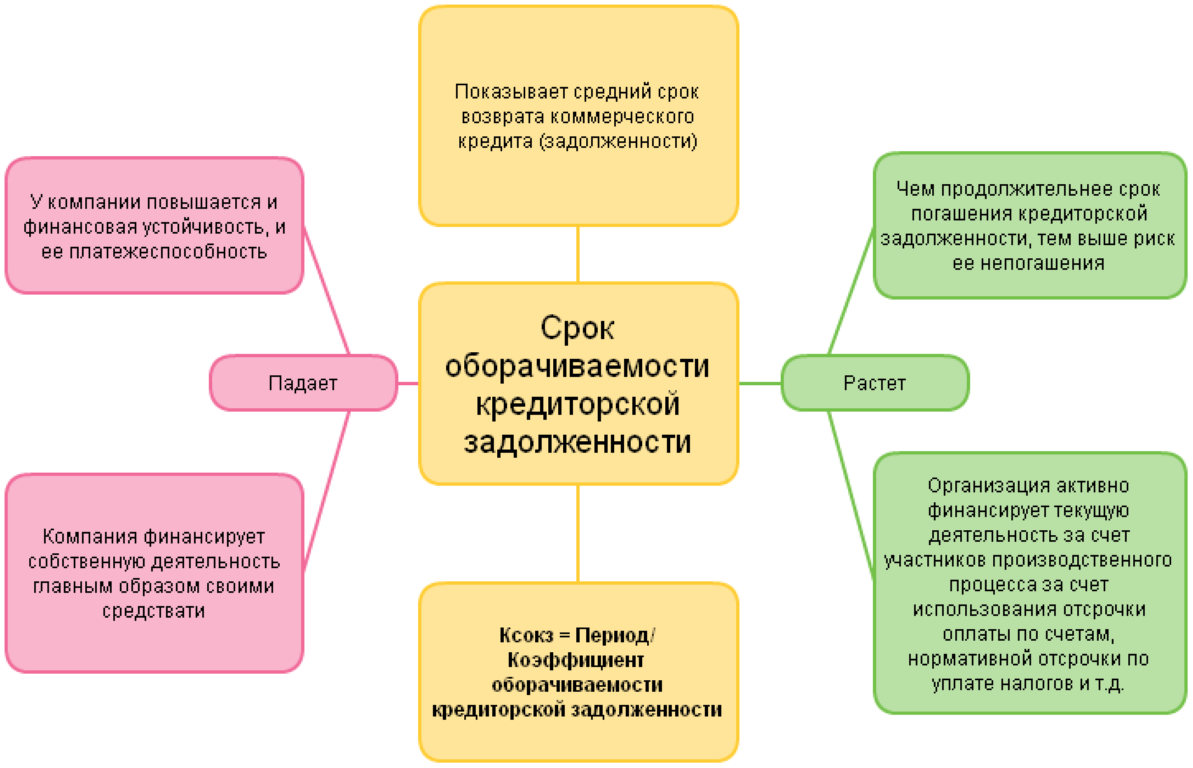

Три показателя, рассчитав которые, можно определить «кредиторку»:

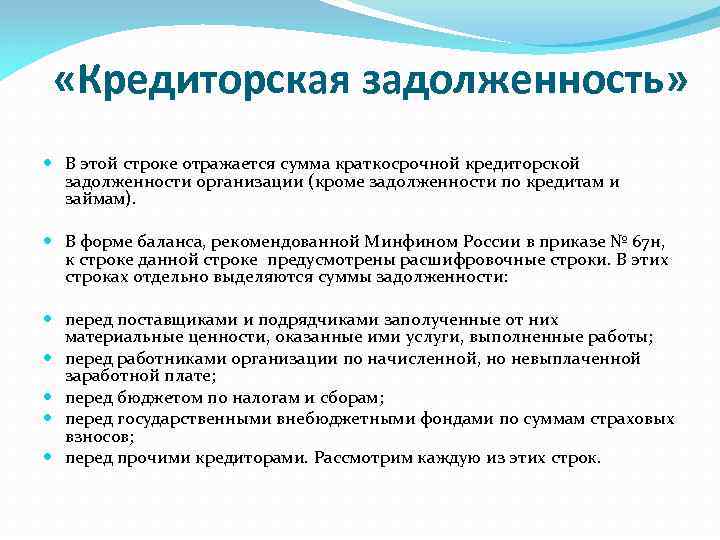

- абсолютный показатель (бухгалтерский баланс, в строке 1520);

- коэффициент обратимости кредиторской задолженности рассчитывается так — k ОКЗ=купленное/средняя величина «кредиторки». Вместо суммы покупок в расчетах используется сумма выручки.

Подробную информацию дают счет учета в бухгалтерии:

- остаток кредитового счета 60 («Расчеты с поставщиками и подрядчиками»);

- остаток кредитового счета 62 («Расчеты с покупателями и заказчикам»);

- остаток кредитового счета 68 («Расчеты по налогам и сборам»);

- кредитовый остаток счета 70 «Расчеты с персоналом по оплате труда» и пр.

Бесконтрольное возникновение кредиторской задолженности приводит к неблагоприятным последствиям для предприятия в близкой и долгосрочной перспективах. Результат просроченной задолженности — результат захват предприятия (как вариант). Проанализировав просрочку, ее покупают у кредитора. Через суд ставят жесткие условия возврата долга, что приводит к переходу прав собственности должника в руки нового владельца (рейдера).

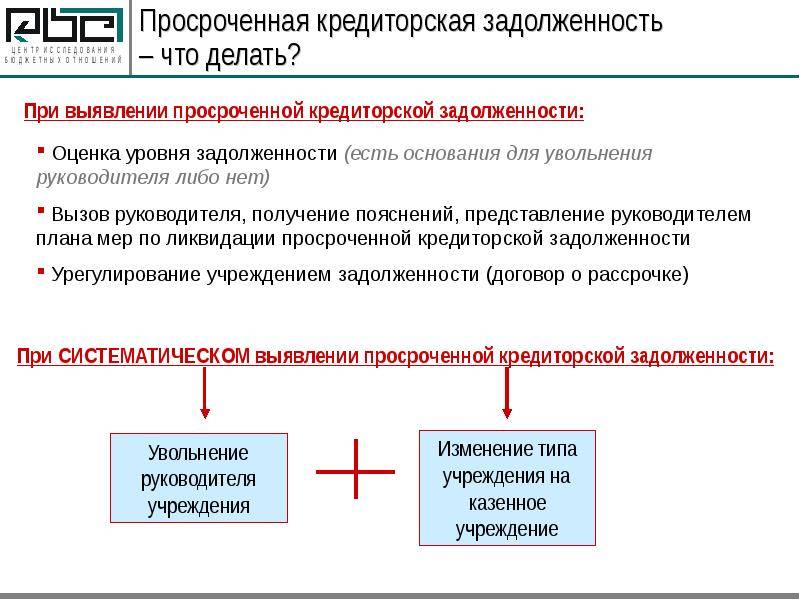

Долги у бюджетных организаций возникает из-за нехватки отчисления средств из бюджета. Невыполнение бюджетных обязательств в рамках утвержденной суммы является нарушением и грозит санкциями руководителю.

Как состоятельные люди покупают одежду

Что такое вексель простыми словами

Подписка на статьи

Какая задолженность выгоднее для предприятия?

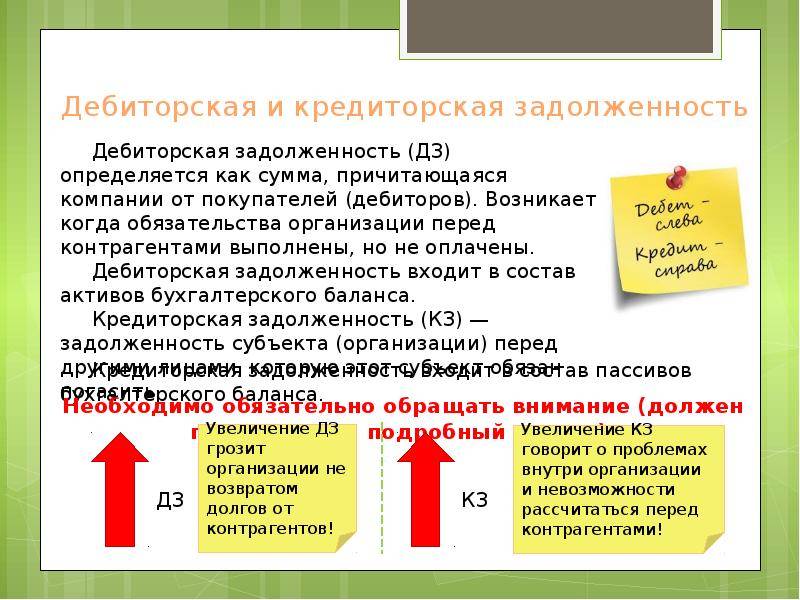

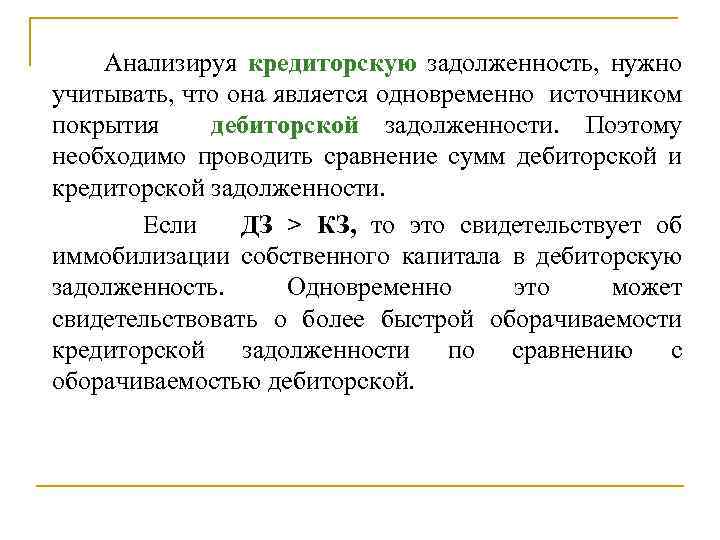

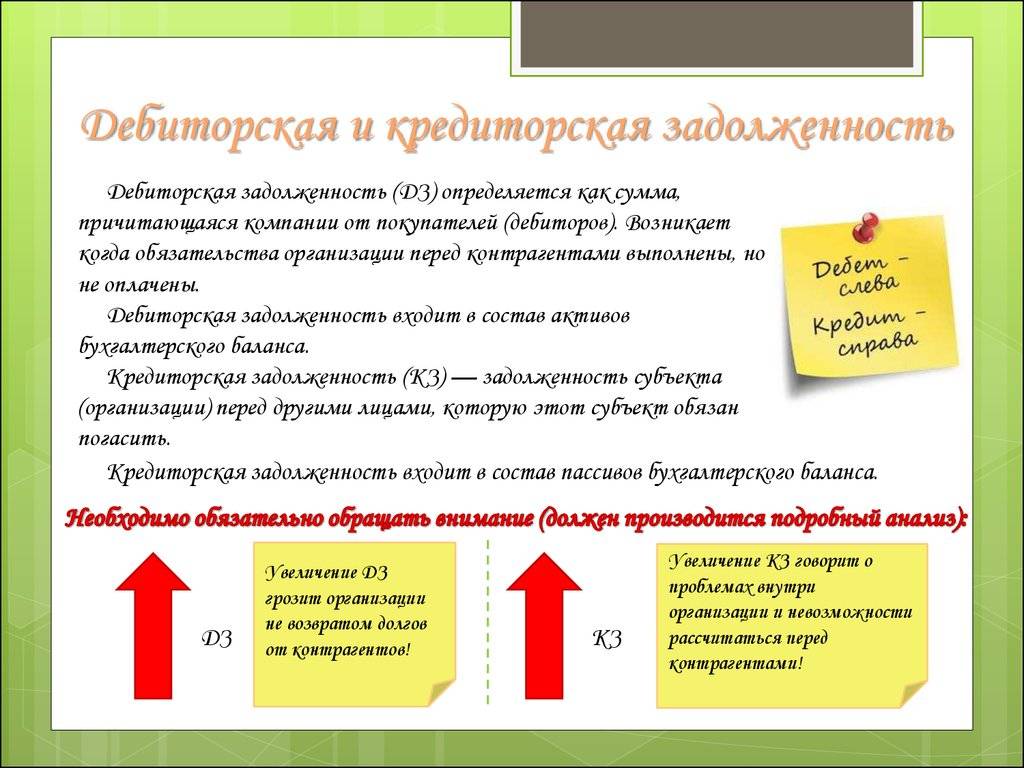

На первый взгляд кажется очевидным, что организации выгодно иметь дебиторский долг, так как это актив, который при погашении принесет доход наличными или безналичными деньгами. А кредиторская – это напротив, обязательства, которые необходимо погашать, тем самым уменьшая реальную прибыль.

Но на самом деле ситуация выглядит иначе. В первом случае предприятие изымает из оборота реальные активы – отгружает товар, оказывает услуги, выдает аванс и так далее, а взамен получает только цифры в отчете, отражающие долг контрагента, а не «реальные» деньги, которые можно вложить в производственный цикл. Дебитор при этом получает товарный (и возможно беспроцентный) кредит, за счет которого он решает проблемы, не затрачивая собственных ресурсов. И если он своевременно не возвратит долг, то предприятию придется взыскивать его через суд или списывать на убыток.

При кредиторской задолженности организация получает товарный кредит – отгруженную продукцию, оказанные услуги и так далее, который будет оплачен за счет будущих финансовых поступлений. То есть компания может увеличить собственный доход за счет сторонних ресурсов. А следовательно, для инвестора, оценивающего перспективы компании и ее акций, встает непростая задача без готовой схемы: нельзя сделать мгновенный вывод, лишь просмотрев в отчетности графу суммарных обязательств обоих типов.

Вывод

Сходства и различия видов задолженности по отношению к компании представлены в таблице.

| Критерий сравнения | ДЗ | КЗ |

| Кто является должником | Сторонний контрагент | Само предприятие |

| В каком разделе отчетности отражается | В активе | В пассиве |

| Виды задолженностей | Текущая, долгосрочная, просроченная, безнадежная | |

| Как ведется учет | Отдельно по каждому контрагенту и каждому договору | |

| Как безнадежная к взысканию задолженность влияет на прибыль | Уменьшает | Увеличивает |

| Начисление штрафов за несвоевременное погашение | Увеличивает потенциальный доход | Уменьшает доход предприятия |

Виды векселей

Прочие долговые обязательства различного происхождения

Долговые обязательства предприятия имеют место в различных направлениях его деятельности. Известные на сегодня виды задолженностей (кредиторская, дебиторская) являются источниками поступления или утечки денежных средств со счетов субъекта. Они могут быть также отражены в пассиве бухгалтерского баланса.

Следует подчеркнуть, что каждый вид задолженности нужно анализировать в соответствие с отдельным кредитором – индивидуально. Там где рассматриваются показатели обобщенного характера, отражается общая сумма долга предприятия перед иными субъектами, с которыми оно взаимодействует. Такое деление проводится лишь в случае распределения задолженностей на группы.

Юрист коллегии правовой защиты. Специализируется на ведении дел, связанных с коллекторами, взысканием долгов и банкротства физических лиц.

Как посчитать сколько в мире денег — классификация

Три обобщенных категории денег:

- Наличные и безналичные деньги;

- Драгоценные металлы;

- Ценные бумаги.

Общая стоимость всех ценностей, включая драгоценные металлы, имущество, инвестиции — квадриллионы долларов.

Точной количественной оценки не существует, но одни только вложения в деривативы (производные инструменты срочного рынка) составляют от $600 трлн до $1,2 квадрлн.

Сколько наличных и безналичных денег в мире

Банкноты и монеты, эмитируемые государственными финансовыми институтами, фактически являются долговыми расписками центральных банков. Оценивают денежную массу по специальным показателям — агрегатам, которые отражают степень ликвидности.

Сколько в мире денег в долларовом эквиваленте

-

Агрегат М0

В него входят кассовая наличность банков и наличность в обращении. Все 157 валют оцениваются в 5 000 000 000 000 долларов.

-

Агрегат М1

М0 плюс максимально ликвидные активы (средства на кредитных карточках, вклады до востребования, дорожные чеки), сумма — более $28,6 трлн.

-

Агрегат М2

С добавлением срочных депозитов, сумма превышает $60 трлн.

-

Агрегат М3

Полная денежная масса вместе с долгосрочными вкладами (включая пенсионные) и облигациями государственных займов. Сумма $80.9 трлн.

Золотой стандарт и сколько денег во всем мире в золоте

Сегодня золото является и товаром, и валютой. Валютный код золота XAU (959) регламентирует международный перечень кодов валют ISO 4217.

- Всё мировое золото стоит $7,8 трлн (все серебро — $14 млрд).

- 17 % золотых запасов приходится на МВФ и центральные банки.

- За год все страны добывают 2 600 тонн золота, увеличивая прирост на 1,6 % ежегодно.

- По данным WGC (англ. World Gold Council, Всемирный золотой совет), все добытые запасы золота составили 183 600 тонн.

Раньше бумажные деньги лишь подтверждали право владения драгоценными металлами. Золотой стандарт впервые был введен в 18 веке в Великобритании. Впоследствии практически во всех странах существовал свободный оборот золота. Во времена мирового кризиса (1929-1933 гг.) золотой стандарт был отменен. Позже вновь принят в Бреттон-Вудском соглашении (в 1944 г.), и снова отменен в 1971 г.

Сколько денег в мире в инвестиций

Инвестиции — средства, вложенные в объекты различного рода деятельности с целью получения прибыли. Это могут быть: имущественные или иные права, ценные бумаги, другие ценности, имеющие объективную оценку стоимости.

Основные области инвестиций и их стоимость:

- Вся коммерческая недвижимость стоит в $7,6 трлн, 31 % приходится на Европу, 31 % — на Америку и 38 % — на все остальные страны.

- Все акции мирового рынка оцениваются в $73 трлн, из них 52 % — это акции американских компаний.

- Все мировые вложения в деривативы составляют более $630 трлн. По другим оценкам их стоимость доходит до $1,2 квадрлн. Точных данных нет.

- Стоимость всех криптовалют равна $146 млрд, из них стоимость биткоинов — $100 млрд, эфириума — $28 млрд, $18 млрд — стоимость всех остальных криптовалют.

Сколько денег должно достаться каждому?

На планете около 7,5 млрд людей, но в мире финансов работает только одно правило: 80% всех денег мира находятся у 20% людей. И половина этих богатеев проживает в Америке. Несмотря на это, уровень бедности американцев ежегодно растет.

Credit Suisse (крупнейший швейцарский финансовый конгломерат) опубликовал отчет, согласно которому 3,5 миллиарда человек имеют менее чем 1% всех денег мира. Эта печальная статистика заставляет задуматься, но только не тех, кто имеет на своих счетах остальные средства.

Самыми богатыми людьми в мире по мнению Forbes считаются: Джефф Безос (состояние 112 млрд. дол.), Билл Гейтс (состояние 90 млрд. дол.), Уоррен Баффен (состояние 84 млрд. дол.)

Штаты не единственная страна, которая может похвастаться гражданами с миллионными состояниями. За ней идут Арабские Эмираты, Австралия и Европа.

По неофициальным подсчетам, если разделить все деньги, которые есть в мире, то на каждого жителя планеты придется по $10 600.

Деньги всегда будоражили и манили людей. Многие посвящают всю свою жизнь накоплениям. А кто-то бездумно тратит их. Но всех объединяет одно желание – овладеть желанными купюрами. Нужно помнить, что деньги помогают достигнуть своей цели, но сами ей не являются.

Интересные факты

- 80 % всех существующих денег в мире принадлежат 20 % людей.

- Состояние богатейших людей — $1,9 трлн, из них Билл Гейтс $95,6 мрд, Джефф Безос (основатель Amazon) $150 млрд, Эдвард Уоррен Баффетт (американский инвестор, предприниматель) $108,4 млрд.

- Стоимость самой крупной компании по капитализации — Apple в 2018 г. превысила $1 трлн. Капитализация российского фондового рынка — $646 млрд.

- Рекордная сделка на фондовом рынке в $15 млрд принадлежит Джону Полсону, главе фонда Paulson&Co. Предрекая крушение ипотечного рынка США в 2007 году, Полсон сыграл против ипотечных активов и оказался прав.

- Общая сумма мирового долга — $215 триллионов, 35 % этой суммы образовалось после мирового кризиса 2008 года. Общий суверенный государственный долг — $60 трлн, 24 % из которых — госдолг стран ЕС, 30 % — долг США.

- Ежедневный оборот межбанковского рынка FOREX (англ. Foreign Exchange) — свыше $5 трлн. Самую крупную валютную сделку совершил Джорж Сорос в 1992 г., продавший 10 млрд фунтов и заработавший за один день $1 млрд. После этого Великобритания вышла из системы европейского регулированию валютных курсов.

В частных руках сосредоточено активов более чем в $215 трлн. В 10 богатейших городах планеты, активы самых богатых людей превышают цифру $1 трлн. Сумасшедшая цифра с двенадцатью нулями на конце.

Причины образования

Если одна сторона по договоренности не выполняет условия документа, то формируется и кредиторская, и дебиторская задолженности.

Анализ состояния показателя осуществляет компания, и разрешение в большинстве случаев может быть разное. Если стороны не приходят к общему решению, то процесс переходит в судебное заседание, что потребует дополнительных финансовых затрат. Стоит также помнить, что злостное уклонение от уплаты влечет за собой привлечение стороны договоренности к ответственности по закону.

Также главной причиной образования кредиторской задолженности становится неправильное финансирование расхода компании. Особенно, когда это производится в пределах коэффициентов по смете. Это касается работы с бюджетными денежными средствами. Если берутся денежные средства или иные обязательства сверх бюджета, то они считаются небюджетными.

Соответственно, ответственные должны контролировать своевременное перечисление и получение первичной документации. В документах должны оговариваться нюансы и особенности предоставления товаров и услуг. К первичным документам также стоит отнести счета-фактуры, платежные поручения, что позволит доказать расходы в судебном порядке. Также это позволяет оплачивать обязательства своевременно для минимизации шансов образования кредиторской задолженности.

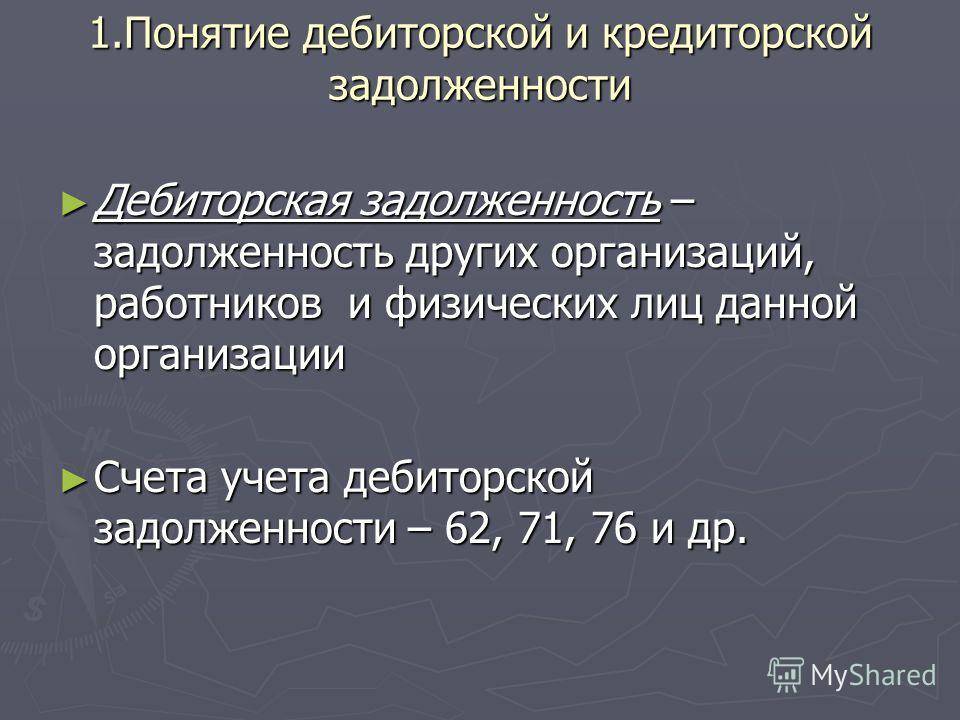

Понятие дебиторской задолженности

Дебиторской задолженностью называют сумму обязательств, которые несут в отношении юридического лица потребители продукции, выгодоприобретатели по контрактам и иные лица, обязательства которых подтверждены законодательством РФ или условиями договора с юрлицом.

Учет дебиторской задолженности осуществляется бухгалтерией, такой вид долгов является активами юрлица, так как являет собой планируемые поступления средств или оцененных товаров, работ или услуг.

Структура дебиторской задолженности включает в себя:

- общую сумму всех долгов в рублях;

- количество должников и их статус;

- тип обязательств;

- срок возврата долга.

Суммарная дебиторская задолженность учитывается в бухучете, как оборотный капитал, из него может вычитаться невозвратная часть задолженности. Должники юрлица могут находиться в статусе контрагентов по сделкам, розничных покупателей или потребителей услуг (юридических и физических лиц).

Типы обязательств

По типу обязательств долги могут быть в денежной форме, а также в форме товаров, работ или услуг.

В денежной форме задолженность перед юрлицом возникает у потребителей его продукции, если оплата предусмотрена после получения товара или услуги. Компании, не являющиеся кредитными организациями, могут выступать в качестве частных заемщиков для третьих лиц по индивидуально составленным договорам в целях получения дополнительной прибыли, и сумма, причитающаяся к возврату, также является дебиторской задолженностью в денежной форме.

В форме неденежных обязательств дебиторская задолженность возникает в отношении подрядчиков и исполнителей услуг, получивших аванс.

Сроки возврата

По сроку возврата дебиторская задолженность может быть краткосрочной и долгосрочной. К краткосрочным относятся долги от клиентов, получивших товар или услугу, нематериальные обязательства подрядчиков и обязательства контрагентов по краткосрочным договорам, а долгосрочная дебиторская задолженность может возникать при выдаче долгосрочных займов или заключении длительных контрактов – срок такой задолженности начинается от 1 года.

Виды задолженности

По качеству (возвратности) различают следующие основные виды дебиторской задолженности:

- текущую;

- просроченную.

Текущая задолженность регулярно выплачивается клиентами и иными лицами без возникновения просрочек, причем плательщики могут быть постоянными или разовыми, но суммарно создающими непрерывный финансовый поток средств, вливающихся в оборотный капитал.

Качество просроченной задолженности зависит от следующих факторов:

- срока просрочки;

- наличия обеспечения;

- наличия обратной связи от должника.

Небольшая просрочка и готовность должника погасить задолженность говорит о высоком качестве задолженности – такие долги являются полноценным высоколиквидным активом.

Долги с просрочками более 3 месяцев относятся к дебиторской задолженности низкого качества. Если при этом такие долги не обеспечены залогом или обязательством (поручительством), то они переходят в категорию сомнительной задолженности.

Сомнительная задолженность в различной учетной политике предприятия может исключаться из оборотных средств и почти всегда считается низколиквидным активом. В целях предотвращения банкротства организации сомнительные долги обычно продают третьим лицам, работая при этом над устранением причин их возникновения.

Наличие обеспечения существенно повышает качество задолженности, так как дает возможность погасить ее за счет продажи предмета залога.

Если от должника нет обратной связи более 3 лет и его обязательство ничем не обеспечено, то такая задолженность называется невозвратной.

Дебиторская задолженность также может быть:

- просуженной;

- непросуженной.

Задолженность называют просуженной, если кредитор подал в суд о взыскании долга, и суд удовлетворил его требование. Взысканием просуженных долгов занимаются судебные приставы, но просуженность не является показателем высокого качества долга, так как у должника могут отсутствовать собственность и источники дохода, что делает взыскание затруднительным даже с помощью судебных приставов.

Непросуженной называют задолженность, взыскание которой через суд ещё не проводилось.

Невозвратную дебиторскую задолженность также можно взыскать через суд, невзирая на истечение сроков исковой давности, так как такие сроки принимаются судом во внимание только в том случае, если на них указал сам должник, направив соответствующее возражение на судебный приказ в течение 10 дней после получения сведений о его вынесении

Поделись с друзьями!

Поделись с друзьями!

Кредитная задолженность

Кредитная задолженность – это обязательства юридического или физического лица по выплате кредита. Она возникает на основании договора кредитования, в котором участвуют две стороны:

- кредитор – банк или иная кредитно-финансовая организация, выдающая кредит

- заемщик – физическое или юридическое лицо, получающее кредит

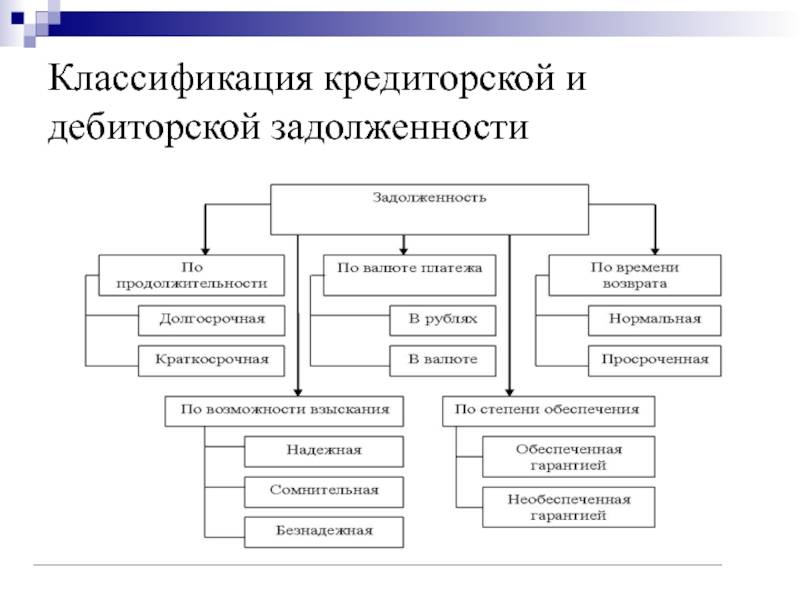

Кредитные долги классифицируются по ряду признаков:

Кредитную задолженность считают краткосрочной, если срок ее погашения ограничен 12 месяцами. Если период действия договора кредитования свыше года – это долгосрочные долги.

Текущей является нормальная задолженность, срок оплаты которой еще не наступил. Просроченной – срок погашения которой уже пропущен.

Если при оформлении кредита заемщик предоставил кредитору какой-либо объект движимого или недвижимого имущества в качестве залога, т.е. гарантии возвратности, такая задолженность считается долгом с обеспечением. Если клиент не будет погашать ее, банк сможет забрать предмет залога в свою собственность и реализовать его, а деньги направить на погашение задолженности по кредитным платежам.

В противном случае кредитная задолженность считается без обеспечения. В случае просрочек по оплате банк сможет вернуть ее только в судебном порядке.

Предметом залога, как правило, являются материальные ценности пригодные для реализации – здания, сооружения, жилплощадь, коммерческие помещения, автомобиль, производственное оборудование и т.д.

Интересный факт. В России 4 сентября 2020 г. был впервые выдан кредит, обеспечением по которому выступал нематериальный актив – объект интеллектуальной собственности. В лице кредитора выступал МСП Банк, а в лице заемщика – ООО «ЭнергоЭлемент». Объектом залога стали 2 патента – на литий-ионную батарею и зарядное устройство к ней. Сумма займа составила более 4 миллионов рублей.

Если заемщиком является юридическое лицо, кредитная задолженность считается коммерческой. А если физ. лицо – потребительской.

Надежным клиентам кредитно-финансовые организации предлагают воспользоваться такой услугой, как овердрафт. Если у физ. или юр. лица недостаточно собственных средств на счете, он может частично расплатиться за покупки деньгами банка — фактически это обычный кредит, но предоставляемый автоматически. При возврате долга за пользование заемными средствами необходимо будет уплатить проценты кредитору.

Рисунок выше показывает изменение средневзвешенной ставки по кредитам в сравнении с ключевой ставкой с момента появления последней (сентябрь 2013). Видно, что например верхняя кривая по кредитам до 1 года очень сильно коррелирует с ключевой ставкой: снижение последней с максимума в конце 2014 г. привело к аналогичному понижению кредитной ставки. Т.е. в абсолютной шкале банковский кредит дешевел.

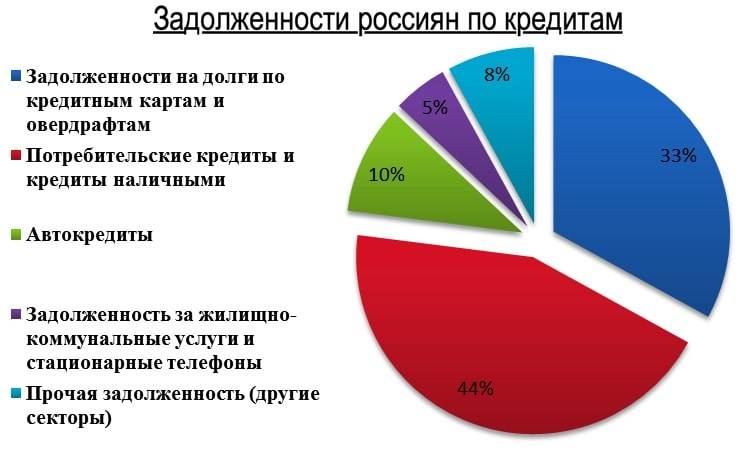

При этом разрыв между синей и черной кривой был максимален в начале графика, составляя чуть менее 20%, и впоследствии также снижался, выйдя к 2020 году на уровень около или даже менее 10%. Тем не менее в начале 2020 г. просроченный долг россиян только по кредитным картам оказался на уровне 125 млрд. рублей, а общая задолженность перед банками и МФО к середине года и вовсе составила почти 20 трлн. р., не считая валютных займов. Средний прирост за последние 10 лет был около 20% в год.

Каким будет разрыв между процентной и кредитной ставкой в будущем? Трудно сказать, но рассчитывать на постоянно улучшающиеся условия кредитования не стоит – хотя бы потому, что ставка от ЦБ на дату статьи обновила исторический минимум и находится не так далеко от европейского нуля. С другой стороны, банки всегда пытаются максимизировать прибыль. Это косвенно подтверждают и проценты по кредитной карте, о которых мы поговорим ниже.

Описание

Верховка принадлежит к семейству карповых.

Верховка принадлежит к семейству карповых.

Мельче своей старшей сестры уклейки.

Коротенькое широкое тельце умеренно прижато с боков, имеет яркий металлический отлив. Мелкая рыбка — при длине тела в 8 см, весит не более 10 гр.

Конусообразная головка, глаза большие, серо-зеленого цвета. Рот сильно скошенный, диагональный, вершина рта практически на уровне верхнего края глаза.

Окрас спинки серо-болотный, плавники прозрачные болотно-оливковые или белесые. Боковая вертикаль короткая темно-синяя или голубоватая, чаще расположена ближе к хвосту.

Живет верховка мало, 3-4 года. Цвет её варьируется сообразно характеру среды обитания и режима питания. В период брачных игр самцы приобретают своеобразный эпителиальный узор – темноватые бугорки на голове.

Самки приобретают ороговевший бугристый ореол вокруг мочеполового отверстия. Верховку с уклейкой роднит еще и легко шелушащаяся чешуя.

Кредиторская задолженность предприятия и ее виды

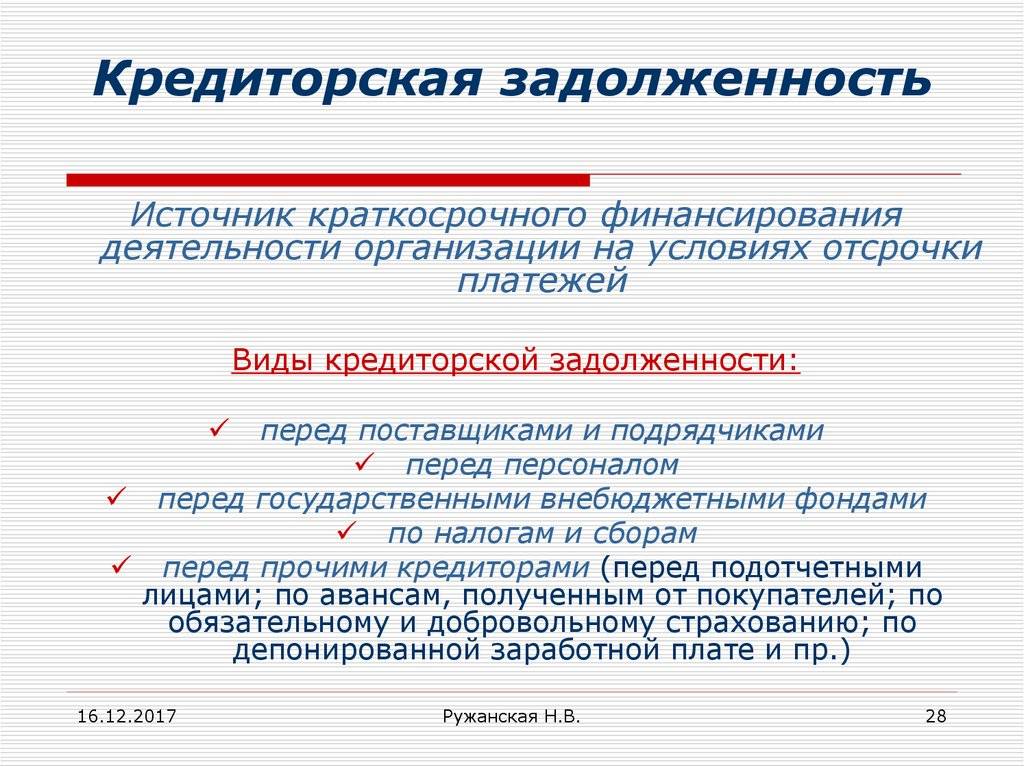

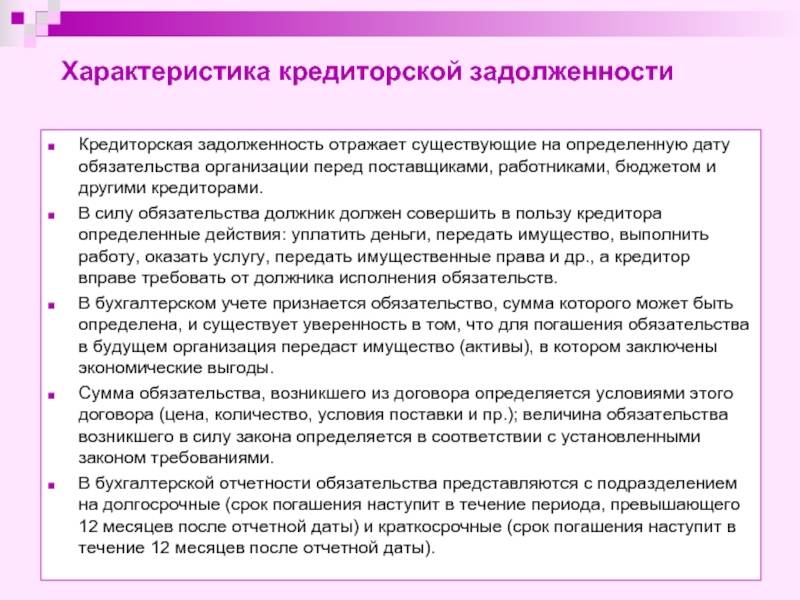

Использование привлеченных заемных средств позволяет повысить объем хозяйственных операций, увеличить оборот, повысить рентабельность собственного капитала, а также расширить инвестиционные возможности предприятия.

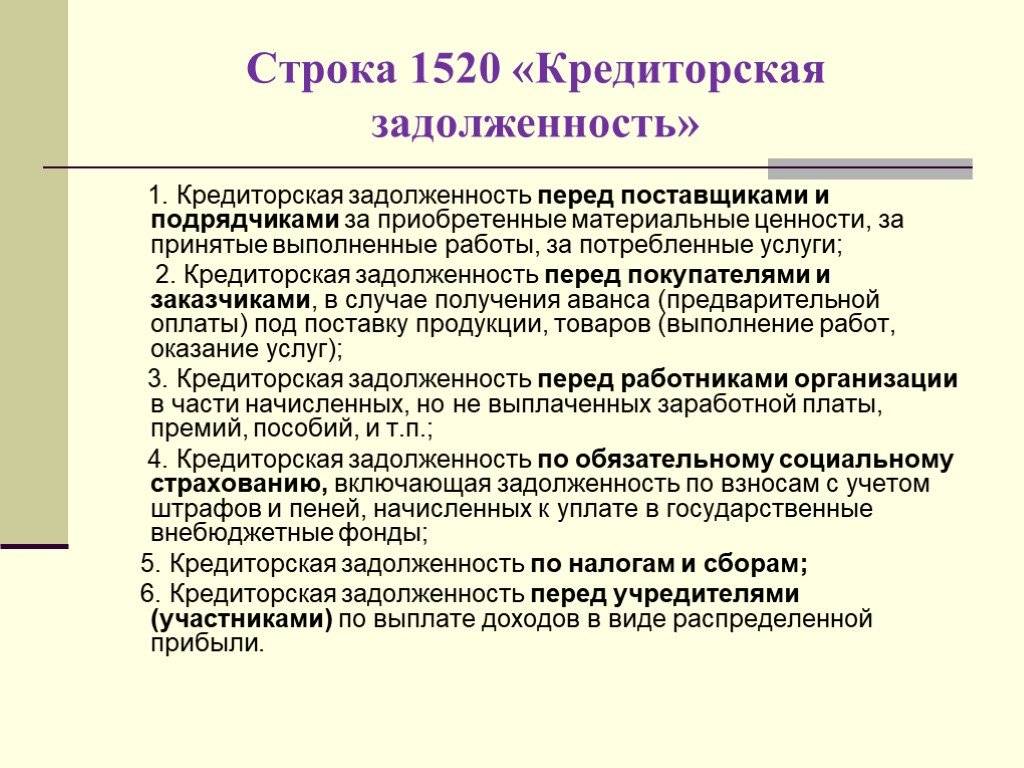

В балансе кредиторская задолженность отражается в разделе “V. Краткосрочные обязательства” по строке 1520. По своей сущности, кредиторская задолженность является спонтанным источником финансирования, так как зависит от совершаемых сделок в ходе осуществления хозяйственной деятельности и не относится к запланированным источникам формирования капитала.

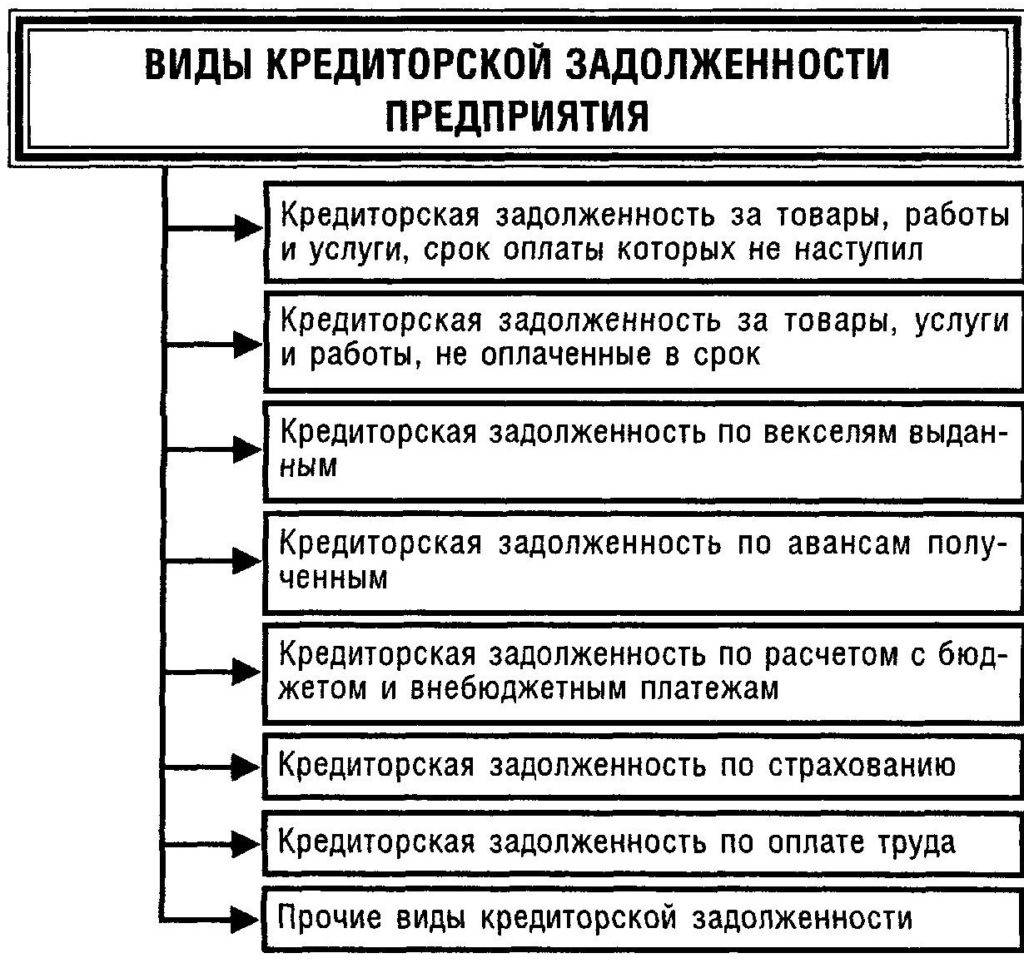

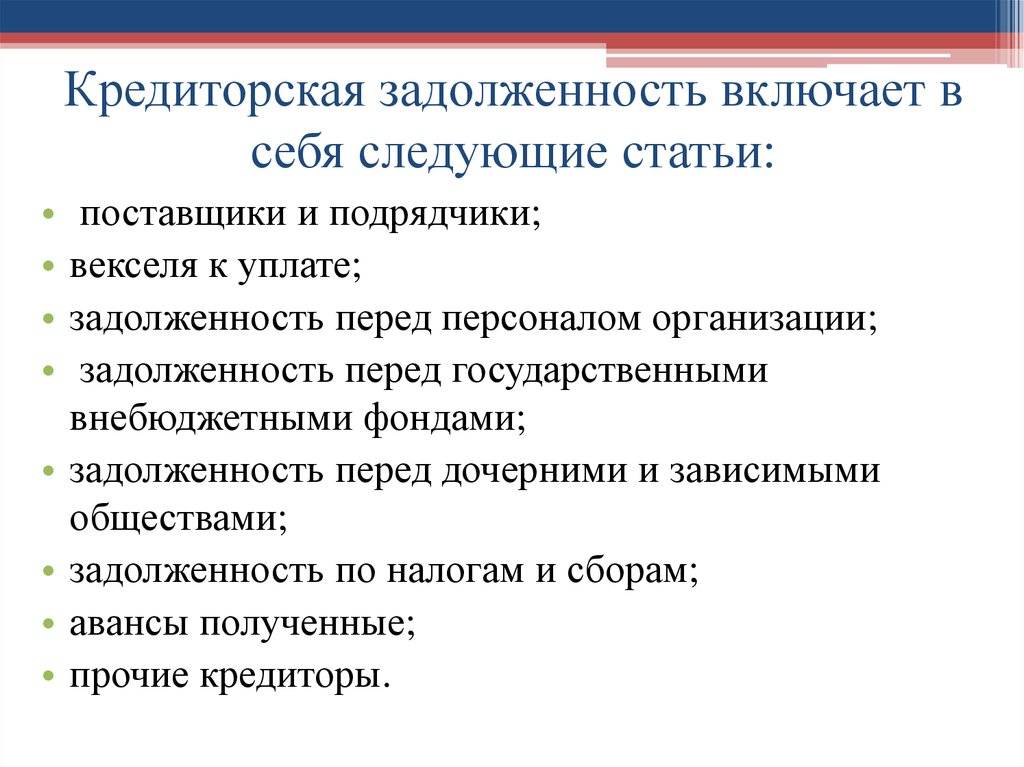

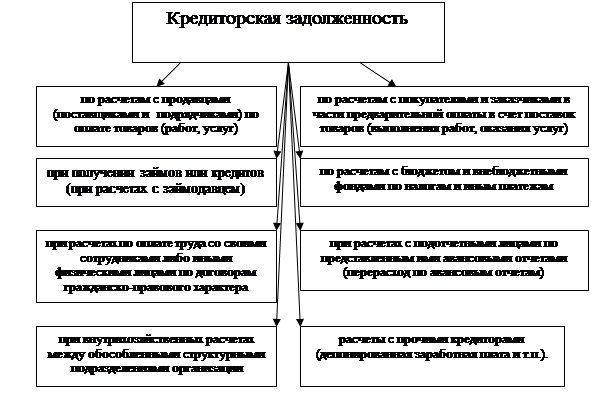

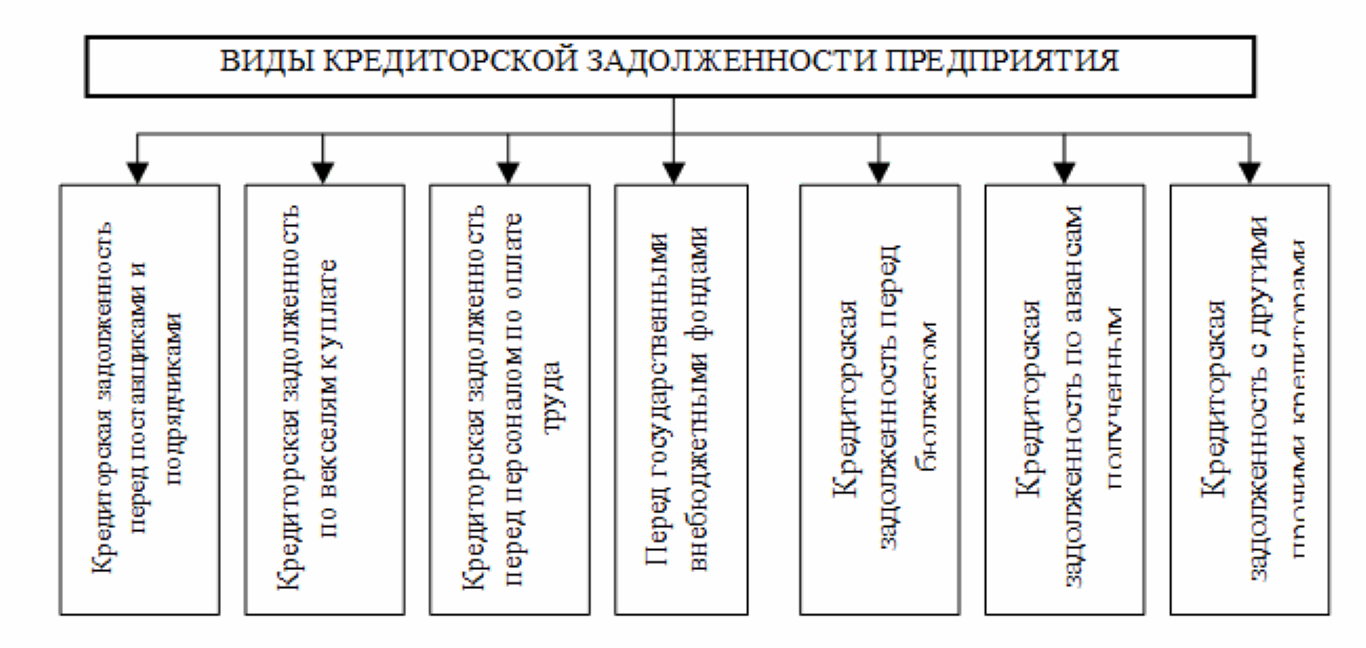

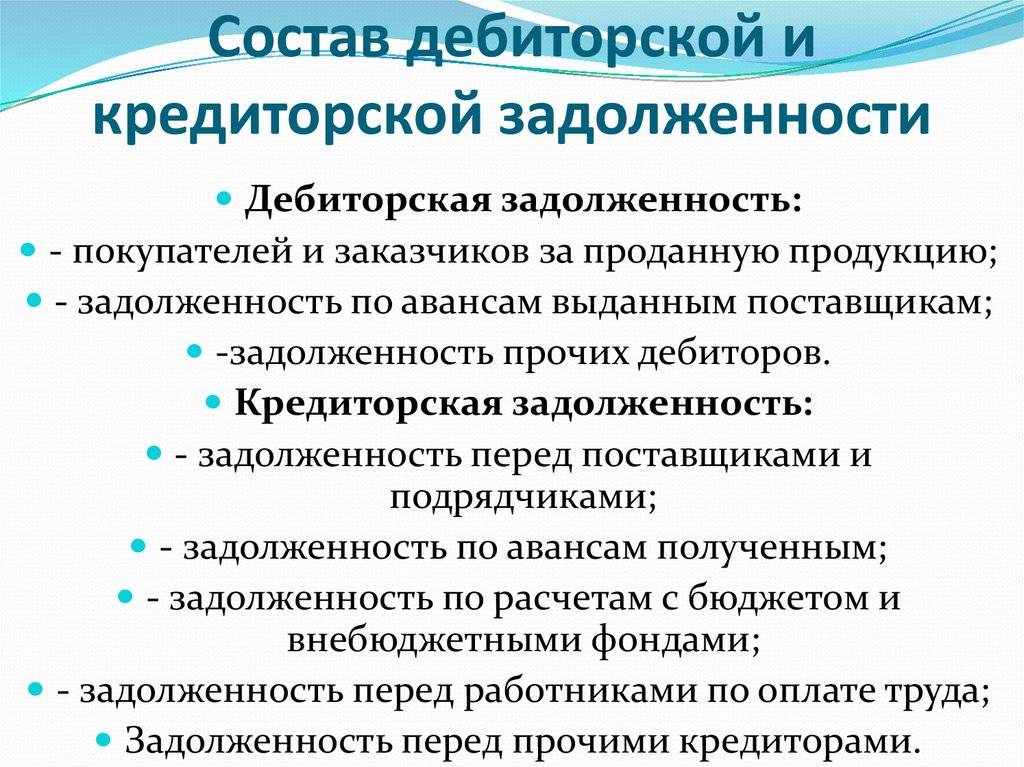

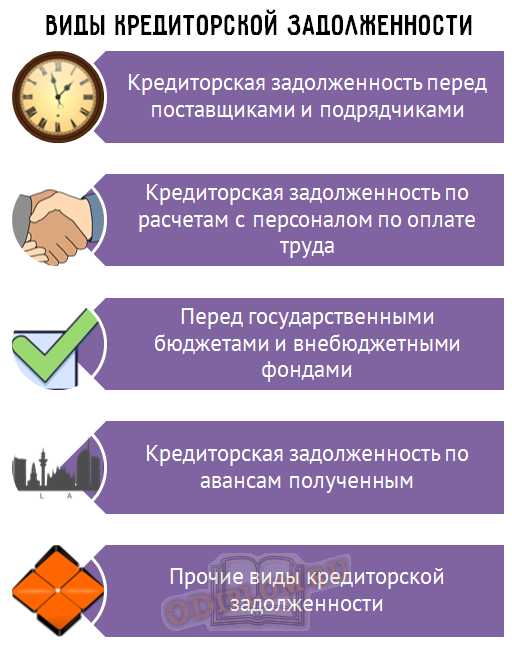

Виды кредиторской задолженности

Внешняя кредиторская задолженность – все виды заемных средств, формируемых за счет внешних источников. Внутренняя кредиторская задолженность – все остальные виды задолженности предприятия.

Обязательства данного вида возникают у предприятия вследствие особенностей расчетов, поэтому являются закономерным элементом хозяйственной деятельности. Однако, возникновение в результате нарушения финансовой дисциплины является недопустимым, например, из-за нарушения предприятием сроков оплаты товара и расчетных документов. Соответственно, кредиторская задолженность может быть непросроченной и просроченной.

Размер кредиторской задолженности определяется несколькими факторами:

- договора оплаты с поставщиками и подрядчиками;

- уровень насыщенности рынка;

- кредитная политика предприятия;

- качество анализа кредиторской задолженности;

- система расчетов принятая на предприятии.

Подробней о видах дебиторской и кредиторской задолженности

В учете как кредиторскую, так и дебиторскую задолженность разделяют по видам, исходя из источника ее возникновения, сроков погашения или не погашения, взятых обязательств. Рассмотрим, какой может быть кредиторка и дебиторка.

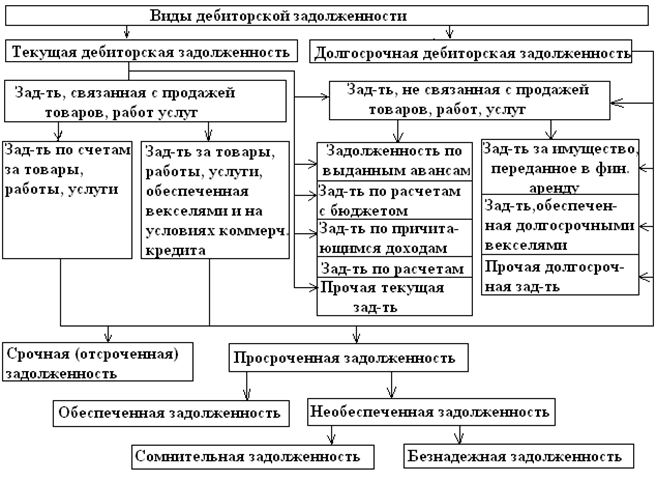

Как классифицируется дебиторская задолженность в бухгалтерском учете

Углубимся в «недра» бухгалтерского учета и попробуем доступными словами объяснить, какой бывает дебиторская задолженность. Условно все долги по дебиторке можно разделить на два вида:

- Торговая дебиторская задолженность — представляет собой суммы обязательств покупателей, возникшие за реализацию товаров и услуг, выпущенных в результате основной деятельности.

- Неторговая дебиторка появляется как следствие других видов деятельности (авансы выданные служащим, дивиденды, наперед переведенные бюджетные обязательства и др.)

Исходя из сроков получения обязательств, можно выделить:

- долгосрочную дебиторскую задолженность предприятия со сроками по ее выплате больше года;

- краткосрочную, погашается на протяжении года.

Какая будет «висеть» дебиторка фиксируется в учетных документах, а по факту выплат или задержки по ним, подразделить ее можно на:

- нормальную;

- просроченную.

Если с нормальной все ясно, то с просроченной следует разбираться подробней. Логично возникает вопрос: просроченная дебиторская задолженность – это сколько месяцев задолженности? При просроченных обязательствах говорить о конкретных месяцах не корректно, поскольку причины неуплаты могут быть разными и по ним также существуют подвиды дебиторки.

- Сомнительная дебиторская задолженность – это обязательства перед предприятием, в погашении которых нет уверенности из-за неудовлетворительной платежеспособности дебитора.

- Невостребованные обязательства. В эту группу входят долги, которые были невостребованные из-за ошибки со стороны бухгалтера или другой материально ответственной особы.

- Мораторная дебиторская задолженность – это висящее обязательство, которое возникает в период, когда предприятие проходит процедуру банкротства и ваша компания не может предъявить финансовые требования.

- Безнадежная дебиторская задолженность – это «мертвые» долги, оплата каковых сводится к нулю. Такими являются обязательства дебитора признанного банкротом.

Следует отметить прочую дебиторскую задолженность организации. Это понятие включает в себя различные статьи расчетов как товарного, так и нетоварного характера.

В последнее время все чаще практикуется снижение рисков предприятия посредством страхования дебиторской задолженности. Это надежный инструмент сведения к минимуму возможности стать дебиторке безнадежной.

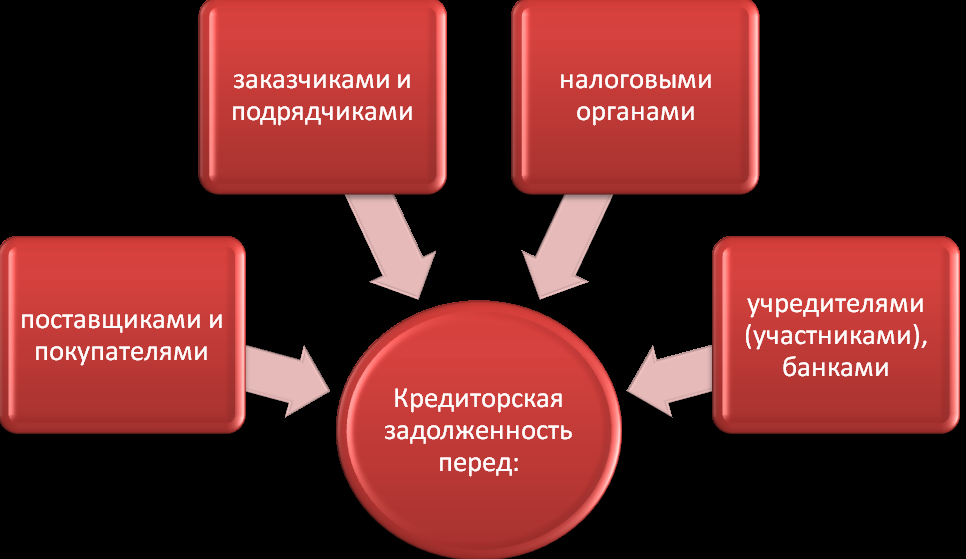

Кредиторская задолженность: понятия и виды

Теперь разберемся с понятием кредиторки, когда возникает и какой бывает. Выделяют следующие разновидности кредиторских обязательств:

- перед сотрудниками;

- перед поставщиками, подрядчиками;

- перед бюджетом, по налогам, сборам.

Как и дебиторка, кредиторские обязательства могут быть:

- текущими – период до трех месяцев;

- краткосрочными – расчет производится по сроку до одного года;

- долгосрочными – возмещение ожидается больше года;

- ликвидными – от 3 лет (подлежат списанию).