Справочная информация

ДокументыЗаконыИзвещенияУтверждения документовДоговораЗапросы предложенийТехнические заданияПланы развитияДокументоведениеАналитикаМероприятияКонкурсыИтогиАдминистрации городовПриказыКонтрактыВыполнение работПротоколы рассмотрения заявокАукционыПроектыПротоколыБюджетные организацииМуниципалитетыРайоныОбразованияПрограммыОтчетыпо упоминаниямДокументная базаЦенные бумагиПоложенияФинансовые документыПостановленияРубрикатор по темамФинансыгорода Российской Федерациирегионыпо точным датамРегламентыТерминыНаучная терминологияФинансоваяЭкономическаяВремяДаты2015 год2016 годДокументы в финансовой сферев инвестиционной

Понятие и виды

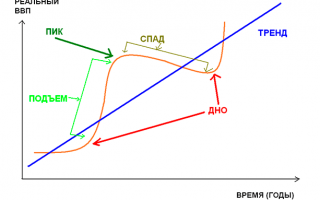

Среди экономистов уже несколько десятилетий пользуется популярностью теория волнообразного развития экономики или ее цикличность. Суть в том, что в своем развитии она проходит несколько фаз:

- Подъем (оживление, рост). Происходит рост экономики, инфляция держится на низких отметках, безработица снижается.

- Пик. Высшая точка роста экономики. Производство развивается, активно внедряются новые технологии, безработица достигла своей минимальной отметки.

- Спад (рецессия). Рост замедляется, падают деловая и инвестиционная активности, растут безработица и инфляция.

- Дно (депрессия, кризис). Объемы производства падают. Высокая инфляция и безработица, низкая деловая и инвестиционная активности.

ВВП – это экономический показатель, который означает общий объем произведенных в стране товаров и услуг. По нему оценивают уровень развития конкретной экономики. Органы статистики рассчитывают ВВП за месяц, квартал и год в денежных единицах (национальной валюте и мировой). Для сравнения определяют темпы роста/падения по отношению к аналогичному периоду прошлого года или к предыдущему периоду. Например, в России по итогам 2018 года ВВП вырос на 1,9 %.

Рецессия – неизбежный процесс. Его переживали и еще будут переживать экономики всех стран без исключения. Он может длиться от нескольких месяцев до нескольких лет. Экономисты не склонны рассматривать рецессию как катастрофу. При ней экономика хоть и замедленными темпами, но развивается.

При грамотном управлении последствия для страны минимальные. При серьезных просчетах правительства рецессия перерастает в депрессию или экономический кризис, выбраться из которого значительно тяжелее.

Виды:

- Незапланированная, которая вызвана не зависящими от государственной политики причинами (катастрофы, природные катаклизмы).

- Вызванная ростом внешнего долга. Может возникнуть дефолт.

- Вызванная ростом недоверия к политике государства со стороны инвесторов (внешних и внутренних), населения, бизнеса.

Кредитное плечо

здесьЗакон Гласса – Стиголлаутратил силуЗакон о модернизации товарных фьючерсовnational financial condition indexРис. 8.1. Индекс NFCImargin debtЗдесьРис. 8.2. Маржинальные обязательствамаржинальнымdeleveragingпереполнен участниками, и теми, кто повторяет действия другихРис. 9. Индекс S&P 500что банк Lehman Brothers «получил по заслугам»сложную адаптивную системуКогда грянул кризис, стали очевидными серьёзные недостатки существующих экономических и финансовых моделей. Жан-Клод Трише, председатель правления Европейского центрального банка, 2010. Также есть глубокое убеждение, которое разделяю и я. Оно заключается в том, что некачественные или слишком упрощённые экономические модели, которым чрезмерно доверяли, стали одной из причин кризиса. Лорд Тёрнер, глава Управления по финансовому регулированию и надзору Великобритании, 2012.этомздесь

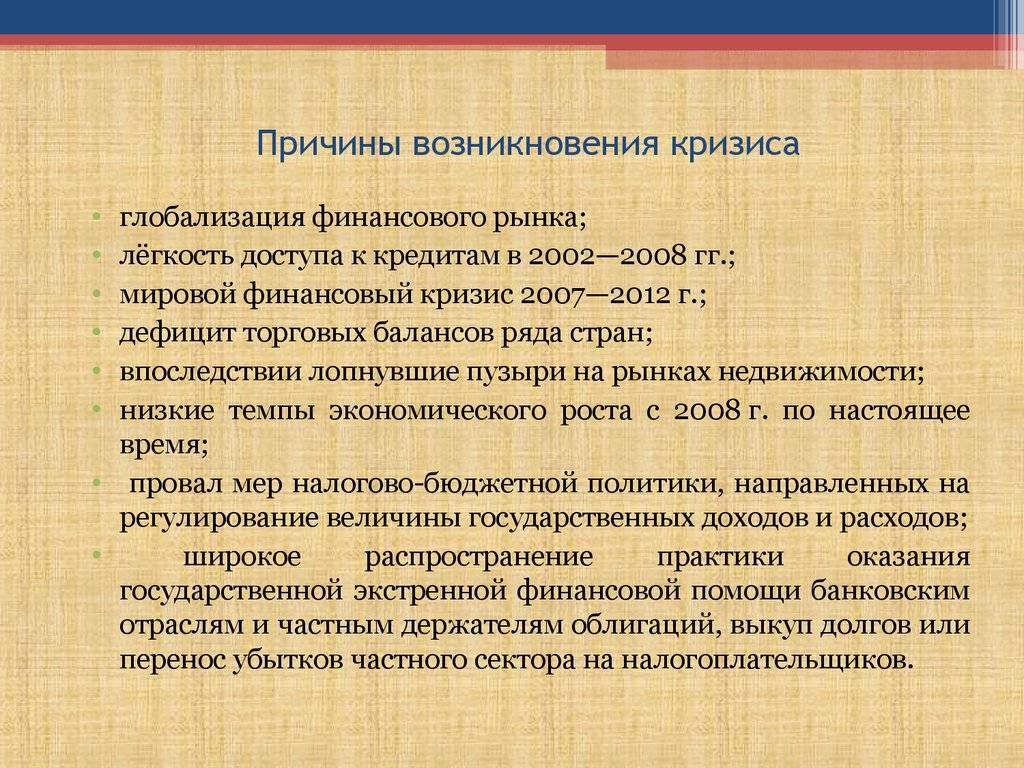

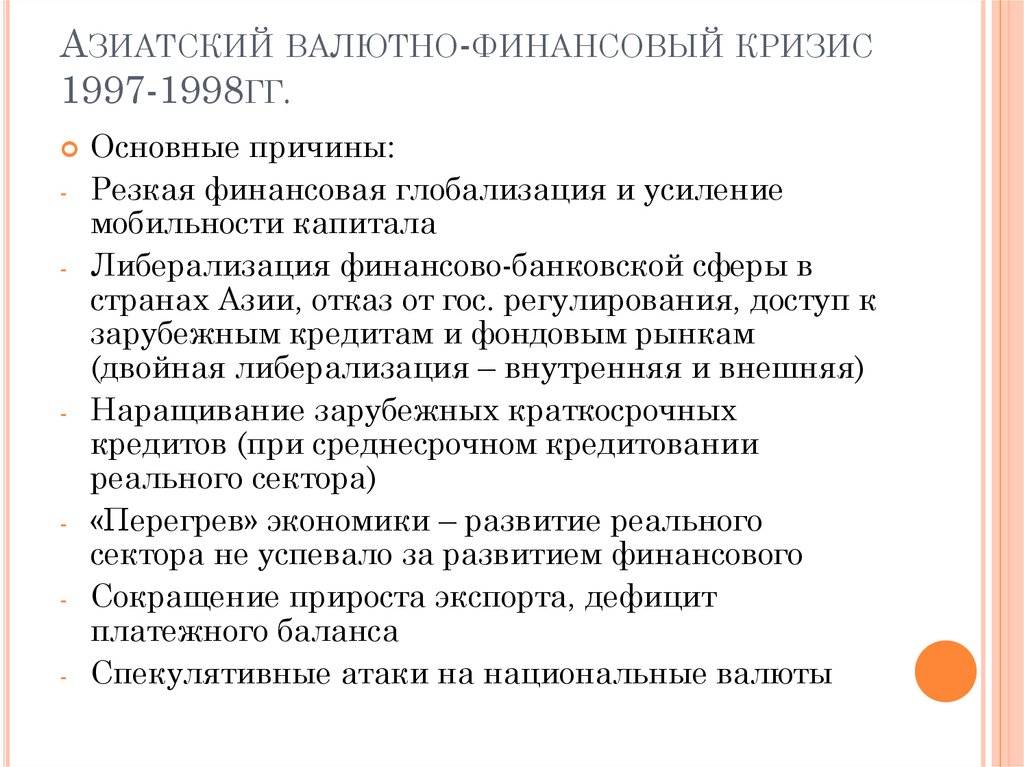

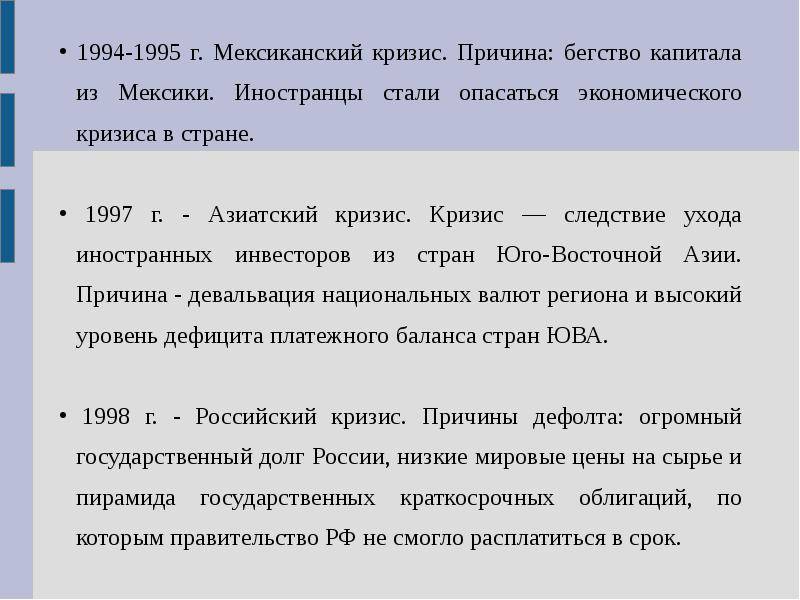

Основные причины начала кризиса

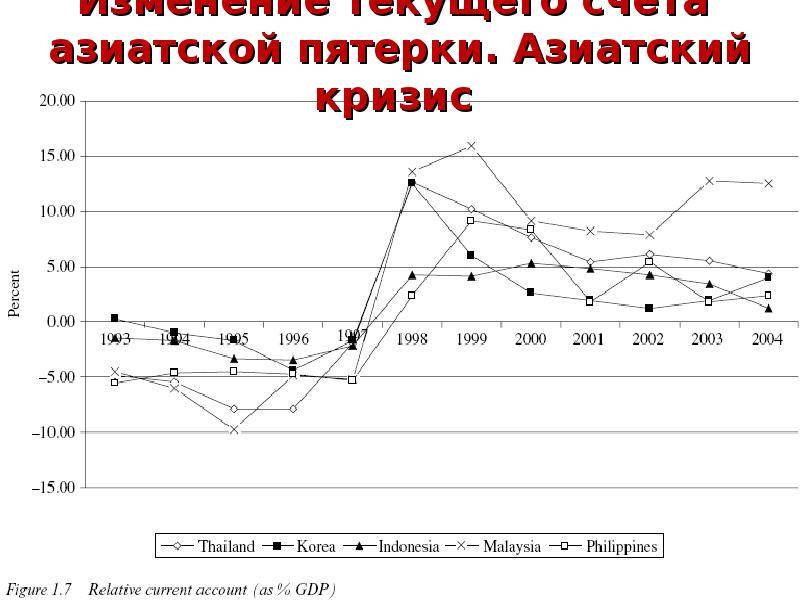

В странах начался дефицит торгового баланса (то есть импорт товаров и услуг стал превышать экспорт).

С 1992 по 1996 торговый дефицит Таиланда превысил 14 млрд долларов и продолжал рост. Это были первые признаки перегрева азиатских экономик. В денежном выражении 14 млрд не так уж и много, но стоит вспомнить низкий ВВП Таиланда и относительно слабую экономику, перед ростом. Все это привело к тому, что от ВВП дефицит стал составлять более 8 процентов.

Свои особенности кредитования и стиль ведения бизнеса, присущие почти всем азиатским странам, когда при заключении сделок/соглашений и выдачи кредитов на первое место ставятсяся не финансовые показатели и отчетность заемщика, а взаимоотношения между кредитором и партнерами. В итоге, значительно вырос процент необслуживаемых кредитов, а в Южной Корее доля «плохих» кредитов превысила 7 процентов от общего ВВП страны.

В Японии сумма «плохих кредитов в 1994 году превысила 130 млрд долларов, но действенных мер принято не было и кредиты продолжались выдаваться «по дружбе». В итоге в 1995 году сумма почти поднялась уже до 400 миллиардов долларов. При этом в 1997 году власти Японии открыто делали заявления о планах повысить ключевую ставку (расчет был сделан на привлечение дополнительных инвестиций, обычно ставку повышают при росте экономики) и, тем самым, показать «хорошее» состояние своих дел, но сумма дефицита бюджета была слишком высокой. Учитывая падение других секторов экономики, данные меры были предложены слишком поздно.

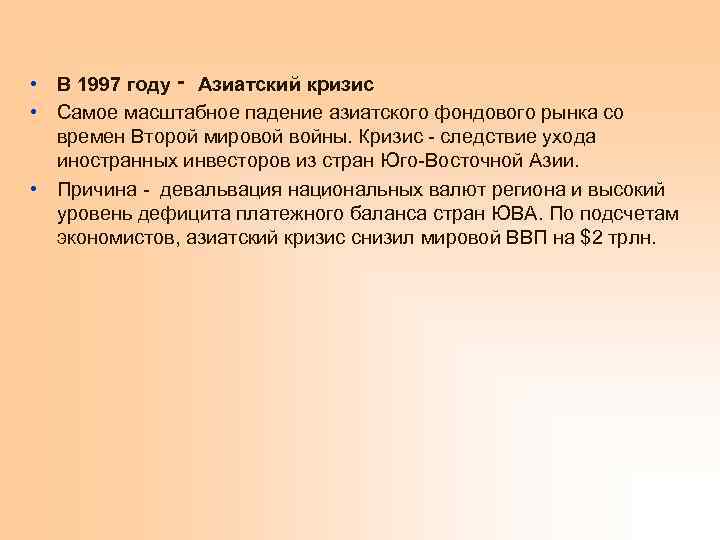

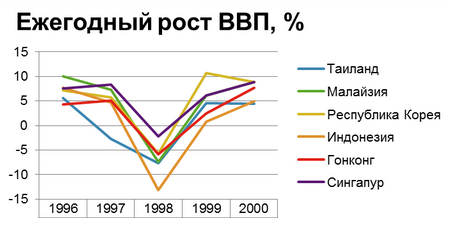

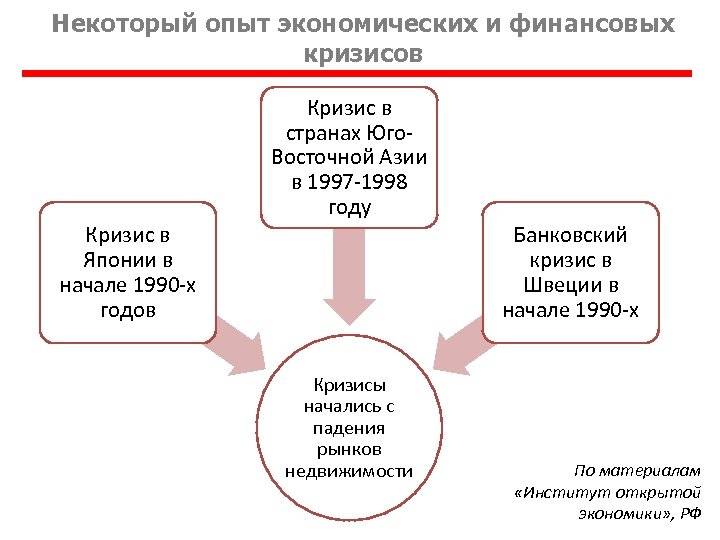

В совокупности этих факторов у «Азиатских тигров» началась девальвация национальных валют и отток инвестиционного капитала из экономик. Инвесторы старались побыстрее вывести свои активы, а спекулянты на валютных рынках открывали все больше и больше коротких позиций по азиатским валютам. После начала краха потери составили более 9 трлн долларов. Это превышало более чем в 22 раза сумму «плохих» кредитов!!! Также, на падение рынка сильно повлиял крах цен на недвижимость (тут опять совпадение с кризисом 2008 года). Падение рынка жилья оставило более половины от общих потерь экономики.

Кризис начался и в банковской сфере. Первые проблемы проявились в 1991/1922 годах и достигли своего пика в 1997. Повлияли большие суммы ненадежных кредитов, а также общий спад цен на основных рынках (банки как правило всегда инвестируют свободные средства, кроме капитала необходимого для обеспечения).

Таиланд в разгар кризиса поддерживал Бат вливанием бюджетных средств и средств из резерва Центробанка. То есть, искусственно создавали спрос, скупая национальную валюту против трейдеров и инвесторов, открывающих короткие позиции. Но, потом свободные средства закончились и Бат пришлось отправить в «свободное» плавание.

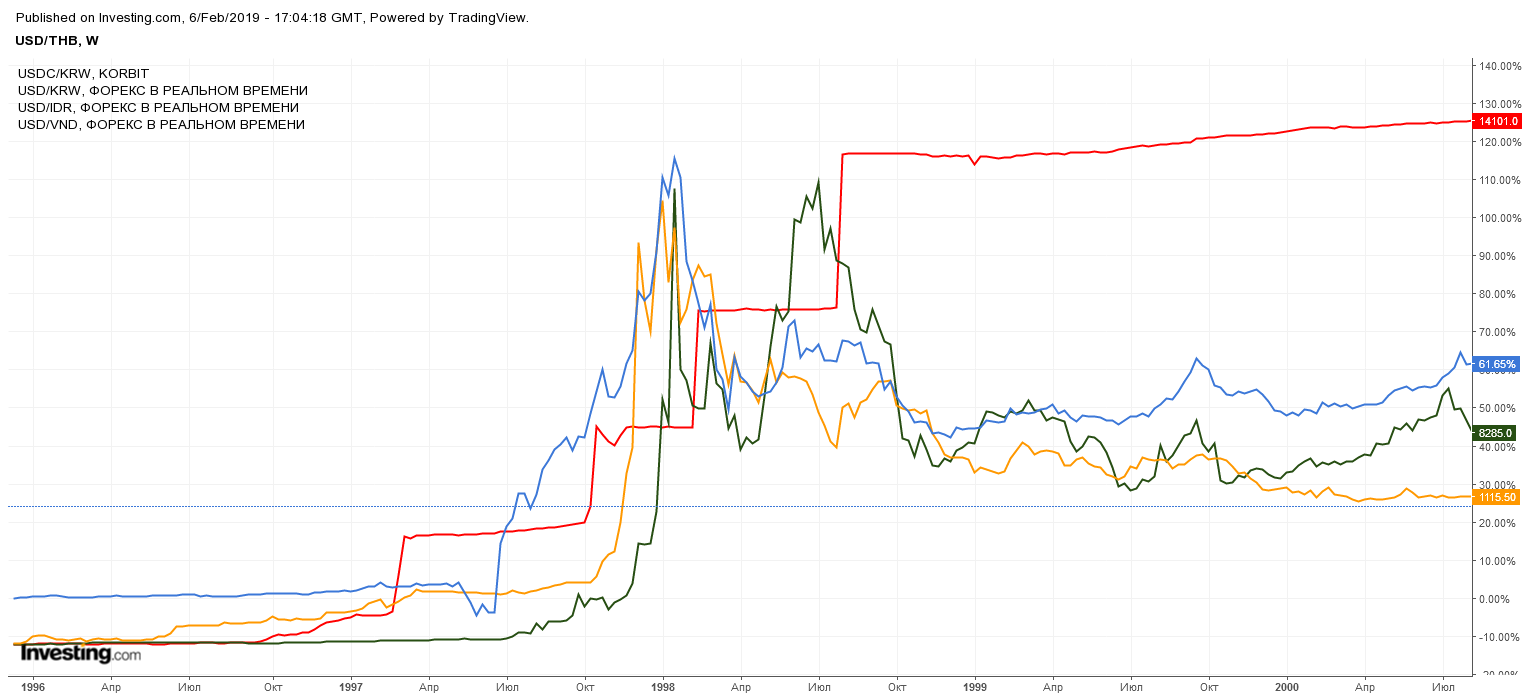

Вслед за этими событиями последовал валютный кризис азиатских экономик. Сильнее всего пострадали Индонезийская рупия и Таиландский Бат. На графике ниже можно увидеть положение цен до начала девальвации и после.

Бат обесценился почти на 50 процентов (от пиковой стоимости), а в разгар кризиса практически полностью! А Индийская рупия потеряла более 200 процентов (в относительном выражении)

Относительно удачно их этой ситуации удалось выйти Японии. Иена потеряла не более четверти от стоимости по отношению к доллару США.

Немного теории

Как показывает опыт, за периодом падения всегда идет период роста. В финансовой теории такое явление называют , то есть регулярными колебаниями экономической конъюнктуры, для которых характерны подъемы и спады экономической активности. Как правило, несмотря на регулярность, циклы не обладают конкретными временными рамками (скажем, каждые 5 или 10 лет) и происходят периодически, причем они могут быть как следствием объективных факторов (детерминистическая точка зрения), так и стихийных, непредсказуемых событий (стохастическая точка зрения).

Вне зависимости от подхода, в экономических циклах принято выделять четыре фазы:

-

— происходит после достижения «дна», период, когда производство и занятость начинают расти, постепенно внедряются инновации и реализуется отложенный на время кризиса спрос.

-

— характеризуется максимально низким уровнем безработицы и максимально высоким уровнем экономической активности.

-

— сокращаются объемы производства, экономическая и инвестиционная активности падают, уровень безработицы начинает расти.

-

— «низшая точка», до которой могла дойти экономика; как правило, длится недолго, но могут быть исключения (Великая депрессия, несмотря на периодические незначительные колебания, длилась 10 лет).

Проследить эти фазы можно на примере кризисов предыдущих лет и даже столетий.

Биржевой крах 1873 года («Паника 1873 года»)

Начало

После победы во Франко-прусской войне по итогам мирного договора Германия получила от Франции контрибуцию на огромную, по меркам того времени, сумму в 5 миллиардов франков золотом, что в настоящее время приравнивается к чуть более 300 миллиардам долларов (сумма составляла ¼ ВВП Франции).

Германские государства были объединены в Германскую империю, прочной основой экономики которой стали выплаченные французами средства. Вследствие этого на фондовый рынок Западной Европы обрушился свободный капитал, который требовалось выгодно применить и распределить. В Германии и Австро-Венгрии начали активно скупаться земли и строиться дома под коммерческую и жилищную основу, в то время как в США велось крупномасштабное строительство железных дорог. В этих двух сферах — недвижимость и железные дороги — крутились огромные деньги, создавая тем самым экономический (спекулятивный) пузырь.

Кризис

Эпицентром спекуляций стала Вена, и, после того как это стало очевидно, последовала незамедлительная реакция общества. Инвесторы, в том числе иностранные, испугались за свои деньги, запустился процесс всеобщей паники, и буквально за пару дней крупнейшая Венская биржа опустела. Строительные компании начали разоряться, а банки, которые еще оставались в игре, резко повысили процентные ставки по кредитам, что окончательно привело к резкому падению экономики. Следом за Веной произошел биржевой крах в Германии, а затем — в США.

Австро-германский кризис перечеркнул все амбициозные планы Америки по строительству железных дорог, в которое инвесторы со всего мира вкладывали миллиарды долларов. Банки и строительные компании США очень рассчитывали на финансирование со стороны Германии, но подъем процентных ставок привел к репатриации средств. Америка лишилась финансирования, а уже построенные железные дороги не оправдывали ожиданий в полной мере. Первыми обанкротились банки, кредитующие и дающие займы на строительство железных дорог, следом за ними — промышленный сектор экономики, в особенности металлургические заводы.

Кризис начался. Биржи закрывались, компании Западной Европы и США объявляли о банкротстве, облигации обесценивались, а экономика стран стремительно разрушалась. Кризис затянулся на четверть XIX века и получил название .

Результаты

Несмотря на тяжелейшее экономическое состояние, выбраться из кризиса все же удалось. Самый сильный удар пришелся на США, но уже к 1890 году Америка обошла Великобританию в объемах ВВП за счет возвращения к золотому стандарту, а также вступления в эпоху монополий и активной колонизации Африки и Азии. В конечном счете стагнация и падение цен привели к росту производства. Низкие цены стимулировали его рост, и производство поглощало лишнюю денежную массу. Началось оживление экономики.

Хронология событий

- Фон событий: финансовая индустрия в США постепенно дерегулируется.

- Лопнул пузырь доткомов, что привело к рецессии в начале 2000-х.

- ФРС понизила процентные ставки для того, чтобы стимулировать экономику (Рис. 4).

- ФРС держала процентные ставки на чрезмерно низком уровне слишком много лет (Рис. 4).

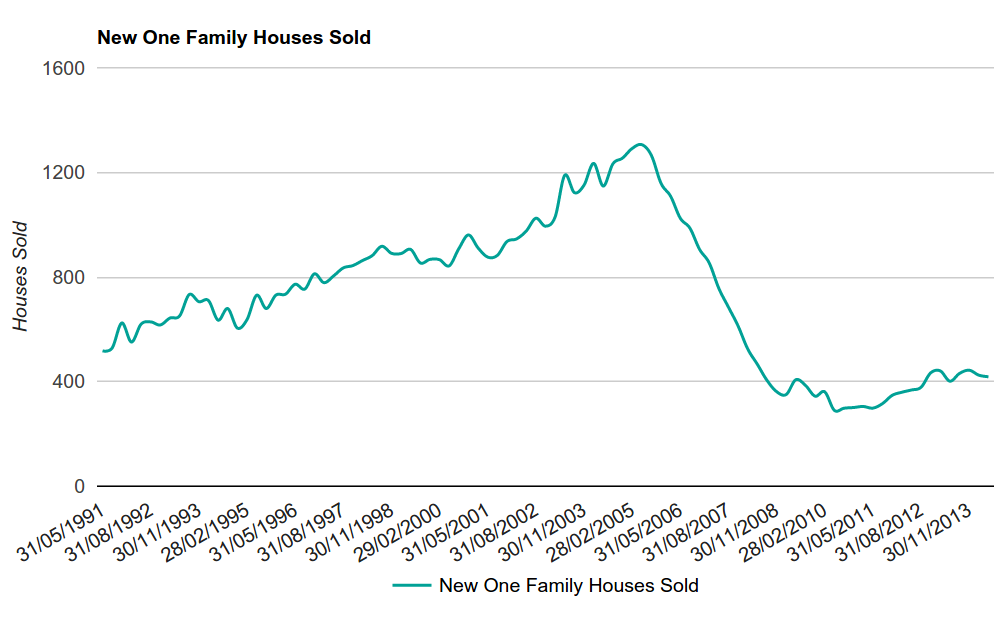

- Население начало покупать дома, используя кредиты с плавающей ставкой (Рис. 3).

- Бум рынка недвижимости, подстёгиваемый высоким спросом, длился несколько лет (Рис. 2).

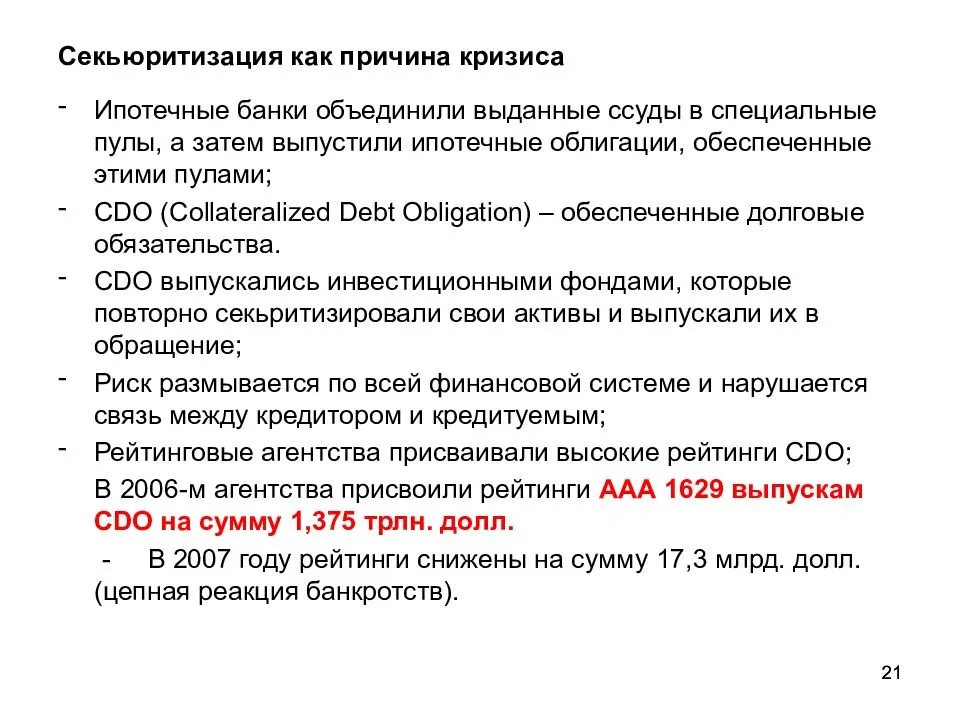

- Банки изобрели секьюритизацию и создали MBS, CDO и другие кредитные деривативы.

- Кредитные деривативы были отнесены к низкорисковым инвестициям (AAA) с использованием модели Дэвида Х. Ли.

- Со стороны фондов и подразделений банков, занимающихся трейдингом, вырос спрос на кредитные деривативы (Рис. 1).

- Большинство хедж-фондов и подразделений банков торговали с использованием кредитного плеча (Рис. 8).

- Спрос на ипотечные кредиты вырос, соответствуя спросу на кредитные деривативы.

- Компании, выдававшие ипотечные кредиты, стали давать больше денег высокорисковым индивидуальным заёмщикам ().

- Ненадёжные заимодавцы давали субстандартные кредиты NINJA частным лицам, затем продавали их банкам.

- Все новые кредитные деривативы всё ещё оценивались рейтинговыми агентствами как низкорисковые инвестиции.

- Стал расти спрос на кредитные дефолтные свопы (CDS). Банки их продавали (Рис. 7).

- Почти все банки перестраховали собственные кредитные дефолтные свопы в .

- ФРС повышала процентные ставки 17 раз за период с 2004 по 2006-й годы (Рис. 4).

- Платежи по ипотечным кредитам с плавающей ставкой начали расти, заёмщики не смогли их выплачивать.

- Спрос на дома начал падать, пузырь в сфере недвижимости стал сдуваться (рис. 2).

- Начались дефолты заёмщиков. Некоторые из них были вызваны реальной нехваткой средств, некоторые были стратегическими (Рис. 5 и 6).

- Реальное число дефолтов значительно превышало оценки, полученные с помощью модели на основе гауссовской копулы.

- Доходы компаний, занимавшихся маржинальной торговлей кредитными деривативами, начали падать.

- Рейтинговые агентства (наконец-то) понизили рейтинги кредитных деривативов.

- Позиции, открытые с кредитным плечом, оказались в состоянии, требующем дополнительных средств на их поддержание (Рис. 8).

- Для того, чтобы найти средства, банки и хедж-фонды начали продавать ликвидные активы.

- Продажи оказывали давление на рынок, тянули его вниз, это относится к активам в банках и AIG (Рис. 9).

- Банк Lehman Brothers не смог найти достаточно средств и начал процедуру банкротства.

- Платежи по CDS выросли, банкам некуда было деться, они запросили средства у AIG.

- У страховой компании AIG не было достаточно средств, она обратилась к Федеральному резервному банку США.

- Начались проблемы с ликвидностью на межбанке. Разразился кризис ликвидности.

- Федеральный резервный банк обратился в конгресс с программой поддержки.

- Изначально программа поддержки была отвергнута, что лишь подстегнуло падение рынка.

- На следующий день рынок упал почти на 8% и продолжил падение (Рис. 9).

- Был одобрен план поддержки (TARP). В ФРС начали печатать деньги для банков и AIG.

- AIG выплачивает то, что была должна по CDS, которые компания перестраховала банкам.

- Банки выплатили средства тем, кто купил CDS. .

- К концу 2008-гогода годовое падение рынков составило примерно 30% (Рис. 9).

- Финансовые рынки начали стабилизироваться, и, как говорится, дальше вы знаете.

Кризис 2008 года

Начало

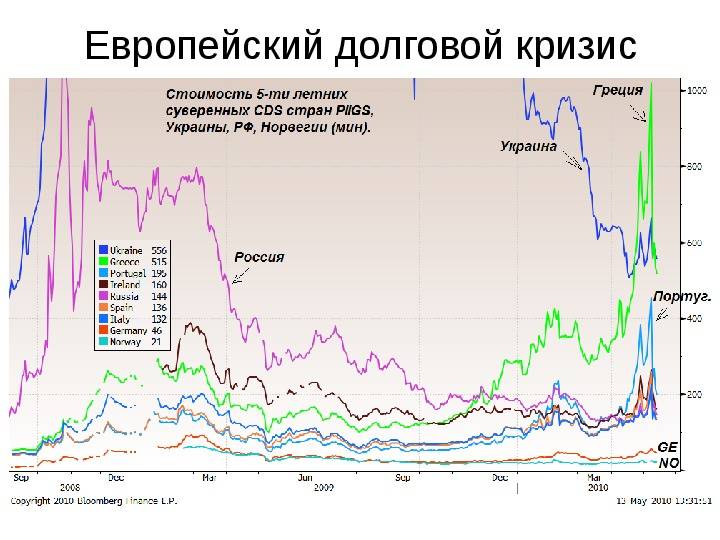

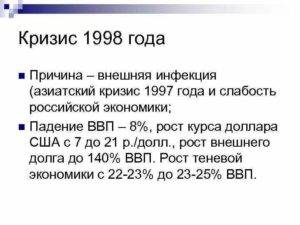

Проблемы мировой экономики в 2008 году начались с ипотечного кризиса в США, когда из-за невыплат по высокорисковым кредитам произошел обвал рынка недвижимости. Влиятельные ипотечные агентства, такие как Fannie Mae и Freddie Mac, потеряли 80% своей стоимости, а крупнейший банк Lehman Brothers объявил о банкротстве. Как следствие, фондовые индексы и цены на нефть начали быстро и существенно падать, отчего под ударом оказалась вся мировая экономика. В 2008 году производство России сократилось на ~10%, а ВВП — на 7,8%, тогда же Европейский центральный банк ввел режим жесткой экономии из-за кредитной недостаточности в еврозоне.

Кризис

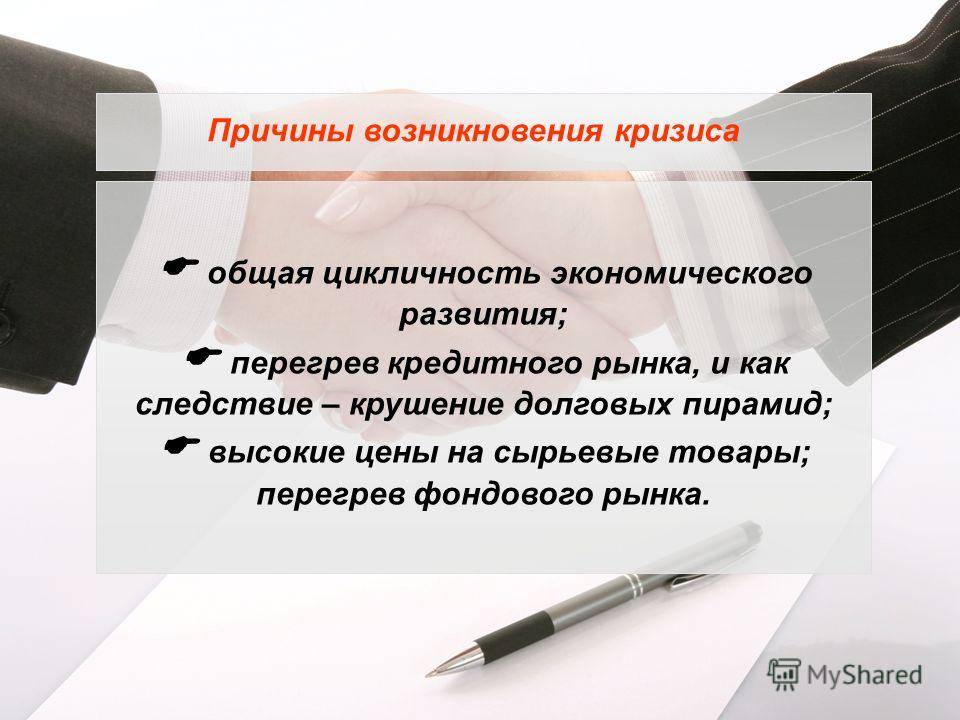

Благодаря опыту прошлых столетий кризис 2008 года был воспринят странами с готовностью, поскольку после Великой депрессии стало очевидно, что экономика в любом случае будет переживать как взлеты, так и падения. Поэтому кризис 2008 года связывают, с одной стороны, с общей цикличностью экономической системы, а с другой — с провалами в финансовом регулировании. Мировая торговля снова столкнулась с дисбалансами, капиталы неконтролируемо двигались из страны в страну и из отрасли в отрасль, а кредитный рынок после кредитной экспансии 1980–2000 годов вошел в состояние перегрева. Миллионы американских семей рисковали остаться без крыши над головой, в остальной части мира кризис преимущественно привел к массовым сокращениям и значительному росту безработицы.

Результаты

На самом деле, экономисты до совсем недавнего времени продолжали спорить о том, вышел ли мир из кризиса 2008 года. Однако, несмотря на споры, все они согласны в одном: восстановительные работы начали вестись незамедлительно и страны предприняли максимальное количество мер, чтобы не допустить перегрева экономики и смягчить падение на дно.

Несмотря на то что уровень безработицы во многих странах до сих пор остается высоким, он все равно не идет ни в какое сравнение с состоянием 2008–2009 годов, плюс мы могли наблюдать вполне реальный рост покупательной способности, промышленности, недвижимости и общего благосостояния.

Еще одним косвенным доказательством того, что кризис 2008 года все же миновал, а экономика восстановилась, можно считать факт предсказаний нового кризиса, который, как следует из исторического опыта, возможен только на подъеме. Новый мировой кризис сулили в 2017, 2018 и 2019 годах, и эксперты даже предполагали, что он вновь будет связан с рынком недвижимости и ситуацией вокруг чрезмерного количества выданных банками займов. Однако жизнь расставила все по своим местам, и предвестником нового кризиса, в лучших традициях Нассима Талеба, стало непредвиденное обстоятельство глобального масштаба — мировая пандемия коронавируса.

Развитие кризиса в России и государствах бывшего Советского Союза

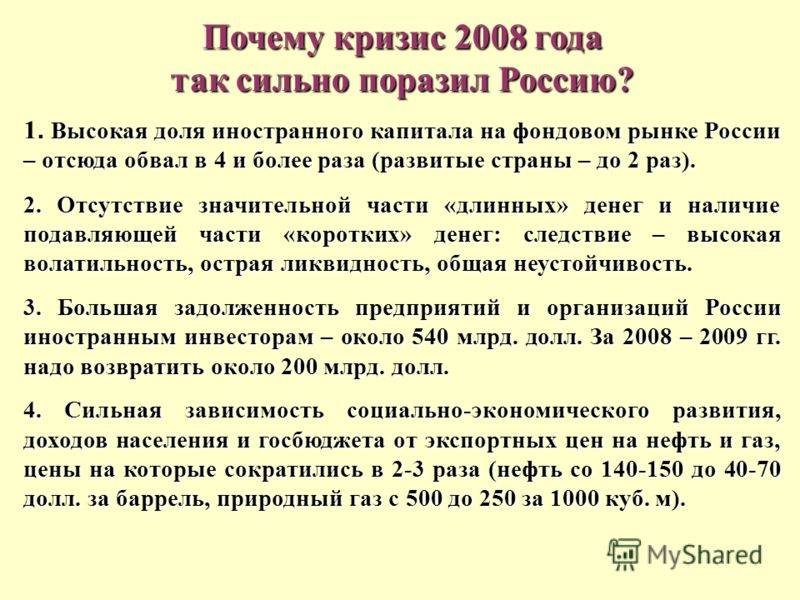

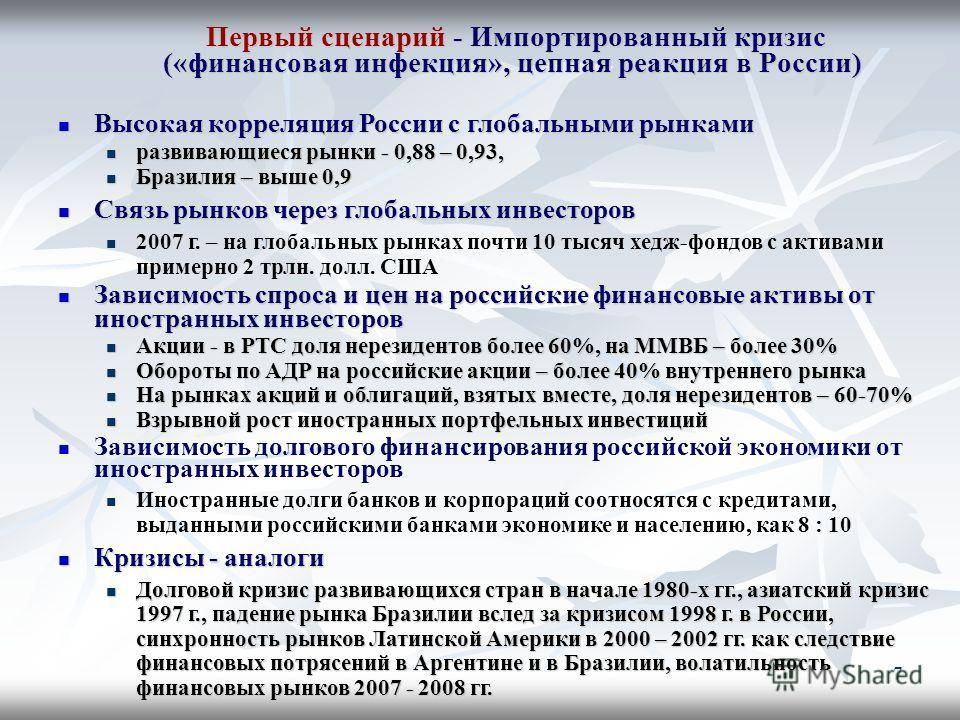

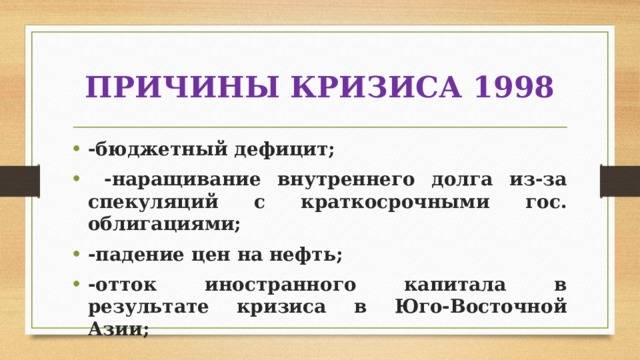

Экономический кризис 2008 года в России имел как внутренние, так и внешние причины.

Причины

Финансовый кризис 2008 года в России дополнительно был спровоцирован внешнеполитическими событиями. Главным из них стала пятидневная война в Южной Осетии, имевшая место в начале августа 2008 года. Следствием конфликта стал усиленный отток зарубежных инвестиций из России. Но основные причины следующие:

- сильная зависимость экономики страны от экспорта ресурсов (нефти, газа и металлов) за рубеж, которая по цепной реакции привела рецессию из США и Европы (см. сколько нефти осталось в России);

- снижение цен на нефть, что дополнительно ударило по финансовому сектору;

- низкая конкурентоспособность целого ряда российских производителей по сравнению с зарубежными компаниями;

- значительное присутствие в российской экономике зарубежных инвестиций;

- большие долги российских предприятий перед заграничными инвесторами;

- высокая инфляция.

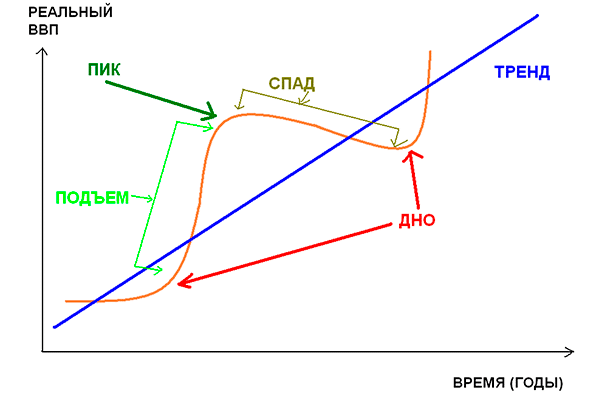

Динамика курса доллара США к рублю (USD, ЦБ РФ) во время кризиса в 2008

Итоги кризиса

Можно выделить следующие итоги кризиса 2008 года в России:

- обрушение российского фондового рынка;

- кризис в банковской системе, приведший к банкротству многих из них или их слиянию друг с другом;

- активный уход иностранных инвестиций из России;

- удорожание кредитов;

- ослабление потока инвестиций из-за рубежа;

- падение курса рубля;

- ухудшение рентабельности российских компаний;

- проблематичность получения кредитов в иностранных банках;

- ослабление роста экономики;

- уменьшение экспортных цен на нефть;

- массовое банкротство организаций из-за долговых ям;

- замедление строительства жилой недвижимости по всей стране;

- убыстрение инфляции.

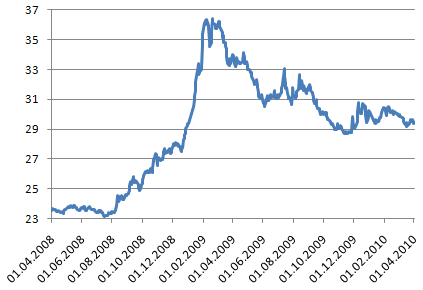

Индекс промышленного производства в России в 2008—2010 гг., выраженный в процентах к соответствующему периоду предыдущего периода

Кризис 2008-2009 года в России привел к уменьшению зарплат граждан. Доходы населения значительно уменьшились (сейчас также наблюдается спад доходов населения и угроза кризиса). Одновременно уменьшилось и потребление. Главное последствие кризиса 2008 года в РФ – увольнения, которые приобрели массовый характер. Все это дополнительно привело к повышению стресса среди граждан. Если говорить о кризисе 2008 года в России кратко, то в результате него в стране значительно понизилось качество жизни населения.

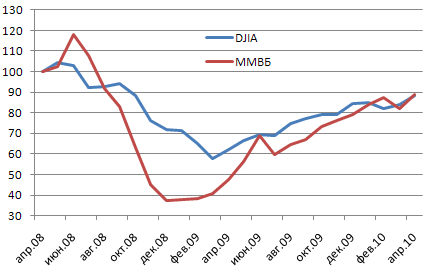

Российский фондовый индекс ММВБ в сравнении c индексом DJIA США. В процентах от значений апреля 2008 года

Кризис в Соединенных Штатах: его причины и последствия

Предпосылкой Великой рецессии стал ипотечный кризис в США, возникший в 2007 году. Первые проявления рецессии наметились в США еще в 2006 году. Именно тогда на рынке американской недвижимости стал отмечаться заметный спад продаж жилья. Весной 2007 года в США грянул кризис ипотечных кредитов с высоким риском. Заемщиками таких кредитов выступали граждане США с невысокими доходами, у которых была не самая лучшая кредитная история.

Ипотечный кризис довольно быстро ударил по благонадежным заемщикам. Уже летом 2007 года американский кризис стал носить выраженный финансовый характер. Из-за возникших у заемщиков сложностей с рефинансированием кредитов и роста процентных ставок по ним разразился кризис банковской ликвидности. В начале осени 2008 года банки перестали кредитовать население.

Американский финансист Джордж Сорос отметил, что начало кризиса 2008 фактически произошло еще в конце лета 2007 года. Он указал, что именно тогда центральные банки начали предпринимать попытки сохранить свою ликвидность.

Мероприятия по поддержке банковской системы США не увенчались успехом. В начале осени 2008 года произошел банковский крах. Обанкротился крупный инвестиционный банк «Lehmsn Brothers». Та же участь постигла такие ипотечные организации, как «Fannie Mae» и «AIG». Повторила их судьбу и компания «Freddie Mac». Всего обанкротилось свыше 45 финансовых учреждений страны.

Ипотечный кризис США 2008 года стал следствием обрушения котировок на фондовых рынках. Особенно сильно этот процесс проявился в начале октября 2008 года. Падение фондового рынка США за период с 6 по 10 октября 2008 г считался рекордным за предшествующую 20-летнюю историю страны. Акции американских компаний обесценились на 50% и больше. Процесс продолжился в начале 2009 года.

Важно знать: Что делать администрации предприятия в условиях кризиса?

Причины

Американский конгресс в отчете своей специально созданной комиссии сформулировал следующие причины того, почему произошел кризис 2008 года:

- ненадлежащее регулирование финансового сектора;

- ошибки, допущенные в корпоративном управлении;

- огромные долги у американских домохозяйств (Почему внешний долг США не мешает росту экономики?);

- чрезмерное распространение деривативов (разновидность ценных бумаг), надежность которых сомнительна и недостаточно изучена;

- рост «теневого» банковского сектора.

Последствия

Кризис в Америке 2008 с учетом причин имел следующие последствия для США:

- уменьшение объемов производства по всей стране;

- понижение капитала американских компаний на 40%;

- общее понижение спроса;

- снижение цен на различное сырье;

- беспрецедентное увеличение числа безработных по всей стране;

- снижение доходов у граждан США, относящихся к среднему классу, дальнейшее его ослабление;

- увеличение разрыва в доходах между богатыми и бедными гражданами США;

- резкое понижение цен на нефть (от чего зависит цена на нефть?);

- сворачивание ряда проектов государства по строительству и улучшению инфраструктуры

Ставший следствием кризиса 2007-2008 в США передел собственности привел к массовому выселению обанкротившихся заемщиков из ранее приобретенных ими домов. Особенно сильно этот процесс проявился в 2009 и 2010 годах.

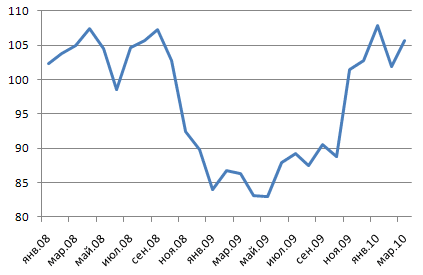

Цены на нефть во время развития мирового кризиса 2008 года

Интересно! Несмотря на кризис, акции некоторых компаний продемонстрировали удивительный рост. По информации Forbes, акции инвестиционного фонда «Paulson & Co» за счет своего роста в годы кризиса принесли его создателю 3,7 млрд долларов.

Бизнес и финансы

БанкиБогатство и благосостояниеКоррупция(Преступность)МаркетингМенеджментИнвестицииЦенные бумагиУправлениеОткрытые акционерные обществаПроектыДокументыЦенные бумаги — контрольЦенные бумаги — оценкиОблигацииДолгиВалютаНедвижимость(Аренда)ПрофессииРаботаТорговляУслугиФинансыСтрахованиеБюджетФинансовые услугиКредитыКомпанииГосударственные предприятияЭкономикаМакроэкономикаМикроэкономикаНалогиАудитМеталлургияНефтьСельское хозяйствоЭнергетикаАрхитектураИнтерьерПолы и перекрытияПроцесс строительстваСтроительные материалыТеплоизоляцияЭкстерьерОрганизация и управление производством

Начало мыльного пузыря

Рост экономик «Азиатских тигров» начался с прихода крупных иностранных инвесторов и вливаний крупных инвестиций и увеличения экспорта в Америку. Это произошло после привязки курсов азиатских валют к доллару. Основной рост пришелся на сектор недвижимости и производственный сектор. Как и при любом большом росте, на финансовых рынках в один момент стало открыто слишком много необеспеченных позиций по основным активам. Данные покупки были основаны на уверенности в дальнейшем росте и чисто спекулятивном расчете, но менее всего на фундаментальных показателях. Страны стали превышать отношения внешних кредитов к собственному ВВП (первым это сделал Таиланд в 1997 году и национальная валюта (БАТ) попала под сильные распродажи на международных рынках).

Итоги и выводы

При повторяющихся экономических циклах повторяются и кризисные ситуации, но при этом зачастую основные причины остаются одни и те же:

- Спекулятивно завышенные цены.

- Высокая дола необеспеченных кредитов и низкая прозрачность в банковском секторе.

Из азиатского кризиса были извлечены следующие уроки:

- Баланс в мерах регуляции со стороны ЦБ и МВФ. Во время кризиса одной из причин, у Южной Кореи, как раз стали завышенные требование МВФ к капиталу.

- Наблюдение (регуляция) за активами, показывающими спекулятивный рост или падение цен. Например, крах доткомов произошел, частично, по тем же причинам.

- Контроль государства за инвестициями в жизненно важные отрасли экономики и прозрачная отчетность этих отраслей.

- Центробанк государства должен иметь необходимый запас золотого резерва, для поддержания курса национальной валюты в случае сильного падения.

- Контроль за отношением госдолга и внешних заимствований к ВВП страны.

Ниже вы можете увидеть последствия кризиса для «Азиатских тигров» в денежном выражении.